Роботизираната автоматизация на процесите в застраховането е във възход. Подобно на други индустрии, в които има много базирани на правила и повтарящи се задачи, RPA може да помогне на организациите да постигнат по-бързи, по-рентабилни и безгрешни процеси, които да освободят съществуващия персонал за по-стойностна работа.

Подписването на полици и автоматизацията на претенции са две от водещите приложения на RPA в застрахователния сектор. Технологията обаче може да помогне и при изпълнението на редица задачи, като например подобряване на обслужването на клиентите и управление на промените в нормативната уредба.

В тази статия ще разгледаме RPA в застрахователната индустрия и ще разгледаме размера на пазара, ползите, тенденциите, предизвикателствата, случаите на използване и казусите.

Размер на пазара на RPA в застраховането

Глобалната автоматизация на роботизираните процеси в застрахователния сектор е на стойност над 100 милиона долара през 2023 г. Въпреки това, със силен годишен ръст от около 28%, анализаторите очакват до 2032 г. размерът на застрахователния пазар да надхвърли 1,2 млрд. долара.

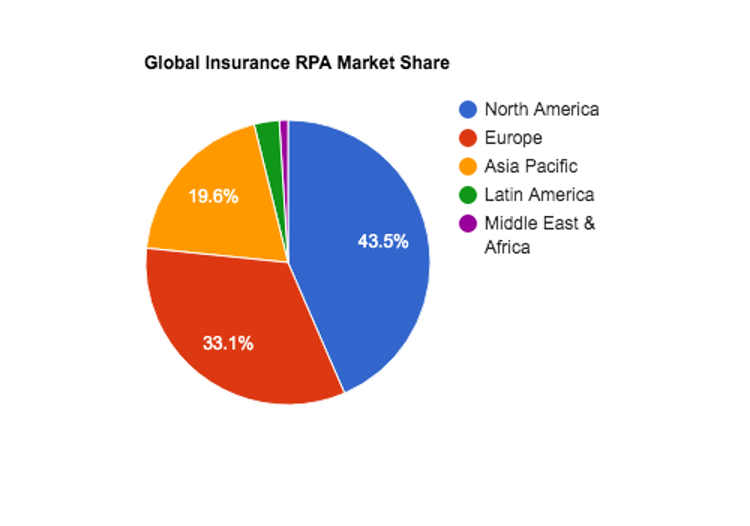

Най-голям дял от световния пазар се пада на Северна Америка (427 млн. долара) и Европа (325 млн. долара). Около една пета от разходите обаче идват от Азиатско-тихоокеанския регион, като се очаква този дял да нарасне значително, тъй като регионът продължава да се развива в посока на цифровата трансформация.

Фактори, влияещи върху растежа на

RPA в застраховането

Бързото внедряване на RPA в застрахователната индустрия се дължи на сложен набор от фактори. Нека разгледаме някои от специфичните за индустрията проблеми, които RPA решава.

#1. Променяща се регулаторна среда

Нормативната уредба в застрахователния сектор винаги се променя. Технологиите, икономическите условия и намесата на политически или потребителски групи доведоха до промени в сектора в последно време, като някои застрахователи се опитват да се справят с тях. Неспазването на разпоредбите обаче може да доведе до големи глоби.

Инструментите на RPA позволяват на застрахователите да събират данни, да изготвят отчети и да автоматизират други задачи за спазване на изискванията.

#2. Недостиг на умения

Застрахователната индустрия страда от недостиг на умения. През миналата година в Обединеното кралство на всеки 100 работни места в застрахователните компании се падат по пет свободни. Някои от тези длъжности включват актюери, застрахователи и стратези.

Автоматизацията на застрахователните процеси може да помогне за справяне с тези проблеми, като осигури цифрова работна сила, която да изпълнява повтарящи се задачи с голям обем. Тази помощ освобождава наличните служители, за да се справят с по-стойностни задачи, което означава, че работодателите могат да правят повече с по-малко средства.

#3. Цифрова трансформация

Застрахователният сектор изисква много данни. През последните години секторът премина през цифрова трансформация, за да отговори на променящите се нужди на клиентите. Потребителското търсене, съчетано с повишена конкуренция и ясна нужда от ефективност, означава, че застрахователните компании трябва да използват цифрови технологии, за да останат начело на кривата.

По-нататъшният напредък в технологиите, като изкуствен интелект, ML и изчисления в облак, създаде възможности за застрахователните компании. RPA може да спомогне за интегрирането на тези инструменти в регулаторните екосистеми на застрахователните технологии и да даде възможност за по-напреднала цифрова трансформация.

#4. Натиск за намаляване на разходите

Цените на застраховките се покачват от години. Съществуват безброй фактори, които влияят върху високите разходи за премии, включително разходите за изплащане на обезщетения, измамите и нарастващото съответствие с нормативните изисквания.

Противно на общоприетото схващане, застрахователните компании не разполагат с огромни маржове на печалба. Всъщност те обикновено работят с марж от около 2-3 %. Въпреки това общественото мнение е, че тези предприятия прибират прекомерни печалби.

Инструментите на RPA позволяват на застрахователните компании да работят по-рентабилно, което може да намали цената на премиите за техните потребители. Като намаляват зависимостта си от човешкия труд, фирмите могат да предоставят рационализирани услуги, без да правят компромис с качеството.

#5. Променящи се изисквания на потребителите

Конкуренцията в застрахователната индустрия е огромна, като битката за клиенти все повече се решава от предоставянето на по-добро обслужване. Застрахователният сектор трябва да отговори на потребителското търсене на по-рентабилни полици, които са лесни за разбиране. Възможностите за самообслужване на клиентите, като например автоматизацията на обработката на искове, могат да помогнат на застрахователните компании да отговорят на съвременните очаквания.

RPA спомага за рационализирането на тези процеси, а когато е допълнена с други инструменти на ИИ, като например генеративен ИИ, технологията може да обработва запитвания на клиенти и да помага при заявки.

Предимства на RPA в застраховането

RPA стана популярна в застрахователната ниша поради няколко убедителни причини. Нека разгледаме защо фирмите в застрахователния сектор използват решенията на RPA.

#1. Повишена оперативна ефективност

Всички предприятия се стремят да повишат оперативната си ефективност, но при толкова силната конкуренция в застрахователния сектор фирмите са изправени пред допълнителен натиск. За щастие, застраховането е пълно със задачи, които могат да бъдат оптимизирани благодарение на RPA за обработка на искове, обслужване на клиенти, подписване и др.

#2. Намалени разходи

RPA ботовете позволяват на застрахователните екипи достъп до цифрова работна сила, която работи 24 часа в денонощието, 365 дни в годината. Тези инструменти никога не се уморяват, не се нуждаят от почивка и не искат увеличение на заплатата. Автоматизацията помага на застрахователните екипи да намалят броя на служителите си или да ги пренасочат към по-ориентирани към клиентите роли.

#3. Повишено удовлетворение от работата

Удовлетвореността от работата в застрахователната индустрия е 64%, което е над средната стойност за страната от 57% за всички професии. Въпреки това дългите часове и честият стрес често се посочват от застрахователните специалисти като недостатъци на тяхната работа. RPA помага да се облекчат обикновените и повтарящи се задачи и позволява на работниците да се занимават със смислени задължения, които повишават удовлетворението от работата.

#4. По-добър опит за клиентите

Инструментите на RPA могат да автоматизират обслужването на клиентите, което води до по-бързи и по-удовлетворяващи преживявания. Освен това застрахователните компании могат да автоматизират комуникацията и да осигурят многоканална поддръжка, така че клиентите им да могат да се възползват от по-персонализирани взаимодействия.

Инструментите за самообслужване на клиенти също така означават, че поддръжката е на разположение денонощно. Всички тези детайли подобряват преживяването на клиентите, като им дават това, което искат.

#5. Повишена точност

Благодарение на способността на инструмента RPA да автоматизира задачи, основани на правила, човешките грешки и неточности са ефективно елиминирани. Тези ползи означават подобрена репутация, по-ниски разходи, по-добър опит за клиентите и по-добро съответствие с нормативните изисквания.

Случаи на използване на роботизирани процеси

Автоматизация в застраховането

RPA трансформира застрахователната индустрия, като автоматизира ръчните задачи. Нека разгледаме някои от най-убедителните случаи на използване на RPA в застрахователния сектор.

#1. Обработка на искове

RPA в обработката на искове помага на екипите при въвеждането на данни, извличането и проверката на документи и разпространението на информация. Когато се изпълняват ръчно, тези задължения са повтарящи се и отнемат много време, което отвлича работниците от по-сложни задачи. RPA решава този проблем и прави застрахователните компании по-бързи и по-продуктивни, като същевременно намалява оперативните разходи.

Автоматизацията на процесите по изплащане на застрахователни обезщетения улеснява прозрачността и актуализирането на статуса в реално време на различни устройства, което отговаря на изискванията на съвременните потребители.

#2. Подписване на договори

RPA в застраховането помага на служителите да работят много по-бързо, като автоматизира събирането на информация, въвеждането на данни и анализа на клиентите. Застраховането е крайъгълен камък на застраховането, тъй като оценката на риска и точното определяне на цената на полиците често е разликата между успеха и провала.

RPA в застраховането помага да се гарантира по-бързо обработване на данните, без да се прави компромис с точността или съответствието. Като цяло това води и до отлична удовлетвореност на клиентите.

#3. Управление на политиката

След продажбата на застрахователните полици е необходимо доста административно обслужване, за да се поддържат те в добро състояние. RPA помага при подновяването на полици чрез автоматизиране на комуникацията, издаването на актуализации на полици и събирането на премии.

Технологията се използва и за автоматично актуализиране на политиките и данните за клиентите, като се гарантира добро качество на данните. И накрая, RPA е идеалният избор за анулиране на полици, тъй като автоматизира записите, изпраща съответните съобщения и дори може да обработва възстановявания.

#4. Нормативно съответствие

Спазването на нормативните изисквания е важен въпрос в застрахователния сектор. Фирмите обаче могат да намалят натоварването на служителите си, като използват RPA, за да осигурят висококачествено и последователно събиране на данни и отчитане.

RPA може също така да следи за проблеми, свързани със спазването на изискванията, и да ги представя на вниманието на съответните вътрешни лица. И накрая, екипите могат да създадат ботове, които да претърсват съответните уебсайтове и регулаторни органи за комуникация за актуализации или промени в правилата и да гарантират, че те са отразени в насоките на компанията.

#4. Разширяване на наследения софтуер

Подобно на банковия сектор и сектора на финансовите услуги, застрахователният сектор все още е зависим от наследения софтуер. Всъщност проучване на Capgemini отпреди няколко години показва, че около 80% от застрахователните компании работят със софтуер, който е на поне десет години.

Разходите за обновяване на тези системи и опасенията за прекъсване на дейността са голяма част от причините, поради които застрахователните екипи се придържат към остарели системи. RPA обаче умее да действа като мост между тези сложни системи и по-модерни инструменти. За част от разходите за ремонт на ИТ инфраструктурата екипите могат да използват RPA за взаимодействие с текущия софтуер и да отворят света на модерните инструменти, базирани на облак.

#5. Обслужване на клиенти

Както споменахме по-горе, очакванията на клиентите в застрахователния сектор се промениха значително през последните години. На пазара се появиха нови и разрушителни компании, които предлагат по-персонализирани услуги с по-голяма прозрачност, бързина и простота. Всъщност в миналото застраховането е имало репутацията на намусено и прекалено сухо и за да спечели клиентите на по-младите потребители, е необходим различен подход.

Инструментите за RPA могат да помогнат на застрахователните екипи да автоматизират обслужването на клиентите, като го направят по-отзивчиво, бързо и персонализирано. Подобряването на потребителския опит е огромен фактор за доверието и лоялността на клиентите, а RPA може да помогне на фирмите да преодолеят това разделение.

#6. Машинно обучение и анализ на данни

Съвременното застраховане използва комбинация от машинно обучение за прогнозен анализ, откриване на измами и дори персонализирано ценообразуване. Инструментите на RPA могат да подпомогнат този процес, като събират данни от различни източници и почистват информацията. Този процес гарантира, че данните са надеждни, което води до по-голяма точност.

Инструментите на RPA могат също така да анализират данни за застрахователни компании и да откриват аномалии и тенденции. Нещо повече, RPA може да помогне за разпространението на данните до съответните страни, информационни табла и бази данни.

#7. Маркетинг

Застраховането е толкова конкурентна ниша, че маркетинговите екипи харчат невероятно много пари за популяризиране. Например в САЩ през 2022 г. бюджетът на Geico за маркетинг е бил 1,5 милиарда долара. Според доклада на HubSpot за състоянието на маркетинга през 2023 г. средният бюджет за маркетинг на застрахователите е бил 11,2% от общите приходи.

Спестяването на разходи и същевременно привличането на клиенти е жизненоважно за фирмите, които се борят за място на претъпкания пазар. Инструментите за автоматизация на маркетинга RPA могат да допринесат за увеличаване на стойността по няколко различни начина.

Автоматизацията на маркетинга с RPA в застрахователния сектор включва механизиране на имейл маркетинга и кампаниите в социалните медии. Въпреки това, когато се съчетае с инструменти за ML или анализ на данни, RPA може да помогне на екипите да извлекат данни за кампаниите и да подпомогнат измерването и атрибуцията.

#8. Интелигентна обработка на документи (IDP)

Застрахователните компании трябва да обработват много документи – от вътрешни записи до здравни и финансови данни. RPA, допълнена с интелигентна обработка на документи, може да помогне на екипите да четат и разбират документи или PDF файлове и да извличат данни, които да изпращат към вътрешни системи. Тези инструменти могат също така да помогнат на екипите в усилията за дигитализация чрез анализиране на неструктурирани документи и прехвърляне на информацията в бази данни и електронни таблици.

Случаи от практиката на RPA в застраховането

При наличието на толкова много случаи на използване на автоматизацията на застрахователните процеси е ясно защо внедряването в сектора нараства с всеки изминал ден. Въпреки това, проучванията на конкретни случаи са мястото, където всичко оживява и потенциалът на технологията се реализира.

Казус на RPA в застраховането #1

Първият ни казус за RPA в застраховането идва от изследователския документ Ditching labor-intensive paper-based processes : Марек, 2019 г.): автоматизация на процеси в чешка застрахователна компания . Авторите пишат, че международна застрахователна компания, базирана в Чехия, е била изправена пред няколко проблема. Новите закони и разпоредби ги принудиха да модернизират операциите си, които бяха предимно на хартиен носител и бяха изпълнени с непоследователност на работния процес.

Екипът използва гъвкав подход и дигитализира процеса на застраховане, централизира работните процеси и данните на компанията в една платформа и използва инструменти за RPA, за да повиши производителността.

Проектът беше много успешен. Те съкратиха времето за изготвяне на оферти с 40%, намалиха разходите с 50% и намалиха грешките до под 1%.

Казус на RPA в застраховането #2

Следващият казус е пример за RPA в услугите за управление на бизнес процеси в животозастраховането и анюитета. Въпросната фирма е доставчик на софтуер с глобален портфейл от клиенти в сектора на застраховането и пенсионните фондове. Проблемът тук беше очевиден: фирмата получаваше над 800 000 заявки за полици всяка година, които обработваше ръчно. Тези заявки бяха под формата на PDF файлове, което изискваше ръчно въвеждане в различни системи. Процесът отнемаше много време и беше свързан с човешки грешки.

Приемането на решение за RPA обаче не беше лесно. Един от големите проблеми беше, че всеки клиент, когото те обслужваха, имаше свои собствени изисквания, така че изискванията се различаваха много. Всъщност липсваше стандартизация на процесите, която не можеше да се реши с традиционни средства, тъй като всеки клиент имаше уникален работен процес.

Фирмата анализира процесите си и идентифицира повтарящи се задачи, базирани на правила, които могат да бъдат изпълнявани от RPA. Те търсеха детерминистични задачи, които са с голям обем и отнемат много време. Някои от идентифицираните процеси включват актуализиране на данните за политиката, предприемане на действия по искания от клиенти и изпращане на писма и уведомления до клиентите. Екипът внедри RPA решения за тези работни процеси.

Изпълнението на проекта беше изключително успешно. Някои от нетните резултати включват почти 60% намаляване на ръчните усилия и 70% намаляване на времето за обработка. Нещо повече, фирмата успя да намали броя на служителите си с 50%, спестявайки огромна сума разходи всеки месец.

Казус на RPA в застраховането #3

Водещ европейски застрахователен брокер и консултант по риска с над 500 служители в бек-офиса и отдела за обслужване на клиенти искаше да внедри надеждна автоматизация на обработката на искове. Когато клиентите на застрахователя били хоспитализирани, фирмата плащала за престоя и възстановявала парите от пациента, след като той подписвал формуляр за определяне на освобождаванията. Когато се извършваше ръчно, това изискваше дълги телефонни разговори и много повтарящи се ръчни задачи.

Клиентът внедри RPA решение за автоматизиране на исковете от болници, дневни клиники и аптеки. Въздействието беше значително, което доведе до подобряване и централизиране на операциите на застрахователя, постигане на икономии в стабилно състояние от почти 50% и обща полза от разходите от 46%.

Това проучване на случай показва как застрахователните искове с роботизирана автоматизация на процесите са по-бързи, по-евтини и по-точни, което води до по-доволни клиенти и по-голяма производителност.

Предизвикателства при внедряването на RPA

в застрахователния сектор

Въпреки че ползите от RPA в обработката на застрахователни претенции и подписването на застрахователни договори са ясни, има някои предизвикателства, които фирмите трябва да преодолеят, за да извлекат максимална полза от внедряването на RPA.

#1. Наследствена инфраструктура

Както беше споменато по-рано, много застрахователни компании работят с наследени системи. Голяма част от тази инфраструктура е проектирана много преди да се появи въпросът за изчисления в облак или отдалечен достъп, което означава, че софтуерът не е лесен за интегриране с решенията за RPA.

Въпреки тези предизвикателства съществуват редица начини, по които организациите могат да преодолеят разликата между съществуващия остарял и сложен софтуер и модерните инструменти за RPA. Като начало, технологията за снемане на данни от екрана може да извлича данни от интерфейси и да ги прехвърля към системи, базирани в облака. По подобен начин застрахователните компании могат да проучат API или дори да изградят междинен софтуер за свързване на наследени системи.

Като цяло, въпреки че има много възможности, много неща зависят от особеностите на застрахователния софтуер. Инструментите за RPA като ZAPTEST могат да осигурят гъвкавостта, от която се нуждаете, за да гарантирате високи нива на качество на данните, сигурност и съвместимост на системата. Може би най-важното е, че ZAPTEST Enterprise се предлага с мощни инструменти за автоматизация на софтуерни тестове и с помощта на експерт на ZAP, който помага при планирането, внедряването, разгръщането, тестването и поддържането на проекта RPA.

#2. Качество на данните

Всяко внедряване на RPA се нуждае от ясна и точна информация. Въпреки това много застрахователни компании съхраняват данни в рамките на силози, което може да доведе до някои проблеми, когато става въпрос за централизиране на информацията за решения за автоматизация. RPA може да помогне за мигрирането на тези данни към облачни системи или локални бази данни. Нещо повече, той може да помогне да се осигури цялостно събиране и изчистване на данни.

#3. Комплексно вземане на решения

RPA е създадена за обработка на предсказуеми задачи с голям обем. Въпреки това, ако застрахователните компании искат да извлекат максимална полза от тези инструменти, те ще трябва да обработват неструктурирани данни и изключения и да вземат решения.

За щастие инструментите за RPA, които са интегрирани с AI, могат да предложат най-доброто от двата свята. RPA може да се справи с тежка работа, като когнитивните инструменти с изкуствен интелект могат да четат неструктурирани данни, да вземат решения и да се справят с изключения.

#4. Съответствие

Безкомпромисните регулаторни изисквания и постоянно променящите се закони за защита на личните данни са бреме, което застрахователните компании твърде добре осъзнават. Внедряването на RPA решения изисква планиране, за да се гарантира, че данните се обработват безопасно и отговорно.

Тенденции в областта на RPA в застраховането

RPA бележи огромен напредък в застрахователния сектор благодарение на гъвкавостта си и интеграцията си с AI/ML инструменти и други технологии. Нека разгледаме някои от големите тенденции в областта на RPA в застраховането.

#1. Комуникация по много канали

Застраховането става много по-ориентирано към клиента. Отчасти това е свързано с конкуренцията и променящите се изисквания на потребителите. Чатботовете и интелигентните виртуални асистенти на LLM могат да работят по време на целия път на клиента и да предоставят персонализирани услуги чрез имейл, текст, социални медии или платформи за съобщения. Възможностите за самообслужване на клиенти, предоставяни 24 часа в денонощието, ще се свържат с инструментите на RPA, които могат да изпращат и получават данни и да осигуряват актуализиране на записите в реално време.

#2. Оценка на риска с помощта на изкуствен интелект

Модели, базирани на изкуствен интелект, вече се използват в застрахователната индустрия. Въпреки това прогнозите и прозренията, които те генерират, са толкова добри, колкото са добри въведените от тях данни. Инструментите на RPA помагат на екипите да събират, почистват и изпращат данни към прогнозни модели, за да помогнат на застрахователните компании да постигнат по-високо ниво на точност и прозрения, които намаляват риска и грешките и подобряват рентабилността.

Освен това когнитивните инструменти с изкуствен интелект се използват и за откриване на измами, което в бъдеще ще намали риска и ще помогне на застрахователните компании да останат по-конкурентоспособни.

#3. Инструменти с нисък и нулев код и автоматизация на тестовете

В застрахователния сектор все по-често се използват инструменти с нисък или нулев код, които помагат за създаването на персонализирани приложения. В миналото екипите имаха нужда от задълбочени познания по кодиране, за да създават и тестват приложения. В наши дни нетехническите екипи и разработчици използват инструменти за автоматизация на тестове без код и софтуер, за да създават бързо инструменти за автоматизация.

Благодарение на тези лесни за употреба инструменти, снабдени с интерфейси „плъзгай и пускай“, застрахователните компании могат да отговорят по-добре на нуждите на потребителите благодарение на по-краткия жизнен цикъл на разработване на софтуер. Може би още по-важно е, че се намаляват разходите за въвеждане на инструменти на пазара, което може да подобри обслужването на клиентите и въвеждането в експлоатация, както и вътрешните инструменти за автоматизация, които помагат на персонала да се освободи от повтарящи се задачи.

#4. Управляван RPA

Недостигът на ИТ умения означава, че някои застрахователни компании, които искат да внедрят решения за автоматизация, са забавили или отложили проектите си. Нещо повече, добавянето на ИТ персонал с необходимия опит често е доста скъпо. В резултат на това все повече застрахователни организации се обръщат към услугите на Managed RPA, за да им помогнат на всеки етап от изпълнението на проекта.

Клиентите на ZAPTEST Enterprise могат да се възползват от този вид услуга. Наред с получаването на първокласни инструменти за RPA и автоматизация на тестове, застрахователните компании могат да се възползват и от предимствата на експерт от ZAP, който да им помогне с планирането, внедряването и поддръжката.

#5. Центрове за върхови постижения на RPA (CoE)

Много застрахователни компании разбират, че RPA ще играе голяма роля в бъдещето на индустрията. В резултат на това те осигуряват бъдещето на своя бизнес, като създават центрове за върхови постижения в областта на RPA, за да гарантират, че са в добра позиция да се възползват от безбройните предимства на технологията за автоматизация.

Инвестициите в RPA CoE помагат да се запълни недостигът на умения, насърчават иновациите и помагат на екипите да идентифицират процесите, които са готови за автоматизация.

Бъдещето на роботизираните процеси

Автоматизация в застраховането

Застраховането е индустрия, богата на данни, в която се разчита в голяма степен на решения, основани на правила, и на прогнозни анализи. С други думи, това е сектор, който ще продължи да бъде революционизиран от RPA и AI. Нека разгледаме как инструментите на RPA ще повлияят на застрахователните компании на бъдещето.

1. Асистирано застраховане RPA

Приложенията на RPA в застрахователния сектор обикновено се фокусират върху бек-енд процесите. Асистираният RPA обаче ще осигури безпроблемно взаимодействие със служителите за обслужване на клиенти на преден план, като им помогне да се справят бързо и лесно с исканията на потребителите чрез автоматизиране на въвеждането и припомнянето на данни, анализиране на информацията с цел подпомагане на вземането на решения и изпращане на подходящи съобщения до притежателите на полици.

2. Хиперавтоматизация

Застрахователният сектор се основава на данни в огромна степен. Хиперавтоматизацията, която ще включва комбинация от RPA, AI, ML и други технологии, може да автоматизира подписването, обработката на искове, откриването на измами, обслужването на клиенти и др. Крайният резултат би могъл да бъде напълно автоматизиран застрахователен брокер с високо качество и бързо обслужване на ниска цена.

3. Телематика и IoT

Въпреки че IoT може и да не е изпълнил напълно обещанията си, в застрахователната индустрия все още има много място за интелигентни сензори и подобни технологии. Инструментите за RPA в застраховането P&C биха могли да се свържат с интелигентни домове и автомобили, за да потвърдят застрахователните претенции, докато телематичните данни биха могли да проследяват неща като автомобили или упражнения и активност чрез смартфони или носими устройства.

4. Сложни модели на риска

Въпреки че моделите на риска вече имат солидно ниво на точност, инструментите за изкуствен интелект и математически анализ могат да направят тези прогнози почти проактивни. С достатъчно данни и подходящи инструменти за анализ тази технология би могла да прави персонализирани прогнози с безпогрешна точност, спестявайки на индустрията милиарди годишно.

Въпреки това RPA с помощта на изкуствен интелект в застраховането може да се сблъска с етични проблеми, свързани с данните на потребителите. Още през 2016 г. някои застрахователи признаха, че разглеждат акаунтите на притежателите на полици в социалните медии, за да оценят риска. Всъщност веригата супермаркети Tesco използва данните от Clubcard, за да определи рисковите оценки на домакинствата за своите финансови услуги.

Дали тази недекларирана информация ще бъде използвана в рамките на автоматизацията на обработката на заявленията, може да се предполага. Застрахователните компании ще трябва да преценят рентабилността на този подход спрямо етичните проблеми и потенциалните щети върху репутацията.

Заключителни мисли

Има много предимства на роботизираната автоматизация на процесите в застраховането. RPA в застраховането може да осигури впечатляваща възвръщаемост на инвестициите, като помогне за намаляване на разходите, повишаване на производителността и подобряване на обслужването на клиентите.

Автоматизацията на претенциите и подписването на застрахователни договори са може би двата най-убедителни случая на използване на RPA в сектора. Понастоящем тези задачи, изискващи много време и информация, изискват значителна степен на човешка намеса в застрахователния сектор. Трансформацията обаче вече е в ход. Застрахователните компании помагат на хората да спрат да се тревожат за бъдещето си; технологията RPA прави същото за застрахователните компании.