Robotická automatizace procesů v pojišťovnictví je na vzestupu. Stejně jako v jiných odvětvích, kde se vyskytuje velké množství opakujících se úkolů založených na pravidlech, může RPA pomoci organizacím dosáhnout rychlejších, nákladově efektivnějších a bezchybných procesů, které uvolní stávající zaměstnance pro práci s vyšší přidanou hodnotou.

Upisování pojistek a automatizace pojistných událostí jsou dvě stěžejní využití RPA v pojišťovnictví. Technologie však může pomoci i s řadou dalších úkolů, jako je zlepšení zákaznické zkušenosti a řízení změn v regulačním prostředí.

Tento článek se zabývá RPA v pojišťovnictví a zkoumá velikost trhu, přínosy, trendy, výzvy, případy použití a případové studie.

Velikost trhu RPA v pojišťovnictví

Celosvětová hodnota robotické automatizace procesů v pojišťovnictví v roce 2023 přesáhne 100 milionů dolarů. Analytici však očekávají, že s výrazným ročním růstem kolem 28 % přesáhne velikost pojistného trhu do roku 2032 1,2 miliardy dolarů.

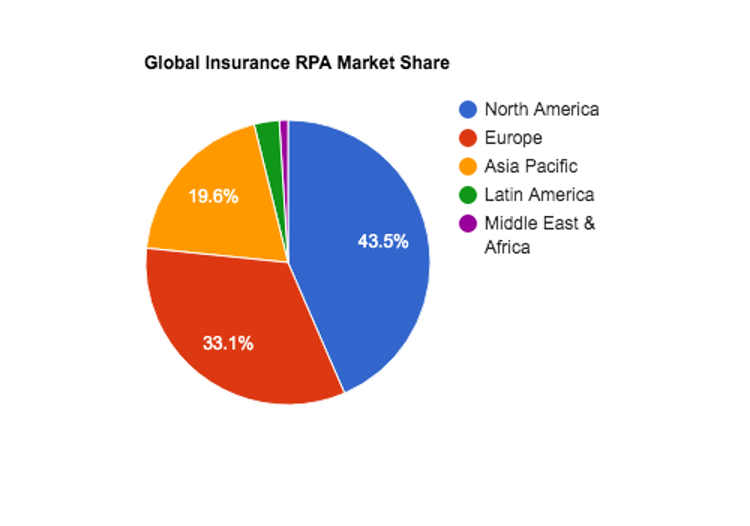

Největší podíl na celosvětovém trhu mají Severní Amerika (427 milionů dolarů) a Evropa (325 milionů dolarů). Přibližně pětina výdajů však pochází z Asie a Tichomoří, přičemž se očekává, že tento podíl výrazně vzroste, protože region pokračuje ve své digitální transformaci.

Faktory ovlivňující růst

RPA v pojišťovnictví

Rychlé zavádění RPA v pojišťovnictví je poháněno komplexním souborem faktorů. Podívejme se na některé specifické problémy, které RPA řeší.

#1. Měnící se regulační prostředí

Předpisy v pojišťovnictví se neustále vyvíjejí. Technologie, ekonomické podmínky a zásahy politických nebo spotřebitelských skupin vedly v poslední době ke změnám v tomto odvětví, takže některé pojišťovny se snaží držet krok. Nedodržení předpisů však může vést k vysokým pokutám.

Nástroje RPA umožňují pojišťovnám shromažďovat data, vytvářet přehledy a automatizovat další úkoly související s dodržováním předpisů.

#2. Nedostatek dovedností

Pojišťovnictví trpí nedostatkem kvalifikovaných pracovníků. V loňském roce připadalo ve Velké Británii na každých 100 pracovních míst pět volných. Mezi tyto pozice patří pojistní matematici, upisovatelé a stratégové.

Automatizace pojišťovacích procesů může pomoci vyřešit tyto problémy tím, že poskytne digitální pracovní sílu, která může vykonávat opakující se úkoly s velkým objemem práce. Tato pomoc uvolňuje stávající zaměstnance, aby se mohli potýkat s hodnotnějšími úkoly, což znamená, že zaměstnavatelé mohou dělat více s menšími náklady.

#3. Digitální transformace

Pojišťovnictví je náročné na data. V posledních letech prochází toto odvětví digitální transformací, která vychází vstříc měnícím se potřebám klientů. Poptávka spotřebitelů spolu s rostoucí konkurencí a jasnou potřebou efektivity znamená, že pojišťovny musí využívat digitální technologie, aby si udržely náskok.

Další technologický pokrok, jako je umělá inteligence, ML a cloud computing, vytvořil příležitosti pro pojišťovny. RPA může pomoci integrovat tyto nástroje do regulačních ekosystémů pojišťovacích technologií a umožnit pokročilejší digitální transformaci.

#4. Tlak na snižování nákladů

Ceny pojištění již několik let prudce rostou. Vysoké náklady na pojistné ovlivňuje nesčetné množství faktorů, včetně nákladů na výplatu pojistných plnění, podvodů a zvyšujícího se dodržování právních předpisů.

Navzdory všeobecnému přesvědčení nemají pojišťovny obrovské ziskové marže. Obvykle totiž pracují s marží kolem 2 až 3 %. Veřejnost však má dojem, že tyto podniky si odnášejí nadměrné zisky.

Nástroje RPA umožňují pojišťovnám pracovat hospodárněji, což může snížit náklady na pojistné pro jejich uživatele. Snížením závislosti na lidské práci mohou firmy poskytovat zefektivněné služby bez snížení kvality.

#5. Měnící se požadavky spotřebitelů

Konkurence v pojišťovnictví je obrovská a boj o zákazníky stále více rozhoduje poskytování lepších služeb. Pojišťovnictví musí uspokojit poptávku spotřebitelů po cenově výhodnějších a srozumitelných pojistkách. Možnosti samoobsluhy zákazníků, jako je automatizace zpracování pojistných událostí, mohou pojišťovnám pomoci splnit moderní očekávání.

RPA pomáhá tyto procesy zefektivnit a v kombinaci s dalšími nástroji umělé inteligence, jako je generativní umělá inteligence, může tato technologie zpracovávat dotazy zákazníků a pomáhat s vyřizováním požadavků.

Výhody RPA v pojišťovnictví

RPA se stala populární v oblasti pojišťovnictví z několika pádných důvodů. Podívejme se, proč firmy v pojišťovnictví využívají řešení RPA.

#1. Zvýšení provozní efektivity

Všechny podniky touží po zvýšení provozní efektivity, ale vzhledem k silné konkurenci v pojišťovnictví čelí dalšímu tlaku. Pojišťovnictví je naštěstí plné úkolů, které lze díky RPA optimalizovat pro zpracování pojistných událostí, zákaznický servis, upisování a další.

#2. Snížení nákladů

Boti RPA umožňují týmům pojišťoven přístup k digitální pracovní síle, která pracuje 24 hodin denně, 7 dní v týdnu a 365 dní v roce. Tyto nástroje se nikdy neunaví, nepotřebují přestávku a nežádají o zvýšení platu. Automatizace pomáhá týmům pojišťoven snížit počet zaměstnanců nebo je přesunout do rolí, které jsou více zaměřené na zákazníka a mají větší hodnotu.

#3. Větší spokojenost s prací

Spokojenost s prací v pojišťovnictví je 64 %, což je nad celostátním průměrem 57 % pro všechny profese. Jako nevýhody své práce však pojišťovací profesionálové často uvádějí dlouhou pracovní dobu a častý stres. RPA pomáhá zmírnit všední a opakující se úkoly a umožňuje pracovníkům vykonávat smysluplné činnosti, které zvyšují jejich spokojenost s prací.

#4. Lepší zkušenosti zákazníků

Nástroje RPA mohou automatizovat nástup zákazníků a poskytování služeb, což vede k rychlejšímu a uspokojivějšímu zážitku. Kromě toho mohou pojišťovny automatizovat komunikaci a poskytovat vícekanálovou podporu, takže jejich zákazníci mohou využívat personalizovanější interakce.

Díky samoobslužným nástrojům je podpora k dispozici nepřetržitě. Všechny tyto detaily zlepšují zákaznickou zkušenost tím, že zákazníkům poskytují to, co chtějí.

#5. Zvýšená přesnost

Díky schopnosti nástroje RPA automatizovat úkoly založené na pravidlech se účinně eliminují lidské chyby a nepřesnosti. Tyto výhody znamenají zlepšení pověsti, snížení nákladů, lepší zkušenosti zákazníků a lepší dodržování předpisů.

Případy použití robotických procesů

Automatizace v pojišťovnictví

RPA změnila pojišťovnictví tím, že automatizovala manuální úkoly. Prozkoumejme některé z nejzajímavějších případů využití RPA v pojišťovnictví.

#1. Zpracování reklamace

RPA při zpracování nároků pomáhá týmům se zadáváním dat, vyhledáváním a ověřováním dokumentů a distribucí informací. Při manuálním provádění jsou tyto úkoly opakované a časově náročné, což pracovníky odvádí od složitějších úkolů. RPA tento problém řeší a umožňuje pojišťovnám zrychlit a zvýšit produktivitu a zároveň snížit provozní náklady.

Automatizace procesu pojistných událostí umožňuje větší transparentnost a aktualizaci stavu v reálném čase na různých zařízeních, čímž splňuje požadavky moderních spotřebitelů.

#2. Upisování

RPA v pojišťovnictví pomáhá zaměstnancům pracovat mnohem rychleji, protože automatizuje sběr informací, zadávání dat a analýzu zákazníků. Upisování je základním kamenem pojištění, protože přesné posouzení rizika a stanovení ceny pojistných smluv často rozhoduje o úspěchu a neúspěchu.

RPA v oblasti upisování pojištění pomáhá zajistit rychlejší zpracování, aniž by byla ohrožena přesnost nebo dodržování předpisů. Celkově to vede i k vynikající spokojenosti zákazníků.

#3. Správa politiky

Po prodeji pojistných smluv je s jejich udržováním v dobrém stavu spojeno poměrně velké množství administrativy. RPA pomáhá při obnovování pojistných smluv tím, že automatizuje komunikaci, vydávání aktualizací pojistných smluv a výběr pojistného.

Technologie se používá také k automatické aktualizaci zásad a údajů o zákaznících, čímž je zajištěna dobrá kvalita dat. A konečně, RPA je ideální volbou pro zrušení pojistky, protože automatizuje záznamy, odesílá příslušná sdělení a může dokonce zpracovávat náhrady.

#4. Dodržování předpisů

Dodržování předpisů je v pojišťovnictví velmi důležité. Firmy však mohou svým zaměstnancům ulehčit práci tím, že pomocí RPA zajistí kvalitní a konzistentní sběr dat a jejich vykazování.

RPA může také monitorovat problémy s dodržováním předpisů a upozorňovat na ně příslušné interní strany. V neposlední řadě mohou týmy nastavit roboty, kteří budou vyhledávat aktualizace nebo změny pravidel na příslušných webových stránkách a u regulačních komunikačních orgánů a zajistí jejich zohlednění ve firemních pokynech.

#4. Rozšíření staršího softwaru

Stejně jako bankovnictví a finanční služby je i pojišťovnictví stále závislé na starším softwaru. Průzkum společnosti Capgemini před několika lety ukázal, že přibližně 80 % pojišťoven používá software starý nejméně deset let.

Náklady na modernizaci těchto systémů a obavy z narušení provozu jsou velkou částí důvodů, proč pojišťovací týmy zůstávají u zastaralých systémů. RPA však umí fungovat jako most mezi těmito tajuplnými systémy a modernějšími nástroji. Za zlomek nákladů na rekonstrukci IT infrastruktury mohou týmy využít RPA k interakci se stávajícím softwarem a otevřít si svět moderních cloudových nástrojů.

#5. Zákaznický servis

Jak jsme již zmínili výše, očekávání zákazníků v pojišťovnictví se v posledních letech výrazně změnila. Na trh přicházejí nové a převratné společnosti, které nabízejí personalizovanější typ služeb s větší transparentností, rychlostí a jednoduchostí. Pojišťovnictví mělo v minulosti pověst zatuchlého a příliš suchopárného oboru a získat si přízeň mladších uživatelů vyžaduje jiný přístup.

Nástroje RPA mohou pomoci týmům pojišťoven automatizovat služby zákazníkům, aby byly pohotovější, rychlejší a personalizovanější. Zlepšení zkušeností zákazníků je velkým faktorem důvěry a loajality zákazníků a RPA může firmám pomoci překonat tuto propast.

#6. Strojové učení a analýza dat

Moderní upisování využívá kombinaci strojového učení pro prediktivní analýzu, odhalování podvodů a dokonce i personalizované stanovení cen. S tímto procesem mohou pomoci nástroje RPA, které shromažďují data z různých zdrojů a čistí je. Tento proces zajišťuje spolehlivost dat, což vede ke zvýšení přesnosti.

Nástroje RPA mohou také analyzovat data pro pojišťovny a odhalovat anomálie a trendy. RPA navíc může pomoci distribuovat data příslušným stranám, řídicím panelům a databázím.

#7. Marketing

Pojištění je natolik konkurenční obor, že marketingové týmy vynakládají na propagaci neuvěřitelné množství peněz. Například v USA měla společnost Geico v roce 2022 marketingový rozpočet ve výši 1,5 miliardy dolarů. Podle zprávy HubSpot State of Marketing Report 2023 činil průměrný marketingový rozpočet pojišťoven 11,2 % celkových příjmů.

Úspora nákladů a zároveň získávání zákazníků je pro firmy, které se přetahují o místo na přeplněném trhu, zásadní. Nástroje pro automatizaci marketingu RPA mohou pomoci přinést hodnotu několika různými způsoby.

Automatizace marketingu RPA v pojišťovnictví zahrnuje mechanizaci e-mailového marketingu a kampaní v sociálních médiích. Ve spojení s nástroji ML nebo datové analytiky však může RPA pomoci týmům získat data z kampaní a pomoci s měřením a atribucí.

#8. Inteligentní zpracování dokumentů (IDP)

Pojišťovny potřebují zpracovávat velké množství dokumentů, od interních záznamů až po zdravotní a finanční údaje. RPA rozšířená o inteligentní zpracování dokumentů může týmům pomoci přečíst a pochopit papírové dokumenty nebo soubory PDF a extrahovat data, která se odešlou do interních systémů. Tyto nástroje mohou také pomoci týmům při digitalizaci tím, že analyzují nestrukturované dokumenty a migrují informace do databází a tabulek.

Případové studie RPA v pojišťovnictví

Vzhledem k tomu, že existuje tolik skvělých případů použití automatizace pojišťovacích procesů, je jasné, proč se v tomto odvětví každým dnem rozšiřuje. V případových studiích však vše ožívá a potenciál této technologie se ukazuje.

Případová studie RPA v pojišťovnictví #1

Naše první případová studie RPA v pojišťovnictví pochází z výzkumného dokumentu Ditching labour-intensive paper-based processes : (Marek, 2019). Autoři píší, že mezinárodní pojišťovna se sídlem v České republice se potýkala s několika problémy. Nová legislativa a předpisy je přinutily modernizovat své operace, které byly převážně papírové a zatížené nejednotností pracovních postupů.

Tým zvolil agilní přístup a digitalizoval svůj upisovací proces, centralizoval své pracovní postupy a firemní data do jedné platformy a použil nástroje RPA pro zvýšení produktivity.

Projekt byl velmi úspěšný. Zkrátili dobu přípravy nabídek o 40 %, snížili náklady o 50 % a snížili chybovost pod 1 %.

Případová studie RPA v pojišťovnictví #2

Následující případová studie je příkladem RPA ve službách řízení obchodních procesů v oblasti životního pojištění a pojištění důchodu. Dotyčná společnost byla poskytovatelem softwaru s celosvětovým portfoliem klientů v oblasti pojišťovnictví a penzijních fondů. Problém byl zřejmý: firma ročně obdržela více než 800 000 žádostí o pojistku, které všechny zpracovávala ručně. Tyto žádosti přicházely ve formě souborů PDF, což vyžadovalo ruční zadávání do různých systémů. Tento proces byl časově náročný a podléhal lidským chybám.

Přijetí řešení RPA však nebylo jednoduché. Jedním z velkých problémů bylo, že každý klient, kterého obsluhovali, měl své vlastní požadavky, takže se požadavky hodně lišily. Ve skutečnosti chyběla standardizace procesů, kterou nebylo možné řešit tradičními prostředky, protože každý klient měl jedinečný pracovní postup.

Firma analyzovala své procesy a identifikovala opakující se úkoly založené na pravidlech, které by mohla provádět RPA. Hledali deterministické úlohy, které byly vysoce objemné a časově náročné. Některé z identifikovaných procesů zahrnovaly aktualizaci údajů o zásadách, vyřizování žádostí zákazníků a zasílání dopisů a oznámení zákazníkům. Tým implementoval řešení RPA pro tyto pracovní postupy.

Realizace byla velmi úspěšná. Mezi čisté výsledky patří téměř 60% snížení manuální práce a 70% zkrácení doby zpracování. Navíc se firmě podařilo snížit počet zaměstnanců o 50 %, čímž ušetřila obrovské množství měsíčních výdajů.

Případová studie RPA v pojišťovnictví #3

Přední evropský pojišťovací makléř a rizikový poradce s více než 500 pracovníky back office a zákaznického servisu chtěl zavést robustní automatizaci zpracování pojistných událostí. Když byli klienti pojišťovny hospitalizováni, firma zaplatila za pobyt a peníze od pacienta získala zpět poté, co podepsal formulář pro identifikaci výjimek. Při ručním provádění bylo nutné dlouze telefonovat a provádět spoustu opakovaných ručních úkonů.

Klient implementoval řešení RPA pro automatizaci žádostí o odškodnění z nemocnic, denních klinik a lékáren. Dopad byl významný, což vedlo k tomu, že pojišťovna zlepšila a centralizovala provoz, dosáhla úspory v ustáleném stavu ve výši téměř 50 % a celkového přínosu ve výši 46 % nákladů.

Tato případová studie ukazuje, jak jsou pojistné události díky robotické automatizaci procesů rychlejší, levnější a přesnější, což vede ke spokojenějším zákazníkům a vyšší produktivitě.

Výzvy spojené s implementací RPA

v odvětví pojišťovnictví

Přestože jsou výhody RPA při zpracování pojistných událostí a upisování zřejmé, existují určité výzvy, které musí firmy překonat, aby ze své implementace RPA vytěžily co nejvíce.

#1. Starší infrastruktura

Jak již bylo zmíněno, mnoho pojišťoven používá starší systémy. Velká část této infrastruktury byla navržena dávno předtím, než se začalo uvažovat o cloud computingu nebo vzdáleném přístupu, což znamená, že tento software nelze jednoduše integrovat s řešeními RPA.

Navzdory těmto výzvám existuje řada způsobů, jak mohou organizace překlenout propast mezi svým stávajícím zastaralým a složitým softwarem a moderními nástroji RPA. Za prvé, technologie screen-scraping dokáže extrahovat data z rozhraní a přenášet je do cloudových systémů. Podobně mohou pojišťovny zkoumat rozhraní API nebo dokonce vytvářet middleware pro propojení starších systémů.

Celkově lze říci, že i když je k dispozici mnoho možností, hodně záleží na konkrétních podmínkách pojistného softwaru. Nástroje RPA, jako je ZAPTEST, mohou poskytnout flexibilitu, kterou potřebujete k zajištění vysoké úrovně kvality dat, bezpečnosti a kompatibility systému. A co je možná nejdůležitější, ZAPTEST Enterprise obsahuje také výkonné nástroje pro automatizaci testování softwaru a asistenci experta ZAP, který vám pomůže s plánováním, implementací, nasazením, testováním a údržbou projektu RPA.

#2. Kvalita dat

Každá implementace RPA potřebuje jasné a přesné informace. Mnoho pojišťoven však uchovává data v rámci jednotlivých sil, což může způsobit určité problémy, pokud jde o centralizaci informací pro automatizační řešení. RPA může pomoci s migrací těchto dat do cloudových systémů nebo on-prem databází. Navíc může pomoci zajistit komplexní sběr a vyčištění dat.

#3. Komplexní rozhodování

RPA je určena pro zpracování velkoobjemových a předvídatelných úloh. Pokud však chtějí pojišťovny z těchto nástrojů vytěžit maximum, budou muset zpracovávat nestrukturovaná data a výjimky a rozhodovat se.

Nástroje RPA, které jsou integrovány s umělou inteligencí, mohou naštěstí nabídnout to nejlepší z obou světů. RPA zvládne náročnou práci, kognitivní nástroje AI jsou schopné číst nestrukturovaná data, rozhodovat a řešit výjimky.

#4. Dodržování předpisů

Nekompromisní regulační požadavky a neustále se vyvíjející zákony o ochraně osobních údajů jsou zátěží, kterou si pojišťovny až příliš dobře uvědomují. Zavedení řešení RPA bude vyžadovat plánování, aby se zajistilo bezpečné a odpovědné zacházení s daty.

Trendy v oblasti RPA v pojišťovnictví

RPA dělá v pojišťovnictví obrovské pokroky díky své flexibilitě a integraci s nástroji AI/ML a dalšími technologiemi. Prozkoumejme některé z hlavních trendů v oblasti RPA v pojišťovnictví.

#1. Omnichannel komunikace

Pojištění se mnohem více zaměřuje na zákazníka. Částečně to souvisí s konkurencí a měnícími se požadavky spotřebitelů. Chatboti a inteligentní virtuální asistenti LLM mohou pracovat napříč celou cestou zákazníka a poskytovat personalizované služby prostřednictvím e-mailu, textu, sociálních médií nebo platforem messenger. Možnosti samoobsluhy pro zákazníky poskytované 24 hodin denně 7 dní v týdnu se propojí s nástroji RPA, které mohou odesílat a přijímat data a zajišťovat aktualizaci záznamů v reálném čase.

#2. Posouzení rizik s pomocí umělé inteligence

Modely založené na umělé inteligenci se již používají v pojišťovnictví. Předpovědi a poznatky, které generují, jsou však jen tak dobré, jak dobrá jsou jejich vstupní data. Nástroje RPA pomáhají týmům shromažďovat, čistit a odesílat data do prediktivních modelů a pomáhají tak pojišťovnám dosáhnout vyšší úrovně přesnosti a přehledů, které snižují rizika a chyby a zvyšují ziskovost.

Kromě toho se kognitivní nástroje umělé inteligence využívají také k odhalování podvodů, což v budoucnu zmírní rizika a pomůže pojišťovnám udržet si větší konkurenceschopnost.

#3. Nízkokódové a nekódové nástroje a automatizace testování

V pojišťovnictví se stále častěji používají nástroje s nízkým nebo nulovým kódem, které pomáhají vytvářet aplikace na míru. V minulosti potřebovaly týmy k vytváření a testování aplikací hluboké znalosti kódování. V dnešní době využívají netechnické týmy a vývojáři nástroje pro automatizaci testování bez kódu a softwaru k rychlému vytvoření automatizačních nástrojů.

Díky těmto uživatelsky přívětivým nástrojům s rozhraním drag-and-drop mohou pojišťovny lépe reagovat na potřeby spotřebitelů a zkrátit životní cyklus vývoje softwaru. Možná ještě významnější je, že snižuje náklady na uvedení nástrojů na trh, což může zlepšit služby zákazníkům a zavádění nových zákazníků, stejně jako interní automatizační nástroje, které pomáhají uvolnit zaměstnance od opakujících se úkolů.

#4. Řízená RPA

Nedostatek IT odborníků znamená, že některé pojišťovny, které chtějí zavést automatizační řešení, se setkaly s odkladem nebo odložením projektů. Navíc doplnění personálu IT s potřebnými odbornými znalostmi je často poměrně nákladné. V důsledku toho se stále více pojišťovacích organizací obrací na služby Managed RPA, které jim pomáhají v každé fázi realizace projektu.

Klienti ZAPTEST Enterprise mohou tento druh služby využívat. Kromě toho, že pojišťovny získají prvotřídní nástroje pro automatizaci RPA a testování, mohou také využít výhod odborníka ZAP, který jim pomůže s plánováním, nasazením a údržbou.

#5. Centra excelence RPA (CoE)

Mnoho pojišťoven si uvědomuje, že RPA bude hrát velkou roli v budoucnosti tohoto odvětví. V důsledku toho zajišťují budoucnost svého podnikání zřizováním center excelence RPA (CoE), aby si zajistily dobré postavení a mohly využívat nesčetné výhody automatizační technologie.

Investice do RPA CoE pomáhá zaplnit mezeru v dovednostech, podporuje inovace a pomáhá týmům identifikovat procesy, které jsou zralé pro automatizaci.

Budoucnost robotických procesů

Automatizace v pojišťovnictví

Pojišťovnictví je odvětví bohaté na data, které se do značné míry spoléhá na rozhodování založené na pravidlech a prediktivní analýzy. Jinými slovy, jedná se o odvětví, které bude i nadále procházet revolucí díky RPA a AI. Podívejme se, jak nástroje RPA ovlivní pojišťovny budoucnosti.

1. Asistované pojištění RPA

Aplikace RPA v pojišťovnictví se obvykle zaměřují na back-endové procesy. Asistovaná RPA však zajistí bezproblémovou interakci s pracovníky předních zákaznických služeb, kterým pomůže rychle a snadno vyřídit požadavky spotřebitelů tím, že automatizuje zadávání a odvolávání dat, analyzuje informace, které pomáhají při rozhodování, a zasílá relevantní sdělení pojistníkům.

2. Hyperautomatizace

Pojišťovnictví je ve velké míře založeno na datech. Hyperautomatizace, která bude zahrnovat kombinaci RPA, AI, ML a dalších technologií, by mohla automatizovat upisování, zpracování pojistných událostí, odhalování podvodů, zákaznický servis a další. Výsledkem by mohl být plně automatizovaný pojišťovací makléř s vysokou kvalitou a rychlostí služeb při nízkých nákladech.

3. Telematika a internet věcí

Přestože internet věcí možná nesplnil své sliby, v pojišťovnictví je pro chytré senzory a podobné technologie stále dost prostoru. Nástroje RPA pro pojištění P&C by se mohly propojit s chytrými domácnostmi a automobily, aby potvrdily platnost pojistných událostí, zatímco telematické údaje by mohly sledovat například automobily nebo cvičení a aktivity prostřednictvím chytrých telefonů nebo nositelných zařízení.

4. Komplexní modely rizik

Zatímco modely rizik již mají solidní úroveň přesnosti, nástroje AI/ML by mohly tyto předpovědi učinit téměř proaktivními. S dostatečným množstvím dat a správnými analytickými nástroji by tato technologie mohla provádět vysoce personalizované předpovědi s neomylnou přesností a ušetřit tak průmyslu miliardy ročně.

RPA s podporou umělé inteligence v pojišťovnictví by však mohla narazit na etické problémy týkající se údajů uživatelů. Již v roce 2016 někteří pojistitelé přiznali, že při hodnocení rizika nahlíželi na účty pojistníků na sociálních sítích. Řetězec supermarketů Tesco používá údaje z karty Clubcard k určení rizikového skóre domácností pro své finanční služby.

O tom, zda budou tyto nedeklarované informace použity v rámci automatizace zpracování žádostí, lze jen spekulovat. Pojišťovny budou muset zvážit ziskovost tohoto přístupu ve srovnání s etickými otázkami a možným poškozením dobré pověsti.

Závěrečné myšlenky

Robotická automatizace procesů v pojišťovnictví přináší mnoho výhod. RPA v pojišťovnictví pomáhá snižovat náklady, zvyšuje produktivitu a zlepšuje zákaznickou zkušenost a může přinést působivou návratnost investic.

Automatizace pojistných událostí a upisování jsou pravděpodobně dva nejpřesvědčivější případy využití RPA v tomto odvětví. Tyto časově a informačně náročné úkoly v současné době vyžadují v celém pojišťovnictví značnou míru lidského zásahu. Transformace však již probíhá. Pojišťovny pomáhají lidem přestat se obávat o svou budoucnost; technologie RPA dělá totéž pro pojišťovny.