Robotic Process Automation im Versicherungswesen ist auf dem Vormarsch. Wie in anderen Branchen, in denen viele regelbasierte und sich wiederholende Aufgaben anfallen, kann RPA Unternehmen dabei helfen, schnellere, kostengünstigere und fehlerfreie Prozesse zu erreichen, die das vorhandene Personal für wertorientiertere Aufgaben freisetzen.

Versicherungspolicen und die Automatisierung von Schadensfällen sind zwei der wichtigsten Anwendungen von RPA im Versicherungssektor. Die Technologie kann jedoch auch bei einer Reihe von Aufgaben behilflich sein, z. B. bei der Verbesserung des Kundenerlebnisses und der Bewältigung von Veränderungen im rechtlichen Umfeld.

Dieser Artikel befasst sich mit RPA in der Versicherungsbranche und untersucht Marktgröße, Vorteile, Trends, Herausforderungen, Anwendungsfälle und Fallstudien.

Größe des RPA-Marktes im Versicherungswesen

Die globale Robotic Process Automation in der Versicherungsbranche ist im Jahr 2023 mehr als 100 Millionen Dollar wert. Analysten gehen jedoch davon aus, dass der Versicherungsmarkt mit einem starken jährlichen Wachstum von rund 28 % bis zum Jahr 2032 auf über 1,2 Billionen Dollar anwachsen wird.

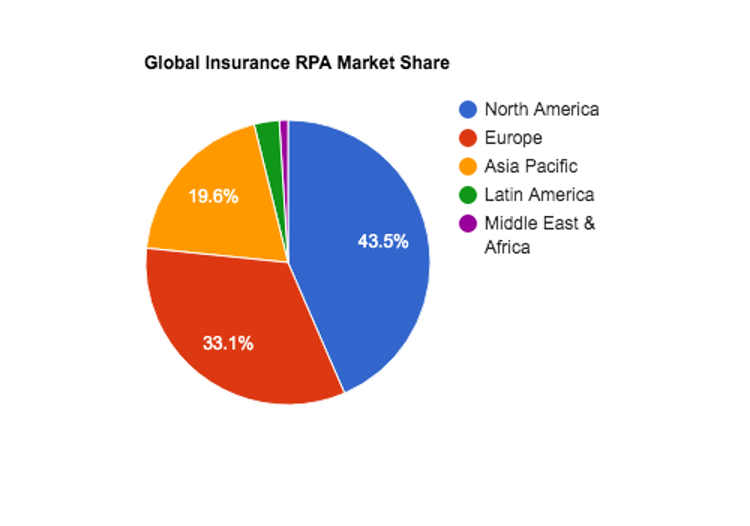

Der größte Anteil am Weltmarkt entfällt auf Nordamerika (427 Mio. $) und Europa (325 Mio. $). Allerdings stammt etwa ein Fünftel der Ausgaben aus dem asiatisch-pazifischen Raum, wobei dieser Anteil im Zuge des digitalen Wandels in der Region noch erheblich steigen dürfte.

Faktoren, die das Wachstum von

RPA in der Versicherung

Die rasche Einführung von RPA in der Versicherungsbranche wird von einer Reihe komplexer Faktoren angetrieben. Sehen wir uns einige der branchenspezifischen Probleme an, die durch RPA gelöst werden können.

#1. Sich verändernde regulatorische Rahmenbedingungen

Die Vorschriften in der Versicherungsbranche entwickeln sich ständig weiter. Technologie, wirtschaftliche Bedingungen und Interventionen von Politikern und Verbrauchergruppen haben in letzter Zeit zu Veränderungen in der Branche geführt, so dass einige Versicherer Mühe haben, mitzuhalten. Die Nichteinhaltung der Vorschriften kann jedoch zu hohen Geldstrafen führen.

RPA-Tools ermöglichen es Versicherern, Daten zu sammeln, Berichte zu erstellen und andere Compliance-Aufgaben zu automatisieren.

#2. Qualifikationsdefizit

Die Versicherungsbranche leidet unter einem Mangel an Fachkräften. So kamen im vergangenen Jahr im Vereinigten Königreich auf 100 Stellen fünf offene Stellen. Zu den Aufgaben gehören unter anderem Versicherungsmathematiker, Underwriter und Strategen.

Die Automatisierung von Versicherungsprozessen kann bei diesen Problemen helfen, indem sie eine digitale Belegschaft bereitstellt, die sich wiederholende Aufgaben mit hohem Volumen ausführen kann. Durch diese Unterstützung werden die vorhandenen Mitarbeiter entlastet, damit sie sich mit wertschöpfungsintensiveren Aufgaben befassen können, so dass die Arbeitgeber mit weniger Mitteln mehr erreichen können.

#3. Digitale Transformation

Die Versicherungsbranche ist datenintensiv. In den letzten Jahren hat der Sektor einen digitalen Wandel durchlaufen, um den sich wandelnden Bedürfnissen der Kunden gerecht zu werden. Die Nachfrage der Verbraucher in Verbindung mit dem zunehmenden Wettbewerb und dem klaren Bedürfnis nach Effizienz bedeutet, dass Versicherungsunternehmen digitale Technologien nutzen müssen, um der Zeit voraus zu sein.

Weitere technologische Fortschritte, wie KI, ML und Cloud Computing, haben Chancen für Versicherungsunternehmen geschaffen. RPA kann dazu beitragen, diese Tools in das Ökosystem der Versicherungstechnologie zu integrieren und eine fortgeschrittene digitale Transformation zu ermöglichen.

#4. Druck zur Kostensenkung

Die Versicherungspreise steigen seit Jahren rasant an. Es gibt unzählige Faktoren, die sich auf die hohen Prämienkosten auswirken, darunter die Kosten für die Auszahlung von Schäden, Betrug und die zunehmende Einhaltung von Vorschriften.

Entgegen der landläufigen Meinung haben Versicherungsunternehmen keine großen Gewinnspannen. Tatsächlich arbeiten sie in der Regel mit einer Gewinnspanne von etwa 2 bis 3 %. In der Öffentlichkeit herrscht jedoch der Eindruck, dass diese Unternehmen übermäßige Gewinne einfahren.

RPA-Tools ermöglichen es Versicherungsunternehmen, kosteneffizienter zu arbeiten, was die Kosten für die Prämien ihrer Nutzer senken kann. Indem sie ihre Abhängigkeit von menschlicher Arbeitskraft verringern, können Unternehmen rationellere Dienstleistungen anbieten, ohne Kompromisse bei der Qualität einzugehen.

#5. Veränderte Anforderungen der Verbraucher

Der Wettbewerb in der Versicherungsbranche ist immens, und der Kampf um die Kunden wird zunehmend durch die Erbringung besserer Dienstleistungen entschieden. Die Versicherungsbranche muss der Nachfrage der Verbraucher nach kostengünstigeren und einfach zu verstehenden Policen nachkommen. Kundenselbstbedienungsoptionen wie die Automatisierung der Schadenbearbeitung können Versicherungsunternehmen dabei helfen, die modernen Erwartungen zu erfüllen.

RPA hilft bei der Rationalisierung dieser Prozesse, und wenn sie mit anderen KI-Tools wie der generativen KI ergänzt wird, kann die Technologie Kundenanfragen bearbeiten und bei Anfragen helfen.

Vorteile von RPA in der Versicherung

RPA ist in der Versicherungsbranche aus mehreren zwingenden Gründen populär geworden. Werfen wir einen Blick darauf, warum Unternehmen im Versicherungssektor RPA-Lösungen nutzen.

#1. Gesteigerte betriebliche Effizienz

Alle Unternehmen streben danach, ihre betriebliche Effizienz zu steigern, doch der harte Wettbewerb im Versicherungssektor setzt die Unternehmen zusätzlich unter Druck. Glücklicherweise gibt es in der Versicherungsbranche eine Vielzahl von Aufgaben, die dank RPA für die Schadenbearbeitung, den Kundenservice, das Underwriting und vieles mehr optimiert werden können.

#2. Geringere Kosten

RPA-Bots ermöglichen den Versicherungsteams den Zugang zu einer digitalen Belegschaft, die rund um die Uhr an 365 Tagen im Jahr arbeitet. Diese Werkzeuge werden nie müde, brauchen keine Pausen und verlangen keine Gehaltserhöhung. Die Automatisierung hilft den Versicherungsteams, ihren Personalbestand zu reduzieren oder Mitarbeiter in kundenorientiertere, wertorientierte Aufgaben zu versetzen.

#3. Erhöhte Arbeitszufriedenheit

Die Arbeitszufriedenheit in der Versicherungsbranche liegt bei 64 % und damit über dem nationalen Durchschnitt von 57 % für alle Berufe. Allerdings werden lange Arbeitszeiten und häufiger Stress von Versicherungsfachleuten häufig als Nachteile ihrer Arbeit genannt. RPA trägt dazu bei, banale und sich wiederholende Aufgaben zu erleichtern, und ermöglicht es den Arbeitnehmern, sich mit sinnvollen Aufgaben zu beschäftigen, die die Arbeitszufriedenheit erhöhen.

#4. Bessere Kundenerfahrungen

RPA-Tools können das Onboarding von Kunden und Dienstleistungen automatisieren, was zu schnelleren und zufriedenstellenderen Erfahrungen führt. Darüber hinaus können Versicherungsunternehmen die Kommunikation automatisieren und einen Omnichannel-Support anbieten, so dass ihre Kunden in den Genuss personalisierter Interaktionen kommen.

Dank der Selbstbedienungstools ist der Support rund um die Uhr verfügbar. All diese Details verbessern das Kundenerlebnis, indem sie den Verbrauchern das geben, was sie wollen.

#5. Erhöhte Genauigkeit

Dank der Fähigkeit des RPA-Tools, regelbasierte Aufgaben zu automatisieren, werden menschliche Fehler und Ungenauigkeiten effektiv eliminiert. Diese Vorteile bedeuten einen besseren Ruf, niedrigere Kosten, ein besseres Kundenerlebnis und eine bessere Einhaltung von Vorschriften.

Anwendungsfälle von Robotic Process

Automatisierung in der Versicherung

RPA hat die Versicherungsbranche durch die Automatisierung von manuellen Aufgaben verändert. Lassen Sie uns einige der überzeugendsten RPA-Anwendungsfälle im Versicherungssektor untersuchen.

#1. Bearbeitung von Forderungen

RPA in der Schadenbearbeitung unterstützt die Teams bei der Dateneingabe, dem Abrufen und Überprüfen von Dokumenten und der Verteilung von Informationen. Wenn diese Aufgaben manuell ausgeführt werden, sind sie repetitiv und zeitaufwändig, was die Arbeitnehmer von komplexeren Aufgaben ablenkt. RPA löst dieses Problem und macht Versicherungsunternehmen schneller und produktiver und senkt gleichzeitig die Betriebskosten.

Die Automatisierung von Versicherungsprozessen ermöglicht mehr Transparenz und Statusaktualisierungen in Echtzeit über eine Vielzahl von Geräten und erfüllt damit die Anforderungen moderner Verbraucher.

#2. Underwriting

RPA in der Versicherungstechnik hilft den Mitarbeitern, viel schneller zu arbeiten, indem die Informationserfassung, Dateneingabe und Kundenanalyse automatisiert werden. Die Risikoprüfung ist der Eckpfeiler des Versicherungswesens, denn die genaue Einschätzung des Risikos und die korrekte Tarifierung der Policen entscheiden oft über Erfolg und Misserfolg.

RPA im Underwriting von Versicherungen trägt dazu bei, die Bearbeitungszeiten zu verkürzen, ohne Kompromisse bei der Genauigkeit oder Compliance einzugehen. Insgesamt führt dies auch zu einer hohen Kundenzufriedenheit.

#3. Verwaltung der Politik

Nach dem Verkauf von Versicherungspolicen ist ein erheblicher Verwaltungsaufwand erforderlich, um sie aufrechtzuerhalten. RPA hilft bei der Erneuerung von Policen, indem es die Kommunikation, die Ausstellung von Policen-Updates und den Prämieneinzug automatisiert.

Die Technologie wird auch zur automatischen Aktualisierung von Policen und Kundendaten eingesetzt, um eine gute Datenqualität zu gewährleisten. Und schließlich ist RPA die perfekte Wahl für die Stornierung von Policen, da es die Datensätze automatisiert, relevante Mitteilungen versendet und sogar Erstattungen verarbeiten kann.

#4. Einhaltung von Vorschriften

Die Einhaltung von Vorschriften ist im Versicherungssektor ein wichtiges Thema. Die Unternehmen können ihre Mitarbeiter jedoch entlasten, indem sie RPA einsetzen, um eine qualitativ hochwertige und konsistente Datenerfassung und Berichterstattung zu gewährleisten.

RPA kann auch Compliance-Probleme überwachen und die zuständigen internen Stellen darauf aufmerksam machen. Schließlich können Teams Bots einrichten, die relevante Websites und Regulierungsbehörden nach Aktualisierungen oder Änderungen von Vorschriften durchsuchen und sicherstellen, dass diese in den Unternehmensrichtlinien berücksichtigt werden.

#4. Erweiterung vorhandener Software

Ähnlich wie das Banken- und Finanzdienstleistungsgewerbe ist auch der Versicherungssektor noch immer auf Altsoftware angewiesen. Eine Capgemini-Umfrage von vor einigen Jahren ergab, dass rund 80 % der Versicherungsunternehmen mit Software arbeiten, die mindestens zehn Jahre alt ist.

Die Kosten für die Aufrüstung dieser Systeme und die Sorge um eine Unterbrechung des Geschäftsbetriebs sind ein wesentlicher Grund dafür, dass die Versicherungsteams an veralteten Systemen festhalten. RPA ist jedoch in der Lage, eine Brücke zwischen diesen obskuren Systemen und moderneren Tools zu schlagen. Für einen Bruchteil der Kosten, die bei einer Erneuerung der IT-Infrastruktur anfallen würden, können Teams RPA nutzen, um mit aktueller Software zu interagieren und die Welt moderner Cloud-basierter Tools zu erschließen.

#5. Kundenbetreuung

Wie wir bereits erwähnt haben, haben sich die Kundenerwartungen im Versicherungssektor in den letzten Jahren stark verändert. Neue, bahnbrechende Unternehmen sind auf den Plan getreten und bieten eine persönlichere Art von Service mit größerer Transparenz, Geschwindigkeit und Einfachheit. Versicherungen hatten in der Vergangenheit den Ruf, spießig und zu trocken zu sein, und um jüngere Kunden zu gewinnen, ist ein anderer Ansatz erforderlich.

RPA-Tools können Versicherungsteams dabei helfen, ihren Kundenservice zu automatisieren und damit reaktionsschneller, schneller und individueller zu gestalten. Die Verbesserung des Kundenerlebnisses ist ein wichtiger Faktor für das Vertrauen und die Loyalität der Kunden, und RPA kann Unternehmen helfen, diese Kluft zu überwinden.

#6. Maschinelles Lernen und Datenanalytik

Modernes Underwriting nutzt eine Mischung aus maschinellem Lernen für prädiktive Analysen, Betrugserkennung und sogar personalisierte Preisgestaltung. RPA-Tools können bei diesem Prozess helfen, indem sie Daten aus verschiedenen Quellen sammeln und die Informationen bereinigen. Dieses Verfahren gewährleistet, dass die Daten zuverlässig sind, was zu einer höheren Genauigkeit führt.

RPA-Tools können auch Daten für Versicherungsunternehmen analysieren und Anomalien und Trends erkennen. Darüber hinaus kann RPA dabei helfen, die Daten an relevante Parteien, Dashboards und Datenbanken zu verteilen.

#7. Marketing

Versicherungen sind eine so wettbewerbsintensive Nische, dass die Marketingteams unglaublich viel Geld für Werbung ausgeben. In den USA hatte Geico im Jahr 2022 beispielsweise ein Marketingbudget von 1,5 Milliarden Dollar. Laut dem HubSpot State of Marketing Report 2023 lag das durchschnittliche Marketingbudget für Versicherer bei 11,2 % des Gesamtumsatzes.

Kosteneinsparungen zu erzielen und gleichzeitig Kunden zu gewinnen, ist für Unternehmen, die sich auf einem überfüllten Markt behaupten wollen, von entscheidender Bedeutung. RPA-Tools für die Marketing-Automatisierung können auf verschiedene Weise zur Wertschöpfung beitragen.

Die RPA-Marketingautomatisierung im Versicherungssektor umfasst die Mechanisierung von E-Mail-Marketing- und Social-Media-Kampagnen. In Verbindung mit ML- oder Datenanalysetools kann RPA Teams jedoch dabei helfen, Kampagnendaten zu extrahieren und bei der Messung und Zuordnung zu unterstützen.

#8. Intelligente Dokumentenverarbeitung (IDP)

Versicherungsunternehmen müssen eine Vielzahl von Dokumenten verarbeiten, von internen Unterlagen bis hin zu Gesundheits- und Finanzdaten. RPA in Verbindung mit intelligenter Dokumentenverarbeitung kann Teams dabei helfen, Papierdokumente oder PDFs zu lesen und zu verstehen und Daten zu extrahieren, um sie an interne Systeme zu senden. Diese Tools können Teams auch bei der Digitalisierung helfen, indem sie unstrukturierte Dokumente analysieren und die Informationen in Datenbanken und Tabellenkalkulationen migrieren.

RPA in der Versicherung Fallstudien

Bei so vielen großartigen Anwendungsfällen für die Automatisierung von Versicherungsprozessen ist es klar, warum die Akzeptanz in diesem Sektor von Tag zu Tag wächst. In Fallstudien wird jedoch alles zum Leben erweckt, und das Potenzial der Technologie wird deutlich.

Fallstudie 1: RPA im Versicherungswesen

Unsere erste RPA-Fallstudie in der Versicherungsbranche stammt aus dem Forschungspapier „ Ditching labor-intensive paper-based processes: Process automation in a Czech insurance company (Marek, 2019). Die Autoren schreiben, dass ein internationales Versicherungsunternehmen mit Sitz in Tschechien mit mehreren Problemen konfrontiert war. Neue Gesetze und Vorschriften zwangen sie, ihre überwiegend papiergestützten und inkonsistenten Arbeitsabläufe zu modernisieren.

Das Team verfolgte einen agilen Ansatz und digitalisierte seinen Underwriting-Prozess, zentralisierte seine Arbeitsabläufe und Unternehmensdaten auf einer Plattform und setzte RPA-Tools ein, um die Produktivität zu steigern.

Das Projekt war ein großer Erfolg. Sie verkürzten die Zeit für die Angebotserstellung um 40 %, reduzierten die Kosten um 50 % und senkten die Fehlerquote auf unter 1 %.

RPA-Fallstudie Versicherung #2

Die folgende Fallstudie ist ein Beispiel für RPA bei der Verwaltung von Lebens- und Rentenversicherungsprozessen. Bei dem betreffenden Unternehmen handelte es sich um einen Softwareanbieter mit einem weltweiten Kundenstamm im Versicherungs- und Pensionsfondsbereich. Das Problem lag auf der Hand: Das Unternehmen erhielt jedes Jahr über 800.000 Anträge auf Policen, die alle manuell bearbeitet wurden. Diese Anfragen kamen in Form von PDF-Dateien, die manuell in verschiedene Systeme eingegeben werden mussten. Das Verfahren war zeitaufwändig und anfällig für menschliche Fehler.

Die Einführung einer RPA-Lösung war jedoch nicht ganz einfach. Ein großes Problem war, dass jeder Kunde, den sie betreuten, seine eigenen Anforderungen hatte, so dass die Anforderungen sehr unterschiedlich waren. In der Tat gab es einen Mangel an Prozessstandardisierung, der mit herkömmlichen Mitteln nicht zu beheben war, da jeder Kunde einen eigenen Arbeitsablauf hatte.

Das Unternehmen analysierte seine Prozesse und identifizierte regelbasierte, sich wiederholende Aufgaben, die von RPA übernommen werden könnten. Sie suchten nach deterministischen Aufgaben, die sehr umfangreich und zeitintensiv waren. Zu den ermittelten Prozessen gehörten die Aktualisierung von Vertragsdaten, die Bearbeitung von Kundenanfragen und das Versenden von Briefen und Benachrichtigungen an Kunden. Das Team implementierte RPA-Lösungen für diese Arbeitsabläufe.

Die Umsetzung war ein voller Erfolg. Zu den Nettoergebnissen gehören eine Verringerung des manuellen Aufwands um fast 60 % und eine Verringerung der Bearbeitungszeit um 70 %. Darüber hinaus konnte das Unternehmen seinen Personalbestand um 50 % reduzieren und so jeden Monat eine Menge Geld einsparen.

RPA-Fallstudie Versicherung #3

Ein führender europäischer Versicherungsmakler und Risikoberater mit über 500 Mitarbeitern im Backoffice und im Kundendienst wollte eine robuste Automatisierung der Schadenbearbeitung einführen. Wenn die Kunden des Versicherers in ein Krankenhaus eingeliefert wurden, bezahlte das Unternehmen den Aufenthalt und holte sich das Geld von den Patienten zurück, nachdem diese ein Formular unterschrieben hatten, in dem Ausnahmen aufgeführt waren. Bei manueller Durchführung waren lange Telefonate und viele sich wiederholende manuelle Aufgaben erforderlich.

Der Kunde implementierte eine RPA-Lösung zur Automatisierung der Abrechnungen von Krankenhäusern, Tageskliniken und Apotheken. Die Auswirkungen waren beträchtlich und führten dazu, dass der Versicherer seine Abläufe verbesserte und zentralisierte und so konstante Einsparungen von fast 50 % und einen Gesamtkostenvorteil von 46 % erzielte.

Diese Fallstudie zeigt, wie Versicherungsansprüche durch Robotic Process Automation schneller, kostengünstiger und genauer bearbeitet werden können, was zu zufriedeneren Kunden und höherer Produktivität führt.

Herausforderungen der RPA-Implementierung

im Versicherungssektor

Obwohl die Vorteile von RPA in der Schadenbearbeitung und im Underwriting von Versicherungen auf der Hand liegen, gibt es einige Herausforderungen, die Unternehmen bewältigen müssen, um den größtmöglichen Nutzen aus ihren RPA-Implementierungen zu ziehen.

#1. Bestehende Infrastruktur

Wie bereits erwähnt, arbeiten viele Versicherungsunternehmen mit Altsystemen. Ein Großteil dieser Infrastruktur wurde entwickelt, bevor Cloud Computing oder Fernzugriff ein Thema waren, was bedeutet, dass sich die Software nicht ohne Weiteres in RPA-Lösungen integrieren lässt.

Trotz dieser Herausforderungen gibt es eine Reihe von Möglichkeiten, wie Unternehmen die Lücke zwischen ihrer bestehenden veralteten und komplexen Software und modernen RPA-Tools schließen können. Die Screen-Scraping-Technologie ist in der Lage, Daten von Benutzeroberflächen zu extrahieren und sie an cloudbasierte Systeme zu übertragen. In ähnlicher Weise können Versicherungsunternehmen APIs erforschen oder sogar Middleware entwickeln, um Altsysteme zu verbinden.

Insgesamt gibt es zwar viele Möglichkeiten, aber vieles hängt von den Besonderheiten der Versicherungssoftware ab. RPA-Tools wie ZAPTEST bieten die Flexibilität, die Sie benötigen, um ein hohes Maß an Datenqualität, Sicherheit und Systemkompatibilität zu gewährleisten. Am wichtigsten ist vielleicht, dass ZAPTEST Enterprise auch über leistungsstarke Software-Testautomatisierungstools und die Unterstützung eines ZAP-Experten verfügt, der bei der Planung, Implementierung, Bereitstellung, Prüfung und Wartung eines RPA-Projekts hilft.

#2. Qualität der Daten

Jede RPA-Implementierung erfordert klare, präzise Informationen. Viele Versicherungsunternehmen halten ihre Daten jedoch in Silos, was bei der Zentralisierung von Informationen für Automatisierungslösungen zu Problemen führen kann. RPA kann dabei helfen, diese Daten in Cloud-Systeme oder On-Premise-Datenbanken zu migrieren. Darüber hinaus kann es zu einer umfassenden Datenerfassung und -bereinigung beitragen.

#3. Komplexe Entscheidungsfindung

RPA ist für die Bearbeitung umfangreicher, vorhersehbarer Aufgaben konzipiert. Wenn Versicherungsunternehmen jedoch den größtmöglichen Nutzen aus diesen Tools ziehen wollen, müssen sie mit unstrukturierten Daten und Ausnahmen umgehen und Entscheidungen treffen.

Zum Glück können RPA-Tools, die mit KI integriert sind, das Beste aus beiden Welten bieten. RPA kann schwere Aufgaben bewältigen, da kognitive KI-Tools in der Lage sind, unstrukturierte Daten zu lesen, Entscheidungen zu treffen und mit Ausnahmen umzugehen.

#4. Einhaltung der Vorschriften

Kompromisslose behördliche Auflagen und sich ständig weiterentwickelnde Datenschutzgesetze sind eine Belastung, der sich die Versicherungsunternehmen nur allzu bewusst sind. Die Implementierung von RPA-Lösungen erfordert eine Planung, die einen sicheren und verantwortungsvollen Umgang mit Daten gewährleistet.

RPA im Versicherungswesen – Trends

RPA macht im Versicherungssektor dank seiner Flexibilität und der Integration mit KI/ML-Tools und anderen Technologien große Fortschritte. Lassen Sie uns einige der großen Trends im Bereich der RPA für Versicherungen untersuchen.

#1. Omnikanal-Kommunikation

Die Versicherung wird immer kundenorientierter. Das hat zum Teil mit dem Wettbewerb und den veränderten Anforderungen der Verbraucher zu tun. LLM-Chatbots und intelligente virtuelle Assistenten können während der gesamten Customer Journey eingesetzt werden und bieten personalisierten Service per E-Mail, Text, Social Media oder Messenger-Plattformen. Kunden-Selbstbedienungsoptionen, die rund um die Uhr zur Verfügung stehen, werden mit RPA-Tools verbunden, die Daten senden und empfangen können und sicherstellen, dass Datensätze in Echtzeit aktualisiert werden.

#2. AI-gestützte Risikobewertung

KI-basierte Modelle werden bereits in der Versicherungsbranche eingesetzt. Die daraus gewonnenen Vorhersagen und Erkenntnisse sind jedoch nur so gut wie die eingegebenen Daten. RPA-Tools unterstützen Teams bei der Erfassung, Bereinigung und Weiterleitung von Daten an Vorhersagemodelle, damit Versicherungsunternehmen ein höheres Maß an Genauigkeit und Einblicken erreichen, die Risiken und Fehler verringern und die Rentabilität verbessern.

Darüber hinaus werden kognitive KI-Tools auch zur Betrugserkennung eingesetzt, die in Zukunft das Risiko mindern und den Versicherungsunternehmen helfen, wettbewerbsfähiger zu bleiben.

#3. Low- und No-Code-Tools und Testautomatisierung

In der Versicherungsbranche werden zunehmend Low- und No-Code-Tools eingesetzt, um die Entwicklung maßgeschneiderter Anwendungen zu unterstützen. In der Vergangenheit benötigten die Teams tiefgreifende Programmierkenntnisse, um Anwendungen zu entwickeln und zu testen. Heutzutage nutzen nicht-technische Teams und Entwickler No-Code- und Software-Testautomatisierungstools, um schnell Automatisierungstools zu erstellen.

Dank dieser benutzerfreundlichen Tools mit Drag-and-Drop-Schnittstellen können Versicherungsunternehmen dank kürzerer Softwareentwicklungszyklen besser auf die Bedürfnisse der Kunden eingehen. Vielleicht noch wichtiger ist, dass dadurch die Kosten für die Markteinführung von Tools gesenkt werden, was den Kundenservice und das Onboarding verbessern kann, und dass interne Automatisierungstools die Mitarbeiter von sich wiederholenden Aufgaben entlasten.

#4. Verwaltetes RPA

Der IT-Fachkräftemangel hat dazu geführt, dass einige Versicherungsunternehmen, die Automatisierungslösungen einführen wollen, ihre Projekte verzögern oder auf Eis legen mussten. Außerdem ist die Einstellung von IT-Mitarbeitern mit dem erforderlichen Fachwissen oft recht teuer. Infolgedessen wenden sich immer mehr Versicherungsunternehmen an Managed RPA Services, die sie in jeder Phase der Projektimplementierung unterstützen.

ZAPTEST Enterprise Kunden können diese Art von Dienstleistung in Anspruch nehmen. Neben der Anschaffung erstklassiger RPA- und Testautomatisierungstools können Versicherungsunternehmen auch von den Vorteilen eines ZAP-Experten profitieren, der sie bei der Planung, Bereitstellung und Wartung unterstützt.

#5. RPA-Kompetenzzentren (CoE)

Viele Versicherungsunternehmen haben verstanden, dass RPA eine große Rolle für die Zukunft der Branche spielen wird. Daher sichern sie ihr Geschäft durch die Einrichtung von RPA-Exzellenzzentren (CoE) für die Zukunft ab, um sicherzustellen, dass sie gut aufgestellt sind, um von den unzähligen Vorteilen der Automatisierungstechnologie zu profitieren.

Die Investition in ein RPA CoE hilft, die Qualifikationslücke zu schließen, fördert Innovationen und hilft den Teams, Prozesse zu identifizieren, die reif für die Automatisierung sind.

Die Zukunft des Roboterprozesses

Automatisierung in der Versicherung

Die Versicherungsbranche ist eine datenintensive Branche, die sich in hohem Maße auf regelbasierte Entscheidungen und vorausschauende Analysen stützt. Mit anderen Worten, es ist ein Sektor, der durch RPA und KI weiter revolutioniert werden wird. Werfen wir einen Blick darauf, wie sich die RPA-Tools auf die Versicherungsunternehmen von morgen auswirken werden.

1. Assistierte Versicherung RPA

RPA-Anwendungen im Versicherungssektor haben sich in der Regel auf Back-End-Prozesse konzentriert. Assisted RPA wird jedoch eine nahtlose Interaktion mit den Mitarbeitern im Kundenservice ermöglichen und ihnen helfen, Kundenanfragen schnell und einfach zu bearbeiten, indem sie die Dateneingabe und den Datenabruf automatisieren, Informationen analysieren, um die Entscheidungsfindung zu unterstützen, und relevante Mitteilungen an die Versicherungsnehmer senden.

2. Hyperautomatisierung

Die Versicherungsbranche ist in hohem Maße datengesteuert. Hyperautomatisierung, die eine Mischung aus RPA, KI, ML und anderen Technologien umfasst, könnte das Underwriting, die Schadenbearbeitung, die Betrugserkennung, den Kundenservice und vieles mehr automatisieren. Das Ergebnis könnte ein vollautomatisierter Versicherungsmakler mit hoher Qualität und schnellem Service zu niedrigen Kosten sein.

3. Telematik und IoT

Auch wenn das Internet der Dinge sein Versprechen noch nicht ganz eingelöst hat, gibt es noch viel Raum für intelligente Sensoren und ähnliche Technologien in der Versicherungsbranche. RPA-Tools für Sachversicherungen könnten mit intelligenten Häusern und Autos verbunden werden, um Versicherungsansprüche zu validieren, während Telematikdaten Dinge wie Autos oder Bewegung und Aktivität über Smartphones oder tragbare Geräte verfolgen könnten.

4. Komplexe Risikomodelle

Während Risikomodelle bereits ein solides Maß an Genauigkeit aufweisen, könnten KI/ML-Tools diese Vorhersagen nahezu proaktiv machen. Mit einer ausreichenden Menge an Daten und den richtigen Analysetools könnte diese Technologie hochgradig personalisierte Vorhersagen mit unfehlbarer Genauigkeit treffen und der Branche jährlich Milliardenbeträge einsparen.

KI-gestützte RPA im Versicherungsgeschäft könnte jedoch auf ethische Probleme im Zusammenhang mit Nutzerdaten stoßen. Bereits 2016 gaben einige Versicherer zu, dass sie die Social-Media-Konten von Versicherungsnehmern zur Risikobewertung einsehen. So verwendet die Supermarktkette Tesco die Daten der Clubcard, um die Risikobewertung der Haushalte für ihre Finanzdienstleistungen zu ermitteln.

Ob diese nicht deklarierten Informationen im Rahmen der automatisierten Schadensbearbeitung verwendet werden, darüber lässt sich nur spekulieren. Die Versicherungsunternehmen müssen die Rentabilität dieses Ansatzes gegen die ethischen Fragen und den potenziellen Imageschaden abwägen.

Abschließende Überlegungen

Die Vorteile der Robotic Process Automation im Versicherungswesen sind vielfältig. RPA in der Versicherungsbranche kann einen beeindruckenden Return on Investment bieten, da es hilft, Kosten zu senken, die Produktivität zu steigern und das Kundenerlebnis zu verbessern.

Schadenautomatisierung und Underwriting sind vielleicht die beiden überzeugendsten Anwendungsfälle von RPA in diesem Sektor. Diese zeit- und informationsintensiven Aufgaben erfordern derzeit im gesamten Versicherungssektor ein hohes Maß an menschlichem Engagement. Der Wandel ist jedoch bereits im Gange. Versicherungsunternehmen helfen den Menschen, sich keine Sorgen mehr um ihre Zukunft zu machen; die RPA-Technologie tut dasselbe für Versicherungsunternehmen.