La automatización robótica de procesos en el sector de los seguros está en alza. Al igual que otras industrias que tienen una gran cantidad de tareas repetitivas y basadas en reglas, la RPA puede ayudar a las organizaciones a lograr procesos más rápidos, rentables y sin errores que liberen al personal existente para hacer un trabajo más orientado al valor.

La suscripción de pólizas y la automatización de siniestros son dos de los usos emblemáticos de la RPA en el sector de los seguros. Sin embargo, la tecnología también puede ayudar en una serie de tareas, como mejorar la experiencia del cliente y gestionar los cambios en el panorama normativo.

Este artículo analizará la RPA en el sector de los seguros y examinará el tamaño del mercado, las ventajas, las tendencias, los retos, los casos de uso y los casos prácticos.

Tamaño del mercado de RPA en seguros

El valor mundial de la automatización robótica de procesos en el sector de los seguros superará los 100 millones de dólares en 2023. Sin embargo, con un fuerte crecimiento anual compuesto de alrededor del 28%, los analistas prevén que el tamaño del mercado de seguros supere los 1,2 billones de dólares en 2032.

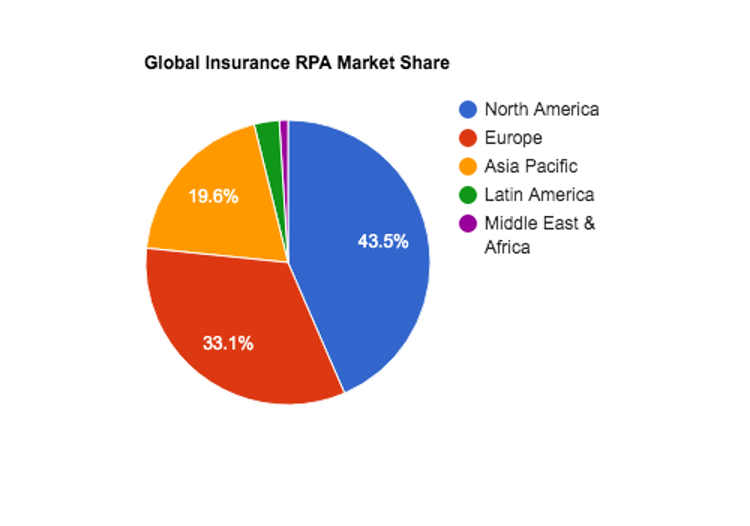

Norteamérica (427 millones de dólares) y Europa (325 millones) representan la mayor parte del mercado mundial. Sin embargo, alrededor de una quinta parte del gasto procede de Asia-Pacífico, y se espera que ese porcentaje aumente considerablemente a medida que la región continúe su trayectoria de transformación digital.

Factores que influyen en el crecimiento de

RPA en seguros

La rápida adopción de la RPA en el sector de los seguros está impulsada por un complejo conjunto de factores. Exploremos algunos de los problemas específicos del sector que resuelve la RPA.

#1. Cambios en el panorama normativo

La normativa del sector de los seguros está en constante evolución. La tecnología, las condiciones económicas y las intervenciones de grupos políticos o de consumidores han provocado cambios en el sector en los últimos tiempos, dejando a algunas aseguradoras luchando por mantenerse al día. Sin embargo, el incumplimiento de la normativa puede acarrear fuertes multas.

Las herramientas de RPA permiten a las aseguradoras recopilar datos, elaborar informes y automatizar otras tareas de cumplimiento.

#2. Escasez de cualificaciones

El sector de los seguros sufre una escasez de personal cualificado. De hecho, el año pasado en el Reino Unido, las empresas tenían cinco vacantes por cada 100 puestos. Algunas de estas funciones son las de actuarios, suscriptores y estrategas.

La automatización de los procesos de seguros puede ayudar a resolver estos problemas proporcionando una mano de obra digital que pueda realizar tareas repetitivas y de gran volumen. Esta ayuda libera a los empleados existentes para que se dediquen a tareas de mayor valor, lo que significa que los empresarios pueden hacer más con menos.

#3. Transformación digital

El sector de los seguros hace un uso intensivo de datos. En los últimos años, el sector ha experimentado una transformación digital para satisfacer las necesidades cambiantes de los clientes. La demanda de los consumidores, junto con el aumento de la competencia y una clara necesidad de eficiencia, significa que las empresas de seguros deben adoptar las tecnologías digitales para mantenerse a la vanguardia.

Otros avances tecnológicos, como la IA, el ML y la computación en la nube, han creado oportunidades para las empresas de seguros. RPA puede ayudar a integrar estas herramientas dentro de los ecosistemas regulatorios de tecnología de seguros y permitir una transformación digital más avanzada.

#4. Presión para reducir costes

Los precios de los seguros se han disparado durante años. Hay una miríada de factores que influyen en el elevado coste de las primas, como los costes del pago de siniestros, el fraude y el creciente cumplimiento de la normativa.

Contrariamente a la creencia popular, las compañías de seguros no tienen enormes márgenes de beneficio. De hecho, suelen operar con un margen de entre el 2% y el 3%. Sin embargo, la percepción entre el público es que estas empresas se llevan a casa beneficios excesivos.

Las herramientas de RPA permiten a las aseguradoras operar de forma más rentable, lo que puede reducir el coste de las primas para sus usuarios. Al reducir su dependencia de la mano de obra humana, las empresas pueden ofrecer servicios racionalizados sin comprometer la calidad.

#5. Cambios en la demanda de los consumidores

La competencia en el sector de los seguros es inmensa, y la batalla por los clientes se decide cada vez más por ofrecer un mejor servicio. El sector de los seguros debe satisfacer la demanda de los consumidores de pólizas más rentables y sencillas de entender. Las opciones de autoservicio del cliente, como la automatización de la tramitación de siniestros, pueden ayudar a las aseguradoras a satisfacer las expectativas actuales.

La RPA ayuda a agilizar estos procesos y, cuando se complementa con otras herramientas de IA, como la IA Generativa, la tecnología puede gestionar las consultas de los clientes y ayudarles con sus peticiones.

Ventajas de la RPA en los seguros

La RPA se ha hecho popular en el sector de los seguros por varias razones de peso. Veamos por qué las empresas del sector de los seguros están adoptando soluciones de RPA.

#1. Mayor eficacia operativa

Todas las empresas anhelan aumentar su eficiencia operativa, pero con una competencia tan dura en el sector de los seguros, las empresas se enfrentan a una capa adicional de presión. Afortunadamente, los seguros están llenos de tareas que pueden optimizarse gracias a la RPA para el procesamiento de siniestros, la atención al cliente, la suscripción y mucho más.

#2. Costes reducidos

Los robots RPA permiten a los equipos de seguros acceder a una plantilla digital que trabaja 24 horas al día, 7 días a la semana, 365 días al año. Estas herramientas nunca se cansan, no necesitan un descanso y no piden un aumento de sueldo. La automatización ayuda a los equipos de seguros a reducir su plantilla o a rotar a los trabajadores hacia funciones más orientadas al cliente y orientadas al valor.

#3. Mayor satisfacción laboral

La satisfacción laboral en el sector de los seguros es del 64%, por encima de la media nacional del 57% para todas las ocupaciones. Sin embargo, los profesionales de los seguros suelen citar como inconvenientes de su trabajo las largas jornadas laborales y el estrés frecuente. La RPA ayuda a aliviar las tareas mundanas y repetitivas y permite a los trabajadores realizar el tipo de tareas significativas que mejoran la satisfacción laboral.

#4. Mejor experiencia del cliente

Las herramientas de RPA pueden automatizar la incorporación de los clientes y los servicios, lo que se traduce en experiencias más rápidas y satisfactorias. Además, las aseguradoras pueden automatizar la comunicación y ofrecer asistencia omnicanal para que sus clientes disfruten de interacciones más personalizadas.

Las herramientas de autoservicio del cliente también permiten disponer de asistencia las 24 horas del día. Todos estos detalles mejoran la experiencia del cliente ofreciéndole lo que desea.

#5. Mayor precisión

Gracias a la capacidad de la herramienta RPA para automatizar tareas basadas en reglas, se eliminan eficazmente los errores humanos y las imprecisiones. Estos beneficios se traducen en una mejora de la reputación, una reducción de los costes, una mejor experiencia del cliente y un mayor cumplimiento de la normativa.

Casos de uso del proceso robotizado

Automatización en los seguros

La RPA ha transformado el sector de los seguros automatizando las tareas manuales. Exploremos algunos de los casos de uso de RPA más convincentes en el sector de los seguros.

#1. Tramitación de siniestros

La RPA en la tramitación de siniestros ayuda a los equipos con la introducción de datos, la recuperación y verificación de documentos y la distribución de la información. Cuando se realizan manualmente, estas tareas son repetitivas y requieren mucho tiempo, lo que aleja a los trabajadores de tareas más complejas. RPA resuelve este problema y hace que las empresas de seguros sean más rápidas y productivas, al tiempo que reduce los costes operativos.

La automatización del proceso de reclamación de seguros facilita una mayor transparencia y actualizaciones de estado en tiempo real a través de una variedad de dispositivos, satisfaciendo las demandas de los consumidores modernos.

#2. Suscripción

La RPA en la suscripción de seguros ayuda a los empleados a trabajar mucho más rápido automatizando la recopilación de información, la introducción de datos y el análisis de clientes. La suscripción es la piedra angular de los seguros, porque evaluar el riesgo y tarificar las pólizas con precisión suele ser la diferencia entre el éxito y el fracaso.

La RPA en la suscripción de seguros ayuda a garantizar tiempos de procesamiento más rápidos sin comprometer la precisión o el cumplimiento. En general, también conduce a una excelente satisfacción del cliente.

#3. Administración de la política

Una vez que se han vendido las pólizas de seguros, hay una buena cantidad de administración implicada en mantenerlas en buen estado. RPA ayuda en la renovación de pólizas automatizando la comunicación, la emisión de actualizaciones de pólizas y el cobro de primas.

La tecnología también se utiliza para actualizar automáticamente las pólizas y los datos de los clientes, lo que garantiza una buena calidad de los datos. Por último, la RPA es una opción perfecta para las cancelaciones de pólizas, ya que automatiza los registros, envía las comunicaciones pertinentes e incluso puede procesar los reembolsos.

#4. Cumplimiento de la normativa

El cumplimiento de la normativa es un asunto importante en el sector de los seguros. Sin embargo, las empresas pueden aligerar la carga de sus empleados utilizando RPA para garantizar una recopilación de datos y unos informes coherentes y de alta calidad.

La RPA también puede supervisar los problemas de cumplimiento y ponerlos en conocimiento de las partes internas pertinentes. Por último, los equipos pueden crear bots que rastreen los sitios web pertinentes y los organismos reguladores de la comunicación en busca de actualizaciones o cambios en las normas y asegurarse de que se reflejan en las directrices de la empresa.

#4. Aumento del software heredado

Al igual que la banca y los servicios financieros, el sector de los seguros sigue dependiendo del software heredado. De hecho, un estudio de Capgemini de hace unos años sugería que alrededor del 80% de las empresas de seguros operaban con software de al menos diez años de antigüedad.

Los costes de actualización de estos sistemas y la preocupación por la interrupción de la actividad empresarial son una de las principales razones por las que los equipos de seguros se aferran a sistemas obsoletos. Sin embargo, la RPA es experta en servir de puente entre estos sistemas arcanos y las herramientas más modernas. Por una fracción del coste que supondría renovar la infraestructura de TI, los equipos pueden utilizar RPA para interactuar con el software actual y abrirse al mundo de las herramientas modernas basadas en la nube.

#5. Atención al cliente

Como ya hemos dicho, las expectativas de los clientes del sector de los seguros han cambiado notablemente en los últimos años. Han aparecido nuevas empresas disruptivas que ofrecen un tipo de servicio más personalizado, con mayor transparencia, rapidez y sencillez. En efecto, en el pasado los seguros tenían fama de estirados y excesivamente secos, y ganarse la costumbre de los usuarios más jóvenes requiere un enfoque diferente.

Las herramientas de RPA pueden ayudar a los equipos de seguros a automatizar su servicio de atención al cliente, haciéndolo más receptivo, rápido y personalizado. La mejora de las experiencias de los consumidores es un enorme factor de confianza y fidelidad de los clientes, y la RPA puede ayudar a las empresas a superar esta brecha.

#6. Aprendizaje automático y análisis de datos

La suscripción moderna utiliza una mezcla de aprendizaje automático para el análisis predictivo, la detección de fraudes e incluso la tarificación personalizada. Las herramientas de RPA pueden ayudar en este proceso recopilando datos de diversas fuentes y depurando la información. Este proceso garantiza la fiabilidad de los datos, lo que se traduce en una mayor precisión.

Las herramientas de RPA también pueden analizar datos para las aseguradoras y detectar anomalías y tendencias. Además, la RPA puede ayudar a distribuir los datos a las partes, los cuadros de mando y las bases de datos pertinentes.

#7. Marketing

Los seguros son un nicho tan competitivo que los equipos de marketing gastan una cantidad increíble de dinero en promoción. Por ejemplo, en Estados Unidos, Geico tuvo un presupuesto de marketing de 1.500 millones de dólares en 2022. Según el informe State of Marketing Report 2023 de HubSpot, el presupuesto medio de marketing de las aseguradoras fue del 11,2 % de los ingresos totales.

Ahorrar costes sin dejar de captar clientes es vital para las empresas que pugnan por hacerse un hueco en un mercado saturado. Las herramientas de automatización de marketing RPA pueden ayudar a aportar valor de varias maneras diferentes.

La automatización del marketing mediante RPA en el sector de los seguros incluye la mecanización del marketing por correo electrónico y las campañas en redes sociales. Sin embargo, cuando se combina con herramientas de ML o de análisis de datos, la RPA puede ayudar a los equipos a extraer datos de campaña y ayudar con la medición y la atribución.

#8. Tratamiento inteligente de documentos (PID)

Las aseguradoras necesitan procesar muchos documentos, desde registros internos hasta datos sanitarios y financieros. La RPA aumentada con el procesamiento inteligente de documentos puede ayudar a los equipos a leer y comprender papeleo o PDF y extraer datos para enviarlos a sistemas internos. Estas herramientas también pueden ayudar a los equipos en las tareas de digitalización, analizando documentos no estructurados y migrando la información a bases de datos y hojas de cálculo.

Casos prácticos de RPA en seguros

Con tantos casos de uso de automatización de procesos de seguros, está claro por qué la adopción en el sector crece día a día. Sin embargo, en los estudios de casos es donde todo cobra vida y se hace realidad el potencial de la tecnología.

Estudio de caso nº 1 de RPA de seguros

Nuestro primer estudio de caso de RPA en seguros procede del documento de investigación, Ditching labor-intensive paper-based processes: Process automation in a Czech insurance company (Marek, 2019). Los autores escriben que una compañía internacional de seguros con sede en la República Checa se enfrentaba a varios problemas. La nueva legislación y normativa les obligó a modernizar sus operaciones, que se basaban predominantemente en papel y estaban plagadas de incoherencias en los flujos de trabajo.

El equipo adoptó un enfoque ágil y digitalizó su proceso de suscripción, centralizó sus flujos de trabajo y los datos de la empresa en una plataforma y utilizó herramientas RPA para impulsar una mayor productividad.

El proyecto fue un gran éxito. Redujeron el tiempo de preparación de presupuestos en un 40%, los costes en un 50% y los errores por debajo del 1%.

Estudio de caso nº 2 de RPA de seguros

El siguiente estudio de caso es un ejemplo de RPA en servicios de gestión de procesos empresariales de seguros de vida y rentas vitalicias. La empresa en cuestión era un proveedor de software con una cartera mundial de clientes en el sector de los seguros y los fondos de pensiones. El problema era obvio: la empresa recibía más de 800.000 solicitudes de pólizas al año, todas ellas procesadas manualmente. Estas solicitudes llegaban en forma de PDF, lo que obligaba a introducirlas manualmente en varios sistemas. El proceso requería mucho tiempo y estaba sujeto a errores humanos.

Sin embargo, la adopción de una solución RPA no fue sencilla. Un gran problema era que cada cliente al que prestaban servicio tenía sus propias necesidades, por lo que había mucha variación en los requisitos. En efecto, había una falta de normalización de los procesos que no podía resolverse por medios tradicionales porque cada cliente tenía un flujo de trabajo único.

La empresa analizó sus procesos e identificó tareas repetitivas basadas en reglas que podían ser realizadas por RPA. Buscaban tareas deterministas de gran volumen y que exigieran mucho tiempo. Algunos de los procesos identificados fueron la actualización de los datos de las pólizas, la tramitación de las solicitudes de los clientes y el envío de cartas y notificaciones a los clientes. El equipo implantó soluciones RPA para estos flujos de trabajo.

La aplicación fue un éxito rotundo. Algunos de los resultados netos fueron una reducción de casi el 60% del esfuerzo manual y del 70% del tiempo de procesamiento. Además, la empresa pudo reducir su plantilla en un 50%, lo que supuso un enorme ahorro mensual.

Estudio de caso nº 3 de RPA de seguros

Un importante corredor de seguros y consultor de riesgos europeo con más de 500 empleados de back office y atención al cliente quería implantar una sólida automatización del procesamiento de siniestros. Cuando los clientes de la aseguradora eran hospitalizados, la empresa pagaba la estancia y recuperaba el dinero del paciente después de que éste firmara un formulario para identificar las exenciones. Cuando se realizaba manualmente, requería largas llamadas telefónicas y muchas tareas manuales repetitivas.

El cliente implantó una solución de RPA para automatizar las reclamaciones de hospitales, clínicas de día y farmacias. El impacto fue significativo, lo que llevó a la aseguradora a mejorar y centralizar las operaciones, logrando un ahorro en estado estacionario de casi el 50% y un beneficio total en costes del 46%.

Este caso práctico muestra cómo la automatización robótica de procesos de reclamaciones de seguros es más rápida, barata y precisa, lo que se traduce en clientes más satisfechos y una mayor productividad.

Retos de la implantación de RPA

en el sector de los seguros

Aunque las ventajas de la RPA en la tramitación de siniestros y la suscripción de seguros son evidentes, existen algunos retos que las empresas deben superar para sacar el máximo partido de sus implantaciones de RPA.

#1. Infraestructura heredada

Como ya se ha dicho, muchas empresas de seguros funcionan con sistemas heredados. Gran parte de esta infraestructura se diseñó mucho antes de que la computación en nube o el acceso remoto fueran una preocupación, lo que significa que el software no es fácil de integrar con las soluciones de RPA.

A pesar de estos retos, hay varias formas de que las organizaciones puedan salvar la distancia entre su actual software anticuado y complejo y las modernas herramientas de RPA. Para empezar, la tecnología de screen-scraping es capaz de extraer datos de las interfaces y transferirlos a sistemas basados en la nube. Del mismo modo, las aseguradoras pueden explorar API o incluso crear middleware para conectar sistemas heredados.

En general, aunque hay muchas opciones disponibles, mucho depende de las particularidades del software de seguros. Las herramientas de RPA como ZAPTEST pueden proporcionarle la flexibilidad que necesita para garantizar altos niveles de calidad de datos, seguridad y compatibilidad de sistemas. Y lo que es más importante, ZAPTEST Enterprise también incluye potentes herramientas de automatización de pruebas de software y la asistencia de un experto de ZAP que le ayudará a planificar, implantar, desplegar, probar y mantener un proyecto de RPA.

#2. Calidad de los datos

Cualquier implantación de RPA necesita información clara y precisa. Sin embargo, muchas empresas de seguros mantienen los datos en silos, lo que puede causar algunos problemas a la hora de centralizar la información para soluciones de automatización. RPA puede ayudar a migrar estos datos a sistemas en la nube o bases de datos locales. Y lo que es más, puede ayudar a garantizar una recogida y compensación exhaustivas de los datos.

#3. Toma de decisiones complejas

RPA está hecho para procesar tareas predecibles y de gran volumen. Sin embargo, si las aseguradoras quieren sacar el máximo partido de estas herramientas, tendrán que manejar datos no estructurados y excepciones y tomar decisiones.

Afortunadamente, las herramientas de RPA integradas con IA pueden ofrecer lo mejor de ambos mundos. La RPA puede encargarse de trabajos pesados, con herramientas de IA cognitiva capaces de leer datos no estructurados, tomar decisiones y gestionar excepciones.

#4. Conformidad

Los requisitos normativos inflexibles y las leyes de privacidad de datos en constante evolución son una carga de la que las empresas de seguros son demasiado conscientes. La implantación de soluciones de RPA requerirá una planificación que garantice que los datos se manejan de forma segura y responsable.

Tendencias de RPA en seguros

La RPA está avanzando enormemente en el sector de los seguros gracias a su flexibilidad e integración con herramientas de IA/ML y otras tecnologías. Exploremos algunas de las grandes tendencias en el ámbito de la RPA para seguros.

#1. Comunicación omnicanal

Los seguros se centran cada vez más en el cliente. En parte, tiene que ver con la competencia y la evolución de las demandas de los consumidores. Los chatbots y los asistentes virtuales inteligentes de LLM pueden trabajar a lo largo de todo el recorrido del cliente y proporcionar un servicio personalizado a través de correo electrónico, texto, redes sociales o plataformas de mensajería. Las opciones de autoservicio del cliente proporcionadas 24 horas al día, 7 días a la semana se conectarán con herramientas RPA, que pueden enviar y recibir datos y garantizar que los registros se actualizan en tiempo real.

#2. Evaluación de riesgos asistida por IA

Los modelos basados en IA ya se utilizan en el sector de los seguros. Sin embargo, la calidad de las predicciones y los conocimientos que generan depende de los datos introducidos. Las herramientas de RPA ayudan a los equipos a recopilar, limpiar y enviar datos a modelos predictivos para ayudar a las aseguradoras a lograr un mayor nivel de precisión y conocimientos que mitiguen los riesgos y errores y mejoren la rentabilidad.

Además, las herramientas de IA cognitiva también se están utilizando para la detección del fraude, lo que, en el futuro, atenuará el riesgo y ayudará a las aseguradoras a ser más competitivas.

#3. Herramientas de bajo y ningún código y automatización de pruebas

En el sector de los seguros se utilizan cada vez más herramientas de bajo o ningún código para ayudar a crear aplicaciones personalizadas. Antes, los equipos necesitaban profundos conocimientos de programación para crear y probar aplicaciones. Hoy en día, los equipos no técnicos y los desarrolladores aprovechan las herramientas de automatización de pruebas sin código y de software para crear herramientas de automatización rápidamente.

Gracias a estas herramientas de fácil uso, con interfaces de arrastrar y soltar, las aseguradoras pueden responder mejor a las necesidades de los consumidores gracias a ciclos de desarrollo de software más cortos. Y lo que es más importante, reduce los costes de comercialización de las herramientas, lo que puede impulsar el servicio al cliente y la incorporación, así como las herramientas de automatización interna que ayudan a liberar al personal de tareas repetitivas.

#4. RPA gestionado

La escasez de competencias informáticas hace que algunas aseguradoras que quieren implantar soluciones de automatización hayan visto retrasados o aparcados sus proyectos. Además, añadir personal informático con los conocimientos necesarios suele ser bastante caro. Como resultado, cada vez más organizaciones de seguros recurren a servicios gestionados de RPA para que les ayuden en cada fase de la implantación del proyecto.

Los clientes de ZAPTEST Enterprise pueden beneficiarse de este tipo de servicio. Además de obtener herramientas de RPA y automatización de pruebas de primera clase, las aseguradoras también pueden beneficiarse de las ventajas de contar con un experto en ZAP que les ayude con la planificación, la implantación y el mantenimiento.

#5. Centros de excelencia (CoE) de RPA

Muchas empresas de seguros entienden que la RPA desempeñará un papel importante en el futuro del sector. Como resultado, están preparando su negocio para el futuro mediante la creación de centros de excelencia (CoE) de RPA para asegurarse de que están bien situados para aprovechar las innumerables ventajas de la tecnología de automatización.

Invertir en un CoE de RPA ayuda a llenar el vacío de competencias, fomenta la innovación y ayuda a los equipos a identificar los procesos que están maduros para la automatización.

El futuro del proceso robotizado

Automatización en los seguros

El sector de los seguros es un sector rico en datos que depende en gran medida de decisiones basadas en reglas y análisis predictivos. En otras palabras, es un sector que seguirá siendo revolucionado por la RPA y la IA. Veamos cómo afectarán las herramientas de RPA a las aseguradoras del futuro.

1. Seguro asistido RPA

Las aplicaciones de RPA en el sector de los seguros se han centrado normalmente en los procesos de back-end. Sin embargo, la RPA asistida proporcionará una interacción fluida con el personal de atención al cliente de primera línea, ayudándoles a atender las solicitudes de los consumidores de forma rápida y sencilla mediante la automatización de la introducción y recuperación de datos, el análisis de la información para ayudar en la toma de decisiones y el envío de comunicaciones pertinentes a los asegurados.

2. Hiperautomatización

El sector de los seguros depende en gran medida de los datos. La hiperautomatización, que implicará una combinación de RPA, IA, ML y otras tecnologías, podría automatizar la suscripción, la tramitación de siniestros, la detección de fraudes, la atención al cliente y mucho más. El resultado neto podría ser un corredor de seguros totalmente automatizado, con un servicio rápido y de alta calidad a bajo coste.

3. Telemática e IoT

Aunque puede que IoT no haya cumplido del todo sus promesas, sigue habiendo mucho espacio para los sensores inteligentes y tecnologías similares en el sector de los seguros. Las herramientas de RPA para seguros de daños podrían conectarse con hogares y coches inteligentes para validar las reclamaciones de seguros, mientras que los datos telemáticos podrían realizar un seguimiento de cosas como los coches o el ejercicio y la actividad a través de teléfonos inteligentes o dispositivos portátiles.

4. Modelos de riesgo complejos

Aunque los modelos de riesgo ya tienen un sólido nivel de precisión, las herramientas de IA/ML podrían hacer que estas predicciones fueran casi proactivas. Con suficientes datos y las herramientas analíticas adecuadas, esta tecnología podría realizar predicciones altamente personalizadas con una precisión infalible, ahorrando al sector miles de millones al año.

Sin embargo, la RPA asistida por IA en la suscripción de seguros podría toparse con problemas éticos en torno a los datos de los usuarios. Ya en 2016, algunas aseguradoras admitieron mirar las cuentas de redes sociales de los asegurados para evaluar el riesgo. De hecho, la cadena de supermercados Tesco utiliza los datos de la tarjeta Clubcard para determinar las puntuaciones de riesgo de los hogares para sus servicios financieros.

Cabe especular si esta información no declarada se utilizará en la automatización de la tramitación de siniestros. Las empresas de seguros tendrán que sopesar la rentabilidad de este planteamiento frente a las cuestiones éticas y los posibles daños a la reputación.

Reflexiones finales

Son muchas las ventajas de la automatización robótica de procesos en el sector de los seguros. Al ayudar a reducir costes, impulsar la productividad y mejorar la experiencia del cliente, la RPA en los seguros puede proporcionar un impresionante retorno de la inversión.

La automatización de los siniestros y la suscripción son quizá los dos casos de uso más convincentes de la RPA en el sector. Estas tareas, que exigen mucho tiempo e información, requieren actualmente un alto grado de intervención humana en el sector de los seguros. Sin embargo, la transformación ya está en marcha. Las aseguradoras ayudan a las personas a dejar de preocuparse por su futuro; la tecnología RPA hace lo mismo por las aseguradoras.