Robootiliste protsesside automatiseerimine kindlustuses on tõusuteel. Nagu ka teistes tööstusharudes, kus on palju reeglipõhiseid ja korduvaid ülesandeid, võib RPA aidata organisatsioonidel saavutada kiiremaid, kuluefektiivsemaid ja vigadevabu protsesse, mis vabastavad olemasoleva personali rohkem väärtust loovale tööle.

Poliiside sõlmimine ja nõuete automatiseerimine on kaks juhtivat RPA kasutusviisi kindlustussektoris. Tehnoloogia võib aga aidata ka mitmesuguste ülesannete täitmisel, näiteks kliendikogemuse parandamisel ja regulatiivse maastiku muutuste haldamisel.

Selles artiklis käsitletakse RPA-d kindlustussektoris ning uuritakse turu suurust, eeliseid, suundumusi, väljakutseid, kasutusjuhtumeid ja juhtumiuuringuid.

RPA kindlustusturu suurus

Ülemaailmne robotiseeritud protsesside automatiseerimine kindlustussektoris on 2023. aastal väärt rohkem kui 100 miljonit dollarit. Kuid analüütikute hinnangul ületab kindlustusturu suurus 2032. aastaks 1,2 miljardit dollarit, kuna aastane kasv on umbes 28%.

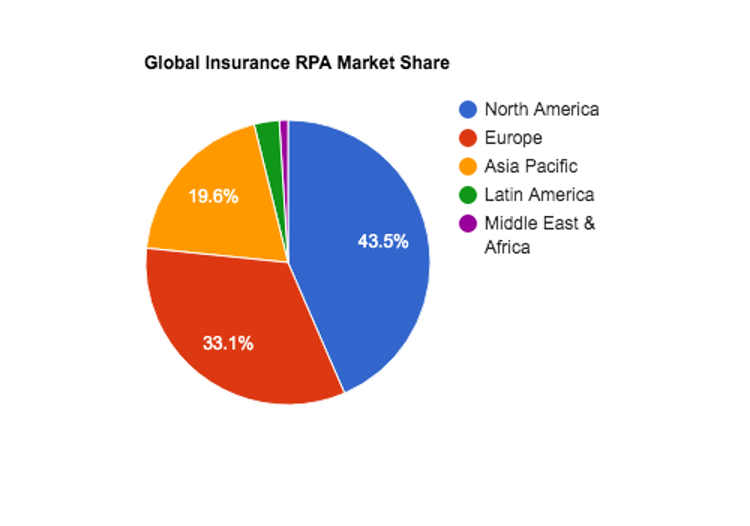

Põhja-Ameerika (427 miljonit dollarit) ja Euroopa (325 miljonit dollarit) moodustavad suurima osa maailmaturust. Umbes viiendik kulutustest tuleb siiski Aasia ja Vaikse ookeani piirkonnast, kusjuures see osakaal peaks märkimisväärselt kasvama, kuna see piirkond jätkab oma digitaalset ümberkujundamist.

Majanduskasvu mõjutavad tegurid

RPA kindlustuses

Kiire RPA kasutuselevõtt kindlustussektoris on tingitud mitmest keerulisest tegurist. Uurime mõningaid tööstusspetsiifilisi probleeme, mida RPA lahendab.

#1. Muutuv regulatiivne maastik

Kindlustussektori eeskirjad arenevad pidevalt. Tehnoloogia, majandustingimused ning poliitiliste või tarbijarühmade sekkumine on viimasel ajal toonud sektoris kaasa muutusi, mis on jätnud mõned kindlustusandjad hätta, et sammu pidada. Eeskirjade täitmata jätmine võib aga kaasa tuua suured trahvid.

RPA-vahendid võimaldavad kindlustusandjatel koguda andmeid, koostada aruandeid ja automatiseerida muid nõuetele vastavuse tagamise ülesandeid.

#2. Puudulikud oskused

Kindlustussektor kannatab oskuste puuduse all. Eelmisel aastal oli Ühendkuningriigis iga 100 töökoha kohta viis vaba töökohta. Mõned rollid hõlmavad kindlustusmatemaatikuid, kindlustusandjaid ja strateegid.

Kindlustusprotsesside automatiseerimine võib aidata neid probleeme lahendada, pakkudes digitaalset tööjõudu, mis suudab täita korduvaid, suure mahuga ülesandeid. See abi vabastab olemasolevad töötajad, et nad saaksid tegeleda rohkem väärtust nõudvate töödega, mis tähendab, et tööandjad saavad teha vähemaga rohkem.

#3. Digitaalne ümberkujundamine

Kindlustussektor on andmemahukas. Viimastel aastatel on sektor läbinud digitaalse muutuse, et vastata klientide muutuvatele vajadustele. Tarbijate nõudlus koos suurenenud konkurentsi ja selge vajadusega tõhususe järele tähendab, et kindlustusseltsid peavad kasutama digitaaltehnoloogiaid, et olla ajast ja arust ees.

Tehnoloogia edasine areng, nagu tehisintellekt, ML ja pilvandmetöötlus, on loonud kindlustusseltsidele uusi võimalusi. RPA võib aidata integreerida neid vahendeid kindlustustehnoloogiliste regulatiivsete ökosüsteemide raames ja võimaldada täiustatud digitaalset ümberkujundamist.

#4. Kulude vähendamise surve

Kindlustushinnad on juba aastaid tõusnud. Kindlustusmaksete kõrget maksumust mõjutavad paljud tegurid, sealhulgas nõuete väljamaksmise kulud, pettused ja regulatiivsete nõuete täitmise suurenemine.

Vastupidiselt levinud arvamusele ei ole kindlustusseltsidel tohutuid kasumimarginaale. Tegelikult töötavad nad tavaliselt 2% kuni 3% suuruse marginaaliga. Siiski on avalikkus arvamusel, et need ettevõtted saavad liigset kasumit.

RPA-vahendid võimaldavad kindlustusseltsidel tegutseda kulutasuvamalt, mis võib vähendada nende kasutajate kindlustusmaksete kulusid. Vähendades sõltuvust inimtööjõust, saavad ettevõtted pakkuda sujuvamaid teenuseid, ilma et see kahjustaks kvaliteeti.

#5. Muutuvad tarbijate nõudmised

Konkurents kindlustussektoris on tohutu, kusjuures võitlus klientide eest otsustatakse üha enam parema teenuse osutamise teel. Kindlustussektor peab vastama tarbijate nõudlusele kuluefektiivsemate ja arusaadavamate poliiside järele. Klientide iseteeninduse võimalused, nagu nõuete töötlemise automatiseerimine, võivad aidata kindlustusseltsidel vastata kaasaegsetele ootustele.

RPA aitab neid protsesse sujuvamaks muuta ja kui seda täiendada teiste tehisintellekti vahenditega, nagu Generative AI, saab tehnoloogia käsitleda kliendipäringuid ja aidata taotluste puhul.

RPA eelised kindlustuses

RPA on muutunud populaarseks kindlustuse valdkonnas mitmel mõjuval põhjusel. Vaatame, miks kindlustussektori ettevõtted võtavad RPA-lahendusi kasutusele.

#1. Suurenenud töö tõhusus

Kõik ettevõtted soovivad suurendada tegevuse tõhusust, kuid kuna konkurents kindlustussektoris on nii tihe, on ettevõtted silmitsi täiendava survega. Õnneks on kindlustus täis ülesandeid, mida saab optimeerida tänu RPA-le nõuete töötlemisel, klienditeeninduses, kindlustustegevuses ja mujal.

#2. Vähendatud kulud

RPA-robotid võimaldavad kindlustusmeeskondadele juurdepääsu digitaalsele tööjõule, mis töötab 24-7, 365 päeva aastas. Need tööriistad ei väsi kunagi, ei vaja pausi ega küsi palgatõusu. Automatiseerimine aitab kindlustusmeeskondadel vähendada töötajate arvu või vahetada töötajaid rohkem kliendikesksematesse, väärtuspõhistesse rollidesse.

#3. Suurenenud tööga rahulolu

Tööga rahulolu kindlustussektoris on 64%, mis on kõrgem kui riigi keskmine 57% kõigi ametite puhul. Siiski nimetavad kindlustusspetsialistid oma töö miinuspoolena sageli pikki tööpäevi ja sagedast stressi. RPA aitab leevendada igapäevaseid ja korduvaid ülesandeid ning võimaldab töötajatel tegeleda sisuliste ülesannetega, mis suurendavad tööga rahulolu.

#4. Paremad kliendikogemused

RPA-vahendid võivad automatiseerida klientide sisseelamist ja teenuste osutamist, mis viib kiiremate ja rahuldust pakkuvate kogemuste saamiseni. Lisaks saavad kindlustusseltsid automatiseerida suhtlust ja pakkuda igakanalilist tuge, et nende kliendid saaksid nautida personaalsemat suhtlust.

Klientide iseteenindusvahendid tähendavad ka seda, et tugi on kättesaadav ööpäevaringselt. Kõik need üksikasjad parandavad kliendikogemust, andes tarbijatele seda, mida nad soovivad.

#5. Suurenenud täpsus

Tänu RPA tööriista võimele automatiseerida reeglipõhiseid ülesandeid, on inimlikud vead ja ebatäpsused tõhusalt kõrvaldatud. Need eelised tähendavad paremat mainet, väiksemaid kulusid, paremaid kliendikogemusi ja paremat õigusnormide järgimist.

Robootilise protsessi kasutusjuhtumid

Automatiseerimine kindlustuses

RPA on muutnud kindlustussektorit, automatiseerides käsitsi tehtavaid ülesandeid. Uurime mõningaid kõige huvipakkuvamaid RPA kasutusjuhtumeid kindlustussektoris.

#1. Nõuete menetlemine

RPA nõuete töötlemisel aitab meeskondi andmete sisestamisel, dokumentide otsimisel ja kontrollimisel ning teabe levitamisel. Käsitsi teostamisel on need ülesanded korduvad ja aeganõudvad, mis tõmbab töötajaid keerukamatest ülesannetest eemale. RPA lahendab selle probleemi ning muudab kindlustusseltsid kiiremaks ja tootlikumaks, vähendades samal ajal tegevuskulusid.

Kindlustusnõude protsessi automatiseerimine hõlbustab suuremat läbipaistvust ja reaalajas oleku ajakohastamist erinevates seadmetes, mis vastab kaasaegsete tarbijate nõudmistele.

#2. Underwriting

RPA aitab töötajatel kindlustustegevuses palju kiiremini töötada, automatiseerides teabe kogumist, andmete sisestamist ja klientide analüüsi. Kindlustuslepingute sõlmimine on kindlustuse nurgakivi, sest riski hindamine ja poliiside täpne hinnakujundus on sageli edu ja ebaõnnestumise vahe.

RPA aitab kindlustustehnoloogias tagada kiirema töötlemise aja, ilma et see kahjustaks täpsust või vastavust. Üldiselt toob see kaasa ka suurepärase kliendirahulolu.

#3. Poliitika haldamine

Kui kindlustuspoliisid on müüdud, on nende kehtivuse säilitamine seotud üsna suure halduskoormusega. RPA aitab kindlustuspoliiside uuendamisel, automatiseerides suhtlust, väljastades kindlustuspoliiside uuendusi ja kogudes kindlustusmakseid.

Tehnoloogiat kasutatakse ka poliitikate ja kliendiandmete automaatseks ajakohastamiseks, tagades andmete hea kvaliteedi. Lõpuks on RPA ideaalne valik poliiside tühistamiseks, sest see automatiseerib kirjed, saadab asjakohased teated ja võib isegi tagasimakseid töödelda.

#4. Õigusaktide täitmine

Regulatiivsete nõuete täitmine on kindlustussektoris suur asi. Siiski saavad ettevõtted oma töötajate koormust vähendada, kasutades RPA-d, et tagada kvaliteetne ja järjepidev andmete kogumine ja aruandlus.

RPA saab jälgida ka nõuetele vastavusega seotud probleeme ja juhtida nende tähelepanu asjaomastele sisemistele osapooltele. Lõpuks võivad meeskonnad luua robotid, mis uurivad asjakohaseid veebisaite ja teabevahetuse reguleerivaid asutusi eeskirjade uuenduste või muudatuste kohta ning tagavad, et need kajastuvad ettevõtte suunistes.

#4. Varasema tarkvara täiendamine

Sarnaselt pangandus- ja finantsteenuste sektorile sõltub ka kindlustussektor endiselt vanast tarkvarast. Tegelikult näitas Capgemini mõne aasta tagune uuring, et umbes 80% kindlustusseltsidest töötab vähemalt kümme aastat vana tarkvaraga.

Nende süsteemide uuendamise kulud ja mure äritegevuse katkemise pärast on suur osa põhjustest, miks kindlustusmeeskonnad jäävad aegunud süsteemide juurde. RPA on aga osav sillana nende salapäraste süsteemide ja kaasaegsemate vahendite vahel. IT-infrastruktuuri uuendamise kuludest vaid murdosa eest saavad meeskonnad kasutada RPA-d, et suhelda praeguse tarkvaraga ja avada kaasaegsete pilvepõhiste tööriistade maailm.

#5. Klienditeenindus

Nagu me eespool mainisime, on klientide ootused kindlustussektoris viimastel aastatel märkimisväärselt muutunud. Uued ja murrangulised ettevõtted on tulnud turule, pakkudes personaalsemat tüüpi teenust, mis on läbipaistvam, kiirem ja lihtsam. Tõepoolest, kindlustusel oli minevikus maine, et see on olnud tülpinud ja liiga kuiv, ning nooremate kasutajate harjumuste võitmine nõuab teistsugust lähenemist.

RPA-vahendid võivad aidata kindlustuse meeskonnal automatiseerida oma klienditeenindust, muutes selle reageerimisvõimelisemaks, kiiremaks ja isikupärasemaks. Tarbijakogemuse parandamine on klientide usalduse ja lojaalsuse suur ennustaja ning RPA võib aidata ettevõtetel seda lõhet ületada.

#6. Masinõpe ja andmeanalüüs

Kaasaegne kindlustustehnika kasutab masinõppe kombinatsiooni prognoosiva analüüsi, pettuse tuvastamise ja isegi isikupärastatud hinnakujunduse jaoks. RPA tööriistad võivad seda protsessi aidata, kogudes andmeid erinevatest allikatest ja puhastades teavet. See protsess tagab andmete usaldusväärsuse, mis suurendab täpsust.

RPA-vahendid võivad ka analüüsida andmeid kindlustusseltside jaoks ning tuvastada anomaaliaid ja suundumusi. Veelgi enam, RPA võib aidata jagada andmeid asjaomastele osapooltele, armatuurlaudadele ja andmebaasidele.

#7. Turundus

Kindlustus on niivõrd konkurentsivõimeline nišš, et turundusmeeskonnad kulutavad reklaamile uskumatult palju raha. Näiteks USAs oli Geico turunduseelarve 2022. aastal 1,5 miljardit dollarit. HubSpoti turunduse olukorra aruande 2023 kohaselt oli kindlustusandjate keskmine turunduseelarve 11,2% kogutuludest.

Kulude kokkuhoid, kuid samas klientide leidmine on ettevõtete jaoks, kes püüavad oma koha eest tungival turul, ülioluline. RPA turunduse automatiseerimise tööriistad võivad aidata tuua väärtust mitmel erineval viisil.

RPA turunduse automatiseerimine kindlustussektoris hõlmab e-posti turunduse ja sotsiaalmeedia kampaaniate mehhaniseerimist. Kui RPA on aga ühendatud ML- või andmeanalüüsi vahenditega, võib see aidata meeskondadel kampaaniaandmeid hankida ning aidata kaasa mõõtmisele ja omistamisele.

#8. Intelligentne dokumenditöötlus (IDP)

Kindlustusettevõtted peavad töötlema palju dokumente, alates sisemistest dokumentidest kuni tervise- ja finantsandmeteni. Intelligentse dokumenditöötlusega täiendatud RPA aitab meeskondadel lugeda ja mõista paberitöid või PDF-faile ning eraldada andmeid sisesüsteemidesse saatmiseks. Need tööriistad võivad aidata meeskondi ka digiteerimispüüdlustes, analüüsides struktureerimata dokumente ja viies teabe andmebaasidesse ja tabelitesse.

RPA kindlustusjuhtumid

Kuna on nii palju suurepäraseid kindlustusprotsesside automatiseerimise kasutusjuhtumeid, on selge, miks nende kasutuselevõtt selles sektoris iga päevaga kasvab. Juhtumiuuringud on aga need, kus kõik see ellu ärkab ja tehnoloogia potentsiaal realiseerub.

Kindlustuse RPA juhtumiuuring #1

Meie esimene RPA juhtumiuuring kindlustuses pärineb uurimusest “ Ditching labour-intensive paper-based processes “: Protsesside automatiseerimine Tšehhi kindlustusseltsis (Marek, 2019). Autorid kirjutavad, et üks Tšehhi Vabariigis asuv rahvusvaheline kindlustusselts seisis silmitsi mitme probleemiga. Uued õigusaktid ja määrused sundisid neid moderniseerima oma tegevust, mis oli valdavalt paberipõhine ja tööprotsesside ebajärjekindlusest tulvil.

Meeskond kasutas agiilset lähenemist ja digitaliseeris oma kindlustusvõtmise protsessi, tsentraliseeris oma töövood ja ettevõtte andmed ühte platvormi ning kasutas RPA-vahendeid suurema tootlikkuse saavutamiseks.

Projekt oli väga edukas. Nad vähendasid hinnapakkumiste koostamise aega 40%, vähendasid kulusid 50% ja vähendasid vigu alla 1%.

Kindlustuse RPA juhtumiuuring #2

Järgmine juhtumiuuring on näide RPA-st elukindlustuse ja annuiteetide äriprotsesside haldamise teenuste puhul. Kõnealune ettevõte oli tarkvarapakkuja, kellel oli ülemaailmne kliendiportfell kindlustus- ja pensionifondide sektoris. Probleem oli ilmselge: firma sai igal aastal üle 800 000 kindlustuspoliisitaotluse, mida nad töötlesid kõik käsitsi. Need taotlused esitati PDF-vormingus, mis nõudsid käsitsi sisestamist erinevatesse süsteemidesse. See protsess oli aeganõudev ja inimlikele vigadele allutatud.

RPA lahenduse kasutuselevõtt ei olnud siiski lihtne. Üks suur probleem oli see, et igal kliendil, keda nad teenindasid, olid oma nõuded, nii et nõuded olid väga erinevad. Tegelikult puudus protsesside standardiseerimine, mida ei olnud võimalik traditsiooniliste vahenditega lahendada, sest igal kliendil oli unikaalne töökorraldus.

Ettevõte analüüsis oma protsesse ja tuvastas reeglipõhised, korduvad ülesanded, mida saaks täita RPA abil. Nad otsisid deterministlikke ülesandeid, mis olid suure mahuga ja aeganõudvad. Mõned tuvastatud protsessid hõlmasid poliitikate andmete ajakohastamist, klientide taotluste lahendamist ning klientide kirjade ja teadete saatmist. Meeskond rakendas nende töövoogude jaoks RPA-lahendusi.

Rakendamine oli väga edukas. Mõned netotulemused hõlmasid ligi 60%-list käsitsi tehtud tööde vähenemist ja 70%-list töötlemisaja vähenemist. Veelgi enam, ettevõte suutis vähendada oma töötajate arvu 50% võrra, säästes iga kuu tohutult kulusid.

Kindlustuse RPA juhtumiuuring nr 3

Euroopa juhtiv kindlustusmaakler ja riskikonsultant, kellel on üle 500 klienditeenindaja ja klienditeenindaja, soovis rakendada nõuete töötlemise automatiseerimist. Kui kindlustusandja kliendid sattusid haiglasse, maksis firma haiglas viibimise eest ja nõudis raha patsiendilt tagasi pärast seda, kui ta oli allkirjastanud vabastuse tuvastamise vormi. Kui seda tehti käsitsi, nõudis see pikki telefonikõnesid ja palju korduvaid käsitsi tehtavaid ülesandeid.

Klient rakendas RPA-lahenduse, et automatiseerida haiglate, päevakliinikute ja apteekide nõudeid. Mõju oli märkimisväärne, mis viis kindlustusandja tegevuse parandamiseni ja tsentraliseerimiseni, mille tulemusel saavutati peaaegu 50%-line sääst ja 46%-line kulude kokkuhoid.

See juhtumiuuring näitab, kuidas robotiseeritud protsesside automatiseerimine kindlustustaotlused on kiiremad, odavamad ja täpsemad, mis toob kaasa õnnelikumad kliendid ja suurema tootlikkuse.

RPA rakendamise väljakutsed

kindlustussektoris

Kuigi RPA eelised kindlustusnõuete töötlemisel ja kindlustusvõtete vormistamisel on selged, on mõned probleemid, mis ettevõtted peavad ületama, et saada RPA rakendamisest kõige rohkem kasu.

#1. Pärandiinfrastruktuur

Nagu eespool mainitud, töötavad paljud kindlustusseltsid vanade süsteemidega. Suur osa sellest infrastruktuurist on loodud ammu enne seda, kui pilvandmetöötlus või kaugjuurdepääs oli probleemiks, mis tähendab, et tarkvara ei ole lihtne integreerida RPA-lahendustega.

Vaatamata nendele väljakutsetele on mitmeid viise, kuidas organisatsioonid saavad ületada lõhet oma olemasoleva vananenud ja keerulise tarkvara ja kaasaegsete RPA-vahendite vahel. Kõigepealt on ekraanikraapimise tehnoloogia võimeline eraldama andmeid kasutajaliidestest ja edastama need pilvepõhistesse süsteemidesse. Samamoodi võivad kindlustusseltsid uurida APIsid või isegi luua vahendusprogramme, et ühendada olemasolevaid süsteeme.

Üldiselt, kuigi võimalusi on palju, sõltub palju kindlustustarkvara üksikasjadest. Sellised RPA-vahendid nagu ZAPTEST võivad tagada vajaliku paindlikkuse, et tagada andmete kõrge kvaliteet, turvalisus ja süsteemi ühilduvus. Võib-olla kõige olulisem on see, et ZAPTEST Enterprise sisaldab ka võimsaid tarkvara testimise automatiseerimise vahendeid ja ZAPi eksperdi abi RPA-projekti planeerimisel, rakendamisel, juurutamisel, testimisel ja hooldamisel.

#2. Andmete kvaliteet

Iga RPA rakendamine vajab selget ja täpset teavet. Paljud kindlustusseltsid hoiavad andmeid siiski silodes, mis võib põhjustada probleeme teabe tsentraliseerimisel automatiseerimislahenduste jaoks. RPA võib aidata neid andmeid migreerida pilvesüsteemidesse või kohapealsetesse andmebaasidesse. Veelgi enam, see võib aidata tagada tervikliku andmete kogumise ja kliiringu.

#3. Keeruline otsuste tegemine

RPA on loodud suure mahuga ja prognoositavate ülesannete töötlemiseks. Kui kindlustusseltsid soovivad neist vahenditest siiski kõige rohkem kasu saada, peavad nad tegelema struktureerimata andmete ja eranditega ning tegema otsuseid.

Õnneks pakuvad RPA tööriistad, mis on integreeritud tehisintellektiga, mõlemast maailmast parimat. RPA saab hakkama raske tööga, kuna kognitiivse tehisintellekti tööriistad suudavad lugeda struktureerimata andmeid, teha otsuseid ja tegeleda eranditega.

#4. Vastavus

Kompromissitu regulatiivsed nõuded ja pidevalt arenevad andmekaitseseadused on koormaks, millest kindlustusfirmad on liigagi teadlikud. RPA-lahenduste rakendamine nõuab planeerimist, et tagada andmete turvaline ja vastutustundlik käitlemine.

RPA suundumused kindlustuses

RPA teeb kindlustussektoris suuri edusamme tänu oma paindlikkusele ja integreerimisele AI/ML-vahenditega ja muude tehnoloogiatega. Uurime mõningaid suuri suundumusi kindlustuse RPA valdkonnas.

#1. Igakanaliline kommunikatsioon

Kindlustus on muutumas palju kliendikesksemaks. Osaliselt on see seotud konkurentsi ja tarbijate muutuvate nõudmistega. LLM-i juturobotid ja intelligentsed virtuaalsed assistendid võivad töötada kogu kliendi teekonna jooksul ja pakkuda personaalset teenust e-posti, teksti, sotsiaalmeedia või messengeri platvormide kaudu. Klientide iseteeninduse võimalused, mida pakutakse ööpäevaringselt, ühendatakse RPA-vahenditega, mis suudavad saata ja vastu võtta andmeid ning tagada kirjete ajakohastamise reaalajas.

#2. Tehisintellekti abil teostatav riskihindamine

Kindlustussektoris kasutatakse juba praegu tehisintellektipõhiseid mudeleid. Kuid nende abil saadud prognoosid ja arusaamad on ainult nii head kui nende sisestatud andmed. RPA-vahendid aitavad meeskondadel koguda, puhastada ja saata andmeid prognoosimudelitele, et aidata kindlustusseltsidel saavutada suuremat täpsust ja teadmisi, mis vähendavad riske ja vigu ning parandavad kasumlikkust.

Lisaks kasutatakse kognitiivse tehisintellekti vahendeid ka pettuste tuvastamiseks, mis tulevikus vähendavad riske ja aitavad kindlustusseltsidel jääda konkurentsivõimelisemaks.

#3. Madala koodiga ja ilma koodita tööriistad ja testide automatiseerimine

Kindlustussektoris kasutatakse üha enam vähese koodiga ja koodita vahendeid, mis aitavad luua kohandatud rakendusi. Varem vajasid meeskonnad rakenduste loomiseks ja testimiseks põhjalikke kodeerimisalaseid teadmisi. Tänapäeval kasutavad mitte-tehnilised meeskonnad ja arendajad koodita ja tarkvara testide automatiseerimise vahendeid, et luua kiiresti automatiseerimisvahendeid.

Tänu nendele kasutajasõbralikele vahenditele, mis on varustatud drag-and-drop-liidesega, saavad kindlustusseltsid tänu lühemale tarkvaraarenduse elutsüklile tarbijate vajadustele paremini reageerida. Võib-olla veelgi olulisem on see, et see vähendab vahendite turuleviimise kulusid, mis võib suurendada klienditeenindust ja sisseelamist, samuti sisemisi automatiseerimisvahendeid, mis aitavad töötajaid vabastada korduvatest ülesannetest.

#4. Hallatav RPA

IT-oskuste puudus tähendab, et mõned kindlustusseltsid, kes soovivad rakendada automatiseerimislahendusi, on näinud, et projektid on edasi lükatud või peatatud. Lisaks sellele on vajalike eriteadmistega IT-töötajate lisamine sageli üsna kallis. Selle tulemusena pöördub üha rohkem kindlustusorganisatsioone Managed RPA teenuste poole, et aidata neid projekti rakendamise igas etapis.

ZAPTEST Enterprise’i kliendid saavad sellist teenust kasutada. Lisaks esmaklassiliste RPA ja testide automatiseerimise vahendite hankimisele saavad kindlustusseltsid kasu ka sellest, et ZAPi ekspert aitab neid planeerimise, kasutuselevõtu ja hooldusega.

#5. RPA tippkeskused (CoE)

Paljud kindlustusseltsid mõistavad, et RPA-l on suur roll tööstusharu tulevikus. Selle tulemusel kindlustavad nad oma äri tulevikukindlaks, luues RPA tippkeskused, et tagada, et nad oleksid hästi paigutatud, et kasutada ära automatiseerimistehnoloogia arvukaid eeliseid.

Investeerimine RPA CoEsse aitab täita oskuste puudujääki, soodustab innovatsiooni ja aitab meeskondadel tuvastada protsessid, mis on küpsed automatiseerimiseks.

Robootilise protsessi tulevik

Automatiseerimine kindlustuses

Kindlustus on andmerikas tööstusharu, mis tugineb suurel määral reeglipõhistele otsustele ja prognoositavale analüüsile. Teisisõnu, see on sektor, mida RPA ja tehisintellekti abil jätkuvalt revolutsiooniliselt muudetakse. Vaatame, kuidas RPA vahendid mõjutavad homseid kindlustusfirmasid.

1. Abistatud kindlustuse RPA

RPA rakendused kindlustussektoris on tavaliselt keskendunud back-end protsessidele. Assisted RPA pakub aga sujuvat suhtlemist klienditeeninduse eesliini töötajatega, aidates neil kiiresti ja lihtsalt tegeleda tarbijate taotlustega, automatiseerides andmete sisestamist ja tagasikutsumist, analüüsides teavet, et aidata otsuste tegemisel ja saates kindlustusvõtjatele asjakohaseid teateid.

2. Hüperautomaatika

Kindlustussektor on massiliselt andmepõhine. Hüperautomaatika, mis hõlmab RPA, AI, ML ja muude tehnoloogiate kombinatsiooni, võib automatiseerida kindlustustehingute sõlmimist, nõuete töötlemist, pettuste tuvastamist, klienditeenindust ja muud. Tulemuseks võib olla täielikult automatiseeritud kindlustusmaakler, kes pakub kvaliteetset ja kiiret teenust madalate kuludega.

3. Telematika ja asjade internet

Kuigi asjade internet ei ole veel täitnud oma lubadusi, on kindlustussektoris veel palju ruumi arukatele anduritele ja sarnasele tehnoloogiale. Kahjukindlustuse RPA-vahendid võiksid olla ühendatud arukate kodude ja autodega, et kinnitada kindlustusnõudeid, samas kui telematikaandmed võiksid nutitelefonide või kantavate seadmete kaudu jälgida selliseid asju nagu autod või liikumine ja aktiivsus.

4. Keerukad riskimudelid

Kuigi riskimudelitel on juba praegu kindel täpsus, võiksid AI/ML-vahendid teha need prognoosid peaaegu proaktiivseks. Piisava hulga andmete ja õigete analüüsivahenditega võiks see tehnoloogia teha väga isikupärastatud prognoose eksimatu täpsusega, säästes tööstusele miljardeid aastas.

Kuid tehisintellekti abiga RPA kindlustustegevuses võib tekkida eetilisi probleeme seoses kasutajate andmetega. Juba 2016. aastal tunnistasid mõned kindlustusandjad, et vaatavad kindlustusvõtjate sotsiaalmeedia kontosid riskide hindamiseks. Tesco supermarketite kett kasutab Clubcard’i andmeid, et määrata oma finantsteenuste jaoks kindlaks kodumajapidamiste riskipunktid.

Kas seda deklareerimata teavet kasutatakse nõuete töötlemise automatiseerimise raames, on võimalik spekuleerida. Kindlustusettevõtted peavad kaaluma selle lähenemisviisi kasumlikkust eetiliste küsimuste ja võimaliku mainekahju vastu.

Lõplikud mõtted

Robootiliste protsesside automatiseerimisest on kindlustuses palju kasu. Tänu kulude vähendamisele, tootlikkuse suurendamisele ja kliendikogemuse parandamisele võib RPA kindlustuses pakkuda muljetavaldavat investeeringutasuvust.

Nõuete automatiseerimine ja kindlustustehnika on ehk kaks kõige kaalukamat RPA kasutusviisi selles sektoris. Need aja- ja teabemahukad ülesanded nõuavad praegu kogu kindlustussektoris üsna palju inimsekkumist. Kuid ümberkujundamine on juba käimas. Kindlustusfirmad aitavad inimestel lõpetada muretsemise oma tuleviku pärast; RPA-tehnoloogia teeb sama asja kindlustusseltside jaoks.