A biztosítási robotizált folyamatautomatizálás egyre nagyobb teret hódít. Más iparágakhoz hasonlóan, amelyekben sok a szabályalapú és ismétlődő feladat, az RPA segíthet a szervezeteknek gyorsabb, költséghatékonyabb és hibamentes folyamatokat elérni, amelyek felszabadítják a meglévő személyzetet, hogy értékorientáltabb munkát végezzenek.

A biztosítási ágazatban az RPA két legjelentősebb felhasználási területe a kötvények kötése és a kárigények automatizálása. A technológia azonban számos feladatban is segítséget nyújthat, például az ügyfélélmény javításában és a szabályozási környezet változásainak kezelésében.

Ez a cikk az RPA-t vizsgálja a biztosítási ágazatban, és megvizsgálja a piac méretét, az előnyöket, a trendeket, a kihívásokat, a felhasználási eseteket és az esettanulmányokat.

RPA a biztosítási piacon

A biztosítási ágazatban a robotizált folyamatautomatizálás globális értéke 2023-ban meghaladja a 100 millió dollárt. Az elemzők azonban arra számítanak, hogy a biztosítási piac mérete 2032-re meghaladja az 1,2 milliárd dollárt, mivel az éves növekedési ütem 28% körüli.

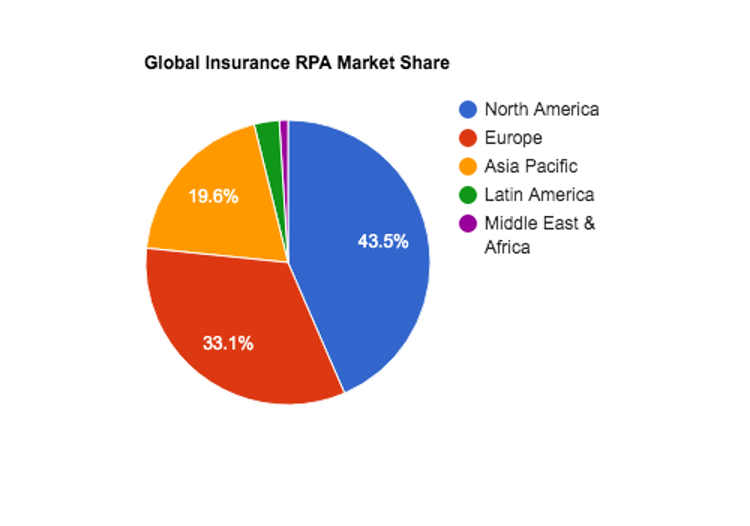

A globális piac legnagyobb részét Észak-Amerika (427 millió dollár) és Európa (325 millió dollár) teszi ki. A kiadások körülbelül egyötöde azonban az ázsiai-csendes-óceáni térségből származik, és ez az arány várhatóan jelentősen nőni fog, ahogy a régió tovább halad a digitális átalakulás útján.

A növekedést befolyásoló tényezők

RPA a biztosításban

A biztosítási ágazaton belüli gyors RPA-elfogadás mögött számos összetett tényező áll. Vizsgáljunk meg néhány iparágspecifikus problémát, amelyet az RPA megold.

#1. Változó szabályozási környezet

A biztosítási ágazat szabályozása folyamatosan fejlődik. A technológia, a gazdasági feltételek, valamint a politikai vagy fogyasztói csoportok beavatkozásai az utóbbi időben változásokat eredményeztek az ágazatban, és egyes biztosítóknak nehézséget okoz, hogy lépést tartsanak. Az előírások be nem tartása azonban súlyos bírságokat vonhat maga után.

Az RPA-eszközök lehetővé teszik a biztosítók számára, hogy adatokat gyűjtsenek, jelentéseket készítsenek és egyéb megfelelési feladatokat automatizáljanak.

#2. Szakképzettséghiány

A biztosítási ágazatban hiányszakmák hiányoznak. Az Egyesült Királyságban tavaly 100 álláshelyre öt üres állás jutott. A szerepkörök közé tartoznak az aktuáriusok, a biztosítók és a stratégák.

A biztosítási folyamatok automatizálása segíthet ezeken a problémákon azáltal, hogy olyan digitális munkaerőt biztosít, amely képes az ismétlődő, nagy volumenű feladatok elvégzésére. Ez a támogatás felszabadítja a meglévő munkavállalókat, hogy értékorientáltabb munkákkal foglalkozzanak, ami azt jelenti, hogy a munkáltatók kevesebbel többet tudnak tenni.

#3. Digitális átalakulás

A biztosítási ágazat adatintenzív. Az elmúlt években az ágazat digitális átalakuláson ment keresztül, hogy megfeleljen az ügyfelek változó igényeinek. A fogyasztói kereslet, a megnövekedett verseny és a hatékonyság iránti egyértelmű igény azt jelenti, hogy a biztosítótársaságoknak a digitális technológiákat kell magukévá tenniük ahhoz, hogy az élvonalban maradhassanak.

A technológia további fejlődése, mint például a mesterséges intelligencia, az ML és a felhőalapú számítástechnika, lehetőségeket teremtett a biztosítótársaságok számára. Az RPA segíthet integrálni ezeket az eszközöket a biztosítási technológiai szabályozási ökoszisztémákba, és lehetővé teszi a fejlettebb digitális átalakulást.

#4. Költségcsökkentési nyomás

A biztosítási árak évek óta az egekbe szöknek. A magas díjköltségeket számtalan tényező befolyásolja, többek között a kárigények kifizetésének költségei, a csalás és a növekvő szabályozási megfelelés.

A közhiedelemmel ellentétben a biztosítótársaságok nem rendelkeznek hatalmas haszonkulccsal. Valójában jellemzően 2-3% körüli árréssel működnek. A közvélemény azonban úgy véli, hogy ezek a vállalkozások túlzott nyereséget visznek haza.

Az RPA-eszközök lehetővé teszik a biztosítótársaságok számára a költséghatékonyabb működést, ami csökkentheti a felhasználók számára a díjak költségeit. Azáltal, hogy csökkentik az emberi munkaerőre való támaszkodásukat, a cégek ésszerűsített szolgáltatásokat nyújthatnak anélkül, hogy a minőség rovására mennének.

#5. Változó fogyasztói igények

A biztosítási ágazaton belül óriási a verseny, és az ügyfelekért folytatott harc egyre inkább a jobb szolgáltatás nyújtásán múlik. A biztosítási ágazatnak meg kell felelnie a fogyasztók költséghatékonyabb és egyszerűbben érthető biztosítási kötvények iránti igényének. Az olyan ügyfél-önkiszolgálási lehetőségek, mint a kárigény-feldolgozás automatizálása, segíthetnek a biztosítótársaságoknak megfelelni a modern elvárásoknak.

Az RPA segít racionalizálni ezeket a folyamatokat, és ha más AI-eszközökkel, például a generatív AI-val egészítik ki, a technológia képes kezelni az ügyfélkérdéseket és segíteni a kérésekben.

Az RPA előnyei a biztosításban

Az RPA több kényszerítő okból is népszerűvé vált a biztosítási piacon. Nézzük meg, hogy a biztosítási ágazatban miért alkalmazzák a cégek az RPA-megoldásokat.

#1. Fokozott működési hatékonyság

Minden vállalkozás vágyik a működési hatékonyság növelésére, de mivel a biztosítási ágazatban a verseny nagyon erős, a cégek további nyomásnak vannak kitéve. Szerencsére a biztosítás tele van olyan feladatokkal, amelyek az RPA-nak köszönhetően optimalizálhatók a kárigény-feldolgozás, az ügyfélszolgálat, a kockázatvállalás és még sok más területen.

#2. Csökkentett költségek

Az RPA-robotok lehetővé teszik a biztosítási csapatok számára, hogy hozzáférjenek egy olyan digitális munkaerőhöz, amely az év 365 napján, 24-7 órában dolgozik. Ezek az eszközök soha nem fáradnak el, nem kell szünetet tartaniuk, és nem kérnek fizetésemelést. Az automatizálás segít a biztosítási csapatoknak csökkenteni a létszámot, vagy a dolgozókat ügyfélközpontúbb, értékorientáltabb szerepkörökbe helyezni.

#3. Fokozott munkahelyi elégedettség

A biztosítási ágazatban a munkával való elégedettség 64%, ami meghaladja az összes foglalkozásra vonatkozó 57%-os országos átlagot. A biztosítási szakemberek azonban gyakran említik a hosszú munkaidőt és a gyakori stresszt, mint a munkájuk hátrányait. Az RPA segít enyhíteni a hétköznapi és ismétlődő feladatokat, és lehetővé teszi a munkavállalók számára, hogy olyan értelmes feladatokkal foglalkozzanak, amelyek javítják a munkával való elégedettséget.

#4. Jobb ügyfélélmény

Az RPA-eszközök automatizálhatják az ügyfélbevezetést és a szolgáltatásokat, ami gyorsabb és kielégítőbb élményt eredményez. A biztosítótársaságok automatizálhatják a kommunikációt, és minden csatornát átfogó támogatást nyújthatnak, hogy ügyfeleik személyre szabottabb interakciókat élvezhessenek.

Az ügyfél-önkiszolgáló eszközök azt is jelentik, hogy a támogatás éjjel-nappal elérhető. Mindezek a részletek javítják a vásárlói élményt azáltal, hogy megadják a fogyasztóknak azt, amire vágynak.

#5. Nagyobb pontosság

Az RPA eszköz szabályalapú feladatok automatizálására való képességének köszönhetően az emberi hibák és pontatlanságok hatékonyan kiküszöbölhetők. Ezek az előnyök jobb hírnevet, alacsonyabb költségeket, jobb ügyfélélményt és jobb jogszabályi megfelelést jelentenek.

A robotizált folyamatok felhasználási esetei

Automatizálás a biztosításban

Az RPA a manuális feladatok automatizálásával átalakította a biztosítási ágazatot. Vizsgáljunk meg néhányat a biztosítási ágazatban a legmeggyőzőbb RPA-felhasználási esetek közül.

#1. Követelésfeldolgozás

Az RPA a követelésfeldolgozásban segíti a csapatokat az adatbevitelben, a dokumentumok visszakeresésében és ellenőrzésében, valamint az információk elosztásában. Manuálisan végezve ezek a feladatok ismétlődőek és időigényesek, ami elvonja a munkavállalókat az összetettebb feladatoktól. Az RPA megoldja ezt, és gyorsabbá és termelékenyebbé teszi a biztosítótársaságokat, miközben csökkenti a működési költségeket.

A biztosítási kárigénylési folyamatok automatizálása megkönnyíti az átláthatóságot és a valós idejű állapotfrissítéseket különböző eszközökön keresztül, megfelelve a modern fogyasztók igényeinek.

#2. Vállalkozási szerződés

Az RPA a biztosítási kockázatvállalásban az információgyűjtés, az adatbevitel és az ügyfélelemzés automatizálásával sokkal gyorsabb munkavégzést tesz lehetővé. A kockázatvállalás a biztosítások sarokköve, mivel a kockázatok pontos felmérése és a szerződések pontos árazása gyakran a siker és a kudarc közötti különbség.

Az RPA a biztosítási kockázatvállalásban segít gyorsabb feldolgozási időt biztosítani anélkül, hogy a pontosság vagy a megfelelőség rovására menne. Összességében ez kiváló ügyfél-elégedettséghez is vezet.

#3. Politikai adminisztráció

Miután a biztosítási kötvények eladásra kerültek, meglehetősen sok adminisztrációs feladatot kell elvégezni, hogy a kötvények jó állapotban maradjanak. Az RPA a kommunikáció automatizálásával, a kötvényfrissítések kiadásával és a díjak beszedésével segít a kötvények megújításában.

A technológiát a kötvények és az ügyféladatok automatikus frissítésére is használják, biztosítva a jó adatminőséget. Végül az RPA tökéletes választás a kötvények felmondására, mivel automatizálja a nyilvántartásokat, elküldi a megfelelő közleményeket, és még a visszatérítéseket is feldolgozhatja.

#4. Szabályozási megfelelés

A biztosítási ágazatban nagy jelentőséggel bír a szabályozói megfelelés. A cégek azonban az RPA alkalmazásával könnyíthetnek alkalmazottaik terhein a magas színvonalú és következetes adatgyűjtés és jelentéstétel biztosítása érdekében.

Az RPA a megfelelési problémákat is figyelemmel kísérheti, és felhívhatja rájuk az érintett belső felek figyelmét. Végül a csapatok robotokat állíthatnak be, amelyek átfésülik a releváns weboldalakat és a kommunikációs szabályozó testületeket a szabályok frissítése vagy módosítása után, és biztosítják, hogy ezek megjelenjenek a vállalati irányelvekben.

#4. Meglévő szoftverek bővítése

A banki és pénzügyi szolgáltatási ágazathoz hasonlóan a biztosítási szektor is még mindig a régi szoftverekre támaszkodik. A Capgemini néhány évvel ezelőtti felmérése szerint a biztosítók mintegy 80%-a legalább tízéves szoftverrel dolgozik.

Az ilyen rendszerek frissítésének költségei és az üzletmenet megszakadásával kapcsolatos aggodalmak nagyban hozzájárulnak ahhoz, hogy a biztosítási csapatok ragaszkodnak az elavult rendszerekhez. Az RPA azonban képes hídként működni e titkos rendszerek és a modernebb eszközök között. Az IT-infrastruktúra felújítási költségeinek töredékéért a csapatok az RPA segítségével kölcsönhatásba léphetnek a jelenlegi szoftverekkel, és megnyílhat a modern felhőalapú eszközök világa.

#5. Ügyfélszolgálat

Amint fentebb említettük, az ügyfelek elvárásai a biztosítási ágazatban jelentősen megváltoztak az elmúlt években. Új és bomlasztó vállalatok jelentek meg a piacon, amelyek személyre szabottabb típusú szolgáltatást kínálnak, nagyobb átláthatósággal, gyorsasággal és egyszerűséggel. A biztosítás a múltban valóban a fülledt és túlságosan száraz hírnévnek örvendett, és a fiatalabb felhasználók szokásainak megnyerése más megközelítést igényel.

Az RPA-eszközök segíthetnek a biztosítási csapatoknak automatizálni az ügyfélszolgálatot, így az gyorsabban, gyorsabban és személyre szabottabban reagál. A fogyasztói tapasztalatok javítása az ügyfelek bizalmának és hűségének hatalmas előrejelzője, és az RPA segíthet a cégeknek átlépni ezt a szakadékot.

#6. Gépi tanulás és adatelemzés

A modern kockázatvállalás a gépi tanulás keverékét használja a prediktív elemzéshez, a csalás felismeréséhez, sőt a személyre szabott árazáshoz is. Az RPA-eszközök különböző forrásokból származó adatok gyűjtésével és az információk tisztításával segíthetnek ebben a folyamatban. Ez a folyamat biztosítja az adatok megbízhatóságát, ami nagyobb pontosságot eredményez.

Az RPA-eszközök a biztosítótársaságok adatainak elemzésére, valamint az anomáliák és trendek észlelésére is képesek. Ráadásul az RPA segíthet az adatok elosztásában a megfelelő felek, műszerfalak és adatbázisok között.

#7. Marketing

A biztosítás egy olyan versenyképes piaci rés, hogy a marketingcsapatok hihetetlenül sok pénzt költenek promócióra. Az Egyesült Államokban például a Geico 2022-ben 1,5 milliárd dolláros marketingköltségvetéssel rendelkezett. A HubSpot State of Marketing Report 2023 című jelentése szerint a biztosítók átlagos marketingköltségvetése a teljes bevétel 11,2%-a volt.

A zsúfolt piacon a helyükért küzdő cégek számára létfontosságú a költségmegtakarítás, miközben még mindig ügyfeleket szereznek. Az RPA marketingautomatizálási eszközök többféle módon is segíthetnek értéket teremteni.

Az RPA marketingautomatizálás a biztosítási ágazatban magában foglalja az e-mail marketing és a közösségi média kampányok gépesítését. Az ML vagy adatelemző eszközökkel párosítva azonban az RPA segíthet a csapatoknak a kampányadatok kinyerésében, valamint a mérésben és az attribúcióban.

#8. Intelligens dokumentumfeldolgozás (IDP)

A biztosítótársaságoknak rengeteg dokumentumot kell feldolgozniuk, a belső nyilvántartásoktól kezdve az egészségügyi és pénzügyi adatokig. Az intelligens dokumentumfeldolgozással kiegészített RPA segíthet a csapatoknak elolvasni és megérteni a papírmunkát vagy a PDF-eket, és kivonni az adatokat a belső rendszereknek való elküldéshez. Ezek az eszközök a strukturálatlan dokumentumok elemzése és az információk adatbázisokba és táblázatokba történő átvitele révén a digitalizálási erőfeszítésekben is segíthetnek a csapatoknak.

RPA a biztosítási ágazatban Esettanulmányok

A biztosítási folyamatok automatizálásának számos nagyszerű felhasználási esete miatt egyértelmű, hogy miért növekszik napról napra az ágazatban az elfogadás. Azonban az esettanulmányok azok, ahol az egész életre kel, és a technológiában rejlő lehetőségek megvalósulnak.

Biztosítási RPA esettanulmány #1

Az első RPA biztosítási esettanulmányunk a Ditching labour-intensive paper-based processes című kutatási dokumentumból származik: (Marek, 2019). A szerzők azt írják, hogy egy csehországi székhelyű nemzetközi biztosítótársaság több problémával is szembesült. Az új jogszabályok és előírások arra kényszerítették őket, hogy modernizálják a túlnyomórészt papír alapú és a munkafolyamatok következetlenségével terhelt műveleteiket.

A csapat agilis megközelítést alkalmazott, digitalizálta a kockázatvállalási folyamatot, központosította a munkafolyamatokat és a vállalati adatokat egy platformra, és RPA-eszközöket használt a nagyobb termelékenység érdekében.

A projekt nagy sikert aratott. Az árajánlatok elkészítésére fordított időt 40%-kal, a költségeket 50%-kal csökkentették, és a hibákat 1% alá szorították.

Biztosítási RPA esettanulmány #2

Az alábbi esettanulmány az RPA példája az életbiztosítási és járadékbiztosítási üzleti folyamatok menedzsment szolgáltatásaira. A szóban forgó cég egy szoftverszolgáltató volt, amelynek globális ügyfélportfóliója a biztosítási és nyugdíjalapok ágazatában működött. A probléma nyilvánvaló volt: a céghez évente több mint 800 000 biztosítási kérelem érkezett, amelyeket mind kézzel dolgoztak fel. Ezek a kérések PDF formátumban érkeztek, amelyek kézi bevitelt igényeltek a különböző rendszerekbe. A folyamat időigényes és emberi hibáknak kitett volt.

Az RPA-megoldás bevezetése azonban nem volt egyszerű. Az egyik nagy probléma az volt, hogy minden ügyfélnek, akit kiszolgáltak, saját követelményei voltak, így a követelmények között nagy eltérések voltak. Valójában a folyamatok szabványosítása hiányzott, ami hagyományos eszközökkel nem volt megoldható, mivel minden ügyfélnek egyedi munkafolyamata volt.

A cég elemezte folyamatait, és azonosította a szabályalapú, ismétlődő feladatokat, amelyeket RPA-val lehetne elvégezni. Olyan determinisztikus feladatokat kerestek, amelyek nagy volumenűek és időigényesek voltak. Az azonosított folyamatok közé tartozott a kötvényadatok frissítése, az ügyfelek kéréseinek teljesítése, valamint az ügyfelek levelek és értesítések küldése. A csapat RPA-megoldásokat alkalmazott ezekre a munkafolyamatokra.

A végrehajtás nagy sikerrel zajlott. A nettó eredmények között szerepel a kézi munka közel 60%-os és a feldolgozási idő 70%-os csökkenése. Ráadásul a cég 50%-kal tudta csökkenteni a létszámát, így havonta hatalmas összegű kiadásokat takarított meg.

Biztosítási RPA esettanulmány #3

Egy vezető európai biztosítási bróker és kockázati tanácsadó, amely több mint 500 back office és ügyfélszolgálati munkatárssal rendelkezik, erőteljes kárigény-feldolgozási automatizációt kívánt bevezetni. Amikor a biztosító ügyfelei kórházba kerültek, a cég kifizette a kórházi tartózkodás költségeit, és a pénzt a pácienstől fizette vissza, miután aláírt egy nyomtatványt a mentességek azonosítására. Ha kézzel végezték, hosszú telefonhívásokra és sok ismétlődő kézi feladatra volt szükség.

Az ügyfél RPA-megoldást vezetett be a kórházak, nappali klinikák és gyógyszertárak igénylésének automatizálására. A hatás jelentős volt, ami ahhoz vezetett, hogy a biztosító javította és központosította a működést, majdnem 50%-os megtakarítást ért el, és 46%-os teljes költségelőnyre tett szert.

Ez az esettanulmány bemutatja, hogy a robotizált folyamatautomatizálással gyorsabbá, olcsóbbá és pontosabbá válnak a biztosítási kárigények, ami boldogabb ügyfelekhez és nagyobb termelékenységhez vezet.

Az RPA bevezetésének kihívásai

a biztosítási ágazatban

Bár az RPA előnyei a biztosítási kárigény-feldolgozásban és a kockázatvállalásban egyértelműek, a cégeknek le kell küzdeniük néhány kihívást ahhoz, hogy a legtöbbet hozzák ki az RPA bevezetéséből.

#1. Örökölt infrastruktúra

Amint azt korábban említettük, sok biztosítótársaság örökölt rendszerekkel működik. Ezen infrastruktúra nagy részét még jóval azelőtt tervezték, hogy a felhőalapú számítástechnika vagy a távoli hozzáférés felmerült volna, ami azt jelenti, hogy a szoftver nem integrálható egyszerűen az RPA-megoldásokkal.

E kihívások ellenére a szervezetek számos módon áthidalhatják a meglévő elavult és összetett szoftvereik és a modern RPA-eszközök közötti szakadékot. Kezdetnek, a képernyőkaparó technológia képes adatokat kinyerni a felületekről és átvinni azokat a felhőalapú rendszerekbe. Hasonlóképpen, a biztosítótársaságok felfedezhetik az API-kat, vagy akár middleware-t is építhetnek a régi rendszerek összekapcsolására.

Összességében, bár sok lehetőség áll rendelkezésre, sok múlik a biztosítási szoftver sajátosságain. Az olyan RPA-eszközök, mint a ZAPTEST, biztosíthatják a szükséges rugalmasságot az adatminőség, a biztonság és a rendszerkompatibilitás magas szintjének biztosításához. Talán a legfontosabb, hogy a ZAPTEST Enterprise erőteljes szoftverteszt-automatizálási eszközöket és egy ZAP szakértő segítségét is tartalmazza, aki segít az RPA-projekt tervezésében, megvalósításában, telepítésében, tesztelésében és karbantartásában.

#2. Adatminőség

Bármely RPA bevezetéséhez világos, pontos információkra van szükség. Sok biztosítótársaság azonban silókban tartja az adatokat, ami problémákat okozhat az automatizálási megoldásokhoz szükséges információk központosítása során. Az RPA segíthet az adatok felhőalapú rendszerekbe vagy helyszíni adatbázisokba történő migrálásában. Mi több, segíthet az átfogó adatgyűjtés és -elszámolás biztosításában.

#3. Komplex döntéshozatal

Az RPA nagy volumenű, kiszámítható feladatok feldolgozására készült. Ha azonban a biztosítótársaságok a legtöbbet akarják kihozni ezekből az eszközökből, akkor strukturálatlan adatokat és kivételeket kell kezelniük, és döntéseket kell hozniuk.

Szerencsére a mesterséges intelligenciával integrált RPA-eszközök mindkét világból a legjobbat kínálják. Az RPA képes a nehéz munkára, a kognitív AI-eszközök képesek strukturálatlan adatok olvasására, döntések meghozatalára és kivételek kezelésére.

#4. Megfelelés

A megalkuvást nem tűrő szabályozási követelmények és a folyamatosan fejlődő adatvédelmi törvények olyan terhet jelentenek, amellyel a biztosítótársaságok is tisztában vannak. Az RPA-megoldások bevezetése tervezést igényel annak érdekében, hogy az adatok kezelése biztonságosan és felelősségteljesen történjen.

RPA a biztosítási trendekben

Az RPA a biztosítási ágazatban hatalmas előrelépést tesz a rugalmasságának, valamint az AI/ML eszközökkel és más technológiákkal való integrációjának köszönhetően. Vizsgáljuk meg a biztosítási RPA-térség néhány nagy trendjét.

#1. Omnichannel kommunikáció

A biztosítások egyre inkább ügyfélközpontúvá válnak. Ez részben a versennyel és a változó fogyasztói igényekkel függ össze. Az LLM chatbotok és intelligens virtuális asszisztensek a teljes ügyfélútvonalon képesek dolgozni, és személyre szabott szolgáltatást nyújtani e-mailben, szöveges üzenetben, a közösségi médiában vagy messenger platformokon keresztül. A 24-7 órás ügyfél-önkiszolgálási lehetőségek összekapcsolódnak az RPA-eszközökkel, amelyek képesek adatokat küldeni és fogadni, és biztosítják a nyilvántartások valós idejű frissítését.

#2. Mesterséges intelligenciával támogatott kockázatértékelés

Az AI-alapú modelleket már használják a biztosítási ágazatban. Az általuk generált előrejelzések és meglátások azonban csak annyira jók, mint a bevitt adatok. Az RPA-eszközök segítenek a csapatoknak az adatok összegyűjtésében, tisztításában és elküldésében a prediktív modelleknek, hogy a biztosítótársaságok nagyobb pontosságot és betekintést érjenek el, ami csökkenti a kockázatokat és a hibákat, valamint javítja a nyereségességet.

Emellett a kognitív mesterséges intelligencia eszközeit csalások felderítésére is használják, amelyek a jövőben enyhítik a kockázatot, és segítenek a biztosítótársaságoknak versenyképesebbnek maradni.

#3. Alacsony és kód nélküli eszközök és teszt automatizálás

A biztosítási ágazatban egyre gyakrabban használnak alacsony és kód nélküli eszközöket a testreszabott alkalmazások létrehozásához. Korábban a csapatoknak mély kódolási ismeretekre volt szükségük az alkalmazások létrehozásához és teszteléséhez. Manapság a nem műszaki csapatok és a fejlesztők a kód nélküli és a szoftverteszt-automatizálási eszközöket használják az automatizálási eszközök gyors létrehozásához.

Ezeknek a felhasználóbarát, drag-and-drop felületekkel ellátott eszközöknek köszönhetően a biztosító társaságok a rövidebb szoftverfejlesztési életciklusoknak köszönhetően jobban reagálhatnak a fogyasztói igényekre. Talán még ennél is jelentősebb, hogy csökkenti az eszközök piacra vitelének költségeit, ami fellendítheti az ügyfélszolgálatot és az ügyfélbevezetést, valamint a belső automatizálási eszközöket, amelyek segítenek felszabadítani a személyzetet az ismétlődő feladatok alól.

#4. Irányított RPA

Az informatikai készségek hiánya azt jelenti, hogy egyes biztosítótársaságok, amelyek automatizálási megoldásokat szeretnének bevezetni, a projekteket elhalasztották vagy félretették. Ráadásul a szükséges szakértelemmel rendelkező informatikai személyzet hozzáadása gyakran meglehetősen költséges. Ennek eredményeképpen egyre több biztosítótársaság fordul a Managed RPA szolgáltatásokhoz, hogy a projekt megvalósításának minden szakaszában segítséget kapjanak.

A ZAPTEST Enterprise ügyfelei igénybe vehetik ezt a fajta szolgáltatást. Az első osztályú RPA és teszt-automatizálási eszközök beszerzése mellett a biztosítótársaságok is élvezhetik a ZAP szakértő előnyeit, aki segít nekik a tervezésben, a telepítésben és a karbantartásban.

#5. RPA kiválósági központok (CoE)

Sok biztosítótársaság megérti, hogy az RPA nagy szerepet fog játszani az iparág jövőjében. Ennek eredményeképpen az RPA kiválósági központok (CoE) felállításával biztosítják a jövőre nézve üzletmenetüket, hogy az automatizálási technológia számtalan előnyét ki tudják használni.

Az RPA CoE-be való befektetés segít betölteni a készséghiányt, ösztönzi az innovációt, és segít a csapatoknak azonosítani az automatizálásra érett folyamatokat.

A robotizált folyamatok jövője

Automatizálás a biztosításban

A biztosítás egy adatgazdag iparág, amely nagymértékben támaszkodik a szabályalapú döntésekre és a prediktív analitikára. Más szóval, ez egy olyan ágazat, amelyet az RPA és az AI továbbra is forradalmasítani fog. Nézzük meg, hogy az RPA-eszközök milyen hatással lesznek a jövő biztosítótársaságaira.

1. Támogatott biztosítási RPA

A biztosítási ágazatban az RPA-alkalmazások jellemzően a back-end folyamatokra összpontosítottak. Az Assisted RPA azonban zökkenőmentes interakciót biztosít a front-end ügyfélszolgálati munkatársakkal, segítve őket a fogyasztói kérések gyors és egyszerű kezelésében az adatbevitel és a visszahívás automatizálásával, az információk elemzésével a döntéshozatal segítése érdekében, valamint a releváns kommunikáció elküldésével a biztosítottaknak.

2. Hiperautomatizálás

A biztosítási ágazatot masszívan az adatok vezérlik. A hiperautomatizálás, amely az RPA, a mesterséges intelligencia, az ML és más technológiák keverékét fogja magában foglalni, automatizálhatja a kockázatvállalást, a kárigény-feldolgozást, a csalások felderítését, az ügyfélszolgálatot és még sok mást. A végeredmény egy teljesen automatizált biztosítási bróker lehet, amely magas színvonalú és gyors szolgáltatást nyújt alacsony költségek mellett.

3. Telematika és IoT

Bár az IoT talán még nem váltotta be az ígéretét, a biztosítási ágazatban még mindig rengeteg hely van az intelligens érzékelők és hasonló technológiák számára. A P&C biztosítási RPA-eszközök kapcsolódhatnak az intelligens otthonokhoz és autókhoz a biztosítási igények érvényesítéséhez, míg a telematikai adatok olyan dolgokat követhetnek nyomon, mint az autók vagy a testmozgás és a tevékenység okostelefonokon vagy viselhető eszközökön keresztül.

4. Komplex kockázati modellek

Míg a kockázati modellek már most is komoly pontossággal rendelkeznek, az AI/ML eszközök szinte proaktívvá tehetik ezeket az előrejelzéseket. Elegendő adat és a megfelelő analitikai eszközök birtokában ez a technológia tévedhetetlen pontossággal tudna személyre szabott előrejelzéseket készíteni, és évente milliárdokat takaríthatna meg az iparágnak.

Az AI-alapú RPA azonban a biztosítási kockázatvállalás során etikai problémákba ütközhet a felhasználói adatokkal kapcsolatban. Már 2016-ban egyes biztosítók elismerték, hogy a kockázatértékelés érdekében a biztosítottak közösségi média fiókjait is megnézték. A Tesco szupermarketlánc a Clubcard adatait használja a háztartások kockázati pontszámának meghatározásához pénzügyi szolgáltatásaihoz.

Hogy ezt a be nem jelentett információt felhasználják-e majd a követelésfeldolgozás automatizálásán belül, csak találgatni lehet. A biztosítótársaságoknak mérlegelniük kell e megközelítés jövedelmezőségét az etikai kérdésekkel és a lehetséges reputációs károkkal szemben.

Végső gondolatok

A biztosítási robotizált folyamatautomatizálásnak számos előnye van. Az RPA a biztosításban a költségek csökkentésétől kezdve a termelékenység növelésén át az ügyfélélmény javításáig lenyűgöző megtérülést biztosíthat.

A kárigény-automatizálás és a kockázatvállalás talán az RPA két legmeggyőzőbb felhasználási területe az ágazatban. Ezek az idő- és információigényes feladatok jelenleg a biztosítási ágazatban meglehetősen sok emberi beavatkozást igényelnek. Az átalakulás azonban már folyamatban van. A biztosítók segítenek az embereknek, hogy ne aggódjanak a jövőjük miatt; az RPA-technológia ugyanezt teszi a biztosítók számára.