A automação de processos robóticos em seguros está em ascensão. Como em outros setores que têm muitas tarefas repetitivas e baseadas em regras, a RPA pode ajudar as organizações a obter processos mais rápidos, econômicos e livres de erros, liberando a equipe existente para fazer um trabalho mais voltado para o valor.

A subscrição de apólices e a automação de sinistros são dois dos principais usos da RPA no setor de seguros. No entanto, a tecnologia também pode ajudar em uma série de tarefas, como aprimorar a experiência do cliente e gerenciar mudanças no cenário regulatório.

Este artigo analisará a RPA no setor de seguros e examinará o tamanho do mercado, os benefícios, as tendências, os desafios, os casos de uso e os estudos de caso.

Tamanho do mercado de RPA em seguros

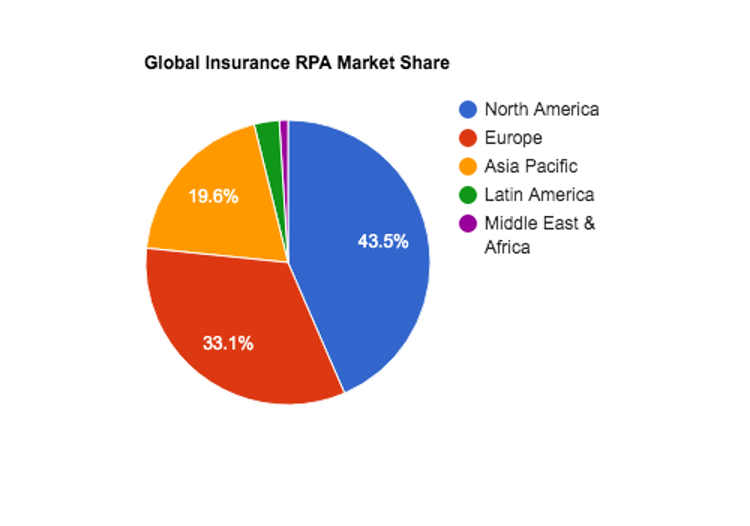

A Automação de Processos Robóticos global no setor de seguros vale mais de US$ 100 milhões em 2023. Entretanto, com um forte crescimento anual composto de cerca de 28%, os analistas esperam que o tamanho do mercado de seguros ultrapasse US$ 1,2 bilhão até 2032.

A América do Norte (US$ 427 milhões) e a Europa (US$ 325 milhões) representam a maior parte do mercado global. No entanto, cerca de um quinto dos gastos é proveniente da Ásia-Pacífico, e espera-se que essa parcela cresça consideravelmente à medida que a região continua em sua trajetória de transformação digital.

Fatores que influenciam o crescimento de

RPA em seguros

A rápida adoção da RPA no setor de seguros é impulsionada por um conjunto complexo de fatores. Vamos explorar alguns dos problemas específicos do setor que a RPA resolve.

#1. Mudança no cenário regulatório

As regulamentações do setor de seguros estão sempre evoluindo. A tecnologia, as condições econômicas e as intervenções de grupos políticos ou de consumidores resultaram em mudanças no setor nos últimos tempos, deixando algumas seguradoras com dificuldades para acompanhar o ritmo. No entanto, o não cumprimento das normas pode resultar em multas pesadas.

As ferramentas de RPA permitem que as seguradoras coletem dados, criem relatórios e automatizem outras tarefas de conformidade.

#2. Escassez de habilidades

O setor de seguros está sofrendo com a escassez de habilidades. De fato, no Reino Unido, no ano passado, as empresas tinham cinco vagas para cada 100 posições. Algumas das funções incluem atuários, subscritores e estrategistas.

A automação do processo de seguros pode ajudar com esses problemas, fornecendo uma força de trabalho digital que pode executar tarefas repetitivas e de alto volume. Essa assistência libera os funcionários existentes para lidar com trabalhos mais voltados para o valor, o que significa que os empregadores podem fazer mais com menos.

#3. Transformação digital

O setor de seguros faz uso intensivo de dados. Nos últimos anos, o setor passou por uma transformação digital para atender às necessidades em constante evolução dos clientes. A demanda dos consumidores, aliada ao aumento da concorrência e a uma clara necessidade de eficiência, significa que as seguradoras devem adotar as tecnologias digitais para se manterem à frente da curva.

Outros avanços na tecnologia, como IA, ML e computação em nuvem, criaram oportunidades para as seguradoras. A RPA pode ajudar a integrar essas ferramentas nos ecossistemas regulatórios de tecnologia de seguros e permitir uma transformação digital mais avançada.

#4. Pressão para redução de custos

Os preços dos seguros vêm subindo há anos. Há uma infinidade de fatores que influenciam os altos custos dos prêmios, incluindo os custos de pagamento de sinistros, fraudes e o aumento da conformidade regulatória.

Ao contrário do que se pensa, as seguradoras não têm grandes margens de lucro. De fato, elas normalmente operam com uma margem de cerca de 2% a 3%. Entretanto, a percepção do público é que essas empresas estão obtendo lucros excessivos.

As ferramentas de RPA permitem que as seguradoras operem de forma mais econômica, o que pode reduzir o custo dos prêmios para seus usuários. Ao reduzir sua dependência de mão de obra humana, as empresas podem oferecer serviços simplificados sem comprometer a qualidade.

#5. Mudanças nas demandas dos consumidores

A concorrência no setor de seguros é imensa, com a batalha pelos clientes cada vez mais decidida pela prestação de um serviço melhor. O setor de seguros precisa atender à demanda dos consumidores por apólices mais econômicas e simples de entender. As opções de autoatendimento ao cliente, como a automação do processamento de sinistros, podem ajudar as seguradoras a atender às expectativas modernas.

A RPA ajuda a simplificar esses processos e, quando ampliada com outras ferramentas de IA, como a IA geradora, a tecnologia pode lidar com as consultas dos clientes e ajudar com as solicitações.

Benefícios da RPA em seguros

A RPA tornou-se popular no nicho de seguros por vários motivos convincentes. Vamos dar uma olhada no motivo pelo qual as empresas do setor de seguros estão adotando as soluções de RPA.

#1. Aumento da eficiência operacional

Todas as empresas anseiam por aumentar a eficiência operacional, mas com a concorrência tão acirrada no setor de seguros, as empresas enfrentam uma camada adicional de pressão. Felizmente, o setor de seguros está repleto de tarefas que podem ser otimizadas graças à RPA para processamento de sinistros, atendimento ao cliente, subscrição e muito mais.

#2. Redução de custos

Os bots de RPA permitem que as equipes de seguros tenham acesso a uma força de trabalho digital que trabalha 24 horas por dia, 7 dias por semana, 365 dias por ano. Essas ferramentas nunca se cansam, não precisam de pausa e não pedem aumento de salário. A automação ajuda as equipes de seguros a reduzirem o número de funcionários ou a transferirem os trabalhadores para funções mais voltadas para o cliente e orientadas para o valor.

#3. Aumento da satisfação no trabalho

A satisfação no trabalho no setor de seguros é de 64%, acima da média nacional de 57% para todas as ocupações. No entanto, as longas horas de trabalho e o estresse frequente são frequentemente citados pelos profissionais de seguros como desvantagens de seus empregos. A RPA ajuda a aliviar as tarefas mundanas e repetitivas e permite que os funcionários se envolvam em tarefas significativas que aumentam a satisfação no trabalho.

#4. Melhores experiências do cliente

As ferramentas de RPA podem automatizar a integração e os serviços ao cliente, levando a experiências mais rápidas e satisfatórias. Além disso, as seguradoras podem automatizar a comunicação e fornecer suporte omnicanal para que seus clientes possam desfrutar de interações mais personalizadas.

As ferramentas de autoatendimento do cliente também significam que o suporte está disponível 24 horas por dia. Todos esses detalhes melhoram a experiência do cliente, oferecendo a ele o que ele deseja.

#5. Maior precisão

Graças à capacidade da ferramenta RPA de automatizar tarefas baseadas em regras, o erro humano e as imprecisões são efetivamente eliminados. Esses benefícios significam melhor reputação, custos mais baixos, melhores experiências para os clientes e maior conformidade regulamentar.

Casos de uso do processo robótico

Automação em seguros

A RPA transformou o setor de seguros ao automatizar as tarefas manuais. Vamos explorar alguns dos casos de uso de RPA mais interessantes no setor de seguros.

#1. Processamento de reclamações

A RPA no processamento de sinistros ajuda as equipes com a entrada de dados, a recuperação e verificação de documentos e a distribuição de informações. Quando realizadas manualmente, essas tarefas são repetitivas e demoradas, o que afasta os funcionários de tarefas mais complexas. A RPA resolve isso e torna as seguradoras mais rápidas e produtivas, reduzindo os custos operacionais.

A automação do processo de sinistros de seguros facilita mais transparência e atualizações de status em tempo real em uma variedade de dispositivos, atendendo às demandas dos consumidores modernos.

#2. Subscrição

A RPA na subscrição de seguros ajuda os funcionários a trabalhar muito mais rápido, automatizando a coleta de informações, a entrada de dados e a análise do cliente. A subscrição é a pedra angular do seguro porque avaliar o risco e precificar as apólices com precisão costuma ser a diferença entre o sucesso e o fracasso.

A RPA na subscrição de seguros ajuda a garantir tempos de processamento mais rápidos sem comprometer a precisão ou a conformidade. De modo geral, isso também leva a uma excelente satisfação do cliente.

#3. Administração de políticas

Depois que as apólices de seguro são vendidas, há uma boa quantidade de administração envolvida para mantê-las em boas condições. A RPA ajuda nas renovações de apólices automatizando a comunicação, emitindo atualizações de apólices e cobrando prêmios.

A tecnologia também é usada para atualizar automaticamente as políticas e os detalhes dos clientes, garantindo a boa qualidade dos dados. Por fim, a RPA é a escolha perfeita para cancelamentos de apólices porque automatiza registros, envia comunicações relevantes e pode até mesmo processar reembolsos.

#4. Conformidade regulamentar

A conformidade regulatória é uma questão importante no setor de seguros. No entanto, as empresas podem aliviar a carga de seus funcionários usando a RPA para garantir a coleta de dados e a geração de relatórios consistentes e de alta qualidade.

A RPA também pode monitorar problemas de conformidade e levá-los ao conhecimento das partes internas relevantes. Por fim, as equipes podem configurar bots para vasculhar sites relevantes e órgãos reguladores de comunicação em busca de atualizações ou alterações nas regras e garantir que elas sejam refletidas nas diretrizes da empresa.

#4. Ampliação do software legado

Assim como os setores de serviços bancários e financeiros, o setor de seguros ainda depende de software legado. De fato, uma pesquisa da Capgemini realizada há alguns anos sugeriu que cerca de 80% das seguradoras estavam operando com software com pelo menos dez anos de idade.

Os custos de atualização desses sistemas e as preocupações com a interrupção dos negócios são uma grande parte do motivo pelo qual as equipes de seguros continuam com sistemas desatualizados. No entanto, a RPA é hábil em atuar como uma ponte entre esses sistemas arcaicos e as ferramentas mais modernas. Por uma fração do custo de reformulação da infraestrutura de TI, as equipes podem usar a RPA para interagir com o software atual e abrir o mundo das ferramentas modernas baseadas na nuvem.

#5. Serviço ao cliente

Como mencionamos acima, as expectativas dos clientes no setor de seguros mudaram notavelmente nos últimos anos. Empresas novas e revolucionárias surgiram no mercado, oferecendo um tipo de serviço mais personalizado com maior transparência, velocidade e simplicidade. De fato, o seguro tinha a reputação de ser abafado e excessivamente seco no passado, e conquistar o costume dos usuários mais jovens exige uma abordagem diferente.

As ferramentas de RPA podem ajudar as equipes de seguros a automatizar o atendimento ao cliente, tornando-o mais ágil, rápido e personalizado. Melhorar as experiências do consumidor é um grande indicador da confiança e da fidelidade do cliente, e a RPA pode ajudar as empresas a superar essa barreira.

#6. Aprendizado de máquina e análise de dados

A subscrição moderna usa uma combinação de aprendizado de máquina para análise preditiva, detecção de fraudes e até mesmo preços personalizados. As ferramentas de RPA podem ajudar nesse processo, coletando dados de várias fontes e limpando as informações. Esse processo garante que os dados sejam confiáveis, levando a uma maior precisão.

As ferramentas de RPA também podem analisar dados para empresas de seguros e detectar anomalias e tendências. Além disso, a RPA pode ajudar a distribuir os dados para as partes, painéis e bancos de dados relevantes.

#7. Marketing

O seguro é um nicho tão competitivo que as equipes de marketing gastam uma quantidade incrível de dinheiro em promoção. Por exemplo, nos EUA, a Geico tinha um orçamento de marketing de US$ 1,5 bilhão em 2022. De acordo com o State of Marketing Report 2023 da HubSpot, o orçamento médio de marketing das seguradoras foi de 11,2% da receita total.

Proporcionar economia de custos e, ao mesmo tempo, conquistar clientes é vital para as empresas que lutam por um lugar em um mercado concorrido. As ferramentas de automação de marketing RPA podem ajudar a agregar valor de várias maneiras diferentes.

A automação de marketing da RPA no setor de seguros inclui a mecanização de campanhas de marketing por e-mail e de mídia social. No entanto, quando combinada com ferramentas de ML ou de análise de dados, a RPA pode ajudar as equipes a extrair dados de campanha e auxiliar na medição e atribuição.

#8. Processamento inteligente de documentos (IDP)

As empresas de seguros precisam processar muitos documentos, desde registros internos até dados financeiros e de saúde. A RPA ampliada com o Processamento Inteligente de Documentos pode ajudar as equipes a ler e entender documentos impressos ou PDFs e extrair dados para enviar aos sistemas internos. Essas ferramentas também podem ajudar as equipes nos esforços de digitalização, analisando documentos não estruturados e migrando as informações para bancos de dados e planilhas.

Estudos de caso de RPA em seguros

Com tantos casos de uso excelentes de automação de processos de seguros, fica claro por que a adoção no setor está crescendo a cada dia. Entretanto, é nos estudos de caso que tudo ganha vida e o potencial da tecnologia é percebido.

Estudo de caso nº 1 de RPA de seguros

Nosso primeiro estudo de caso de RPA em seguros vem do artigo de pesquisa, Ditching labor-intensive paper-based processes: Process automation in a Czech insurance company (Marek, 2019). Os autores escrevem que uma seguradora internacional com sede na República Tcheca enfrentou vários problemas. Novas legislações e regulamentações os forçaram a modernizar suas operações, que eram predominantemente baseadas em papel e repletas de inconsistências no fluxo de trabalho.

A equipe adotou uma abordagem ágil e digitalizou o processo de subscrição, centralizou os fluxos de trabalho e os dados da empresa em uma única plataforma e usou ferramentas de RPA para aumentar a produtividade.

O projeto foi um grande sucesso. Eles reduziram o tempo de preparação de cotações em 40%, reduziram os custos em 50% e reduziram os erros para menos de 1%.

Estudo de caso nº 2 da RPA de seguros

O estudo de caso a seguir é um exemplo de RPA em serviços de gerenciamento de processos de negócios de seguros de vida e anuidades. A empresa em questão era uma fornecedora de software com uma carteira global de clientes no setor de seguros e fundos de aposentadoria. O problema era óbvio: a empresa recebia mais de 800.000 solicitações de apólices por ano, todas processadas manualmente. Essas solicitações vinham na forma de PDFs, o que exigia a entrada manual em vários sistemas. O processo era demorado e sujeito a erros humanos.

No entanto, a adoção de uma solução de RPA não foi simples. Um grande problema era que cada cliente que eles atendiam tinha seus próprios requisitos, portanto, havia muita variação nos requisitos. De fato, havia uma falta de padronização de processos que não podia ser resolvida por meios tradicionais, pois cada cliente tinha um fluxo de trabalho exclusivo.

A empresa analisou seus processos e identificou tarefas repetitivas e baseadas em regras que poderiam ser executadas pela RPA. Eles procuraram tarefas determinísticas de alto volume e com uso intensivo de tempo. Alguns dos processos identificados incluíam a atualização de dados de apólices, a ação de solicitações de clientes e o envio de cartas e notificações aos clientes. A equipe implementou soluções de RPA para esses fluxos de trabalho.

A implementação foi um sucesso estrondoso. Alguns dos resultados líquidos incluíram uma redução de quase 60% no esforço manual e uma redução de 70% no tempo de processamento. Além disso, a empresa conseguiu reduzir seu quadro de funcionários em 50%, economizando uma grande quantidade de gastos por mês.

Estudo de caso nº 3 da RPA de seguros

Uma importante corretora de seguros e consultora de riscos da Europa, com mais de 500 funcionários de back office e atendimento ao cliente, queria implementar uma automação robusta no processamento de sinistros. Quando os clientes da seguradora eram hospitalizados, a empresa pagava pela estadia e recuperava o dinheiro do paciente depois que ele assinava um formulário para identificar as isenções. Quando realizado manualmente, exigia longas chamadas telefônicas e muitas tarefas manuais repetitivas.

O cliente implementou uma solução de RPA para automatizar as reclamações de hospitais, clínicas e farmácias. O impacto foi significativo, o que levou a seguradora a melhorar e centralizar as operações, obtendo uma economia de quase 50% em estado estável e um benefício de custo total de 46%.

Este estudo de caso mostra como a automação de processos robóticos para sinistros de seguros é mais rápida, mais barata e mais precisa, resultando em clientes mais satisfeitos e maior produtividade.

Desafios da implementação da RPA

no setor de seguros

Embora os benefícios da RPA no processamento e subscrição de sinistros de seguros sejam claros, há alguns desafios que as empresas devem superar para obter o máximo de suas implementações de RPA.

#1. Infraestrutura legada

Como mencionado anteriormente, muitas seguradoras estão operando com sistemas legados. Grande parte dessa infraestrutura foi projetada bem antes de a computação em nuvem ou o acesso remoto ser uma preocupação, o que significa que a integração do software com as soluções de RPA não é simples.

Apesar desses desafios, há várias maneiras de as organizações preencherem a lacuna entre o software desatualizado e complexo existente e as ferramentas modernas de RPA. Para começar, a tecnologia de raspagem de tela é capaz de extrair dados de interfaces e transferi-los para sistemas baseados em nuvem. Da mesma forma, as seguradoras podem explorar APIs ou até mesmo criar middleware para conectar sistemas legados.

Em geral, embora existam muitas opções disponíveis, muito depende das particularidades do software de seguro. As ferramentas de RPA, como o ZAPTEST, podem oferecer a flexibilidade de que você precisa para garantir altos níveis de qualidade de dados, segurança e compatibilidade de sistemas. Talvez o mais importante seja que o ZAPTEST Enterprise também vem com ferramentas avançadas de automação de testes de software e a assistência de um especialista da ZAP para ajudar no planejamento, na implementação, na implantação, nos testes e na manutenção de um projeto de RPA.

#2. Qualidade dos dados

Qualquer implementação de RPA precisa de informações claras e precisas. No entanto, muitas empresas de seguros mantêm os dados em silos, o que pode causar alguns problemas quando se trata de centralizar as informações para soluções de automação. A RPA pode ajudar a migrar esses dados para sistemas em nuvem ou bancos de dados no local. Além disso, ele pode ajudar a garantir a coleta e a limpeza abrangentes dos dados.

#3. Tomada de decisões complexas

A RPA foi criada para processar tarefas previsíveis e de alto volume. No entanto, se as seguradoras quiserem aproveitar ao máximo essas ferramentas, elas precisarão lidar com dados não estruturados, exceções e tomar decisões.

Felizmente, as ferramentas de RPA que são integradas à IA podem oferecer o melhor dos dois mundos. A RPA pode lidar com trabalhos pesados, com ferramentas de IA cognitiva capazes de ler dados não estruturados, tomar decisões e lidar com exceções.

#4. Conformidade

Requisitos regulatórios inflexíveis e leis de privacidade de dados em constante evolução são um fardo do qual as seguradoras estão cientes. A implementação de soluções de RPA exigirá planejamento para garantir que os dados sejam tratados de forma segura e responsável.

RPA nas tendências de seguros

A RPA está fazendo grandes avanços no setor de seguros graças à sua flexibilidade e integração com ferramentas de IA/ML e outras tecnologias. Vamos explorar algumas das grandes tendências no espaço da RPA para seguros.

#1. Comunicação omnichannel

O seguro está se tornando muito mais focado no cliente. Em parte, isso tem a ver com a concorrência e as mudanças nas demandas dos consumidores. Os chatbots do LLM e os assistentes virtuais inteligentes podem trabalhar em toda a jornada do cliente e fornecer serviços personalizados por e-mail, texto, mídia social ou plataformas de mensagens. As opções de autoatendimento do cliente fornecidas 24 horas por dia, 7 dias por semana, serão conectadas às ferramentas de RPA, que podem enviar e receber dados e garantir que os registros sejam atualizados em tempo real.

#2. Avaliação de risco assistida por IA

Os modelos baseados em IA já estão em uso no setor de seguros. No entanto, as previsões e os insights gerados por eles são tão bons quanto os dados inseridos. As ferramentas de RPA ajudam as equipes a coletar, limpar e enviar dados a modelos preditivos para ajudar as seguradoras a obter um nível maior de precisão e insights que reduzem os riscos e erros e melhoram a lucratividade.

Além disso, as ferramentas de IA cognitiva também estão sendo usadas para detecção de fraudes, o que, no futuro, atenuará os riscos e ajudará as seguradoras a se manterem mais competitivas.

#3. Ferramentas com pouco ou nenhum código e automação de testes

Ferramentas com pouco ou nenhum código são cada vez mais usadas no setor de seguros para ajudar a criar aplicativos personalizados. No passado, as equipes precisavam de um profundo conhecimento de codificação para criar e testar aplicativos. Atualmente, as equipes e os desenvolvedores não técnicos estão aproveitando as ferramentas de automação de teste de software e sem código para criar ferramentas de automação rapidamente.

Graças a essas ferramentas fáceis de usar, com interfaces do tipo arrastar e soltar, as seguradoras podem atender melhor às necessidades dos consumidores graças a ciclos de vida de desenvolvimento de software mais curtos. Talvez de forma mais significativa, ele reduz os custos de trazer ferramentas para o mercado, o que pode impulsionar o atendimento ao cliente e a integração, bem como as ferramentas de automação interna que ajudam a liberar a equipe de tarefas repetitivas.

#4. RPA gerenciada

A escassez de habilidades de TI significa que algumas seguradoras que desejam implementar soluções de automação tiveram seus projetos adiados ou arquivados. Além disso, adicionar uma equipe de TI com o conhecimento necessário costuma ser bastante caro. Como resultado, mais organizações de seguros estão recorrendo aos serviços de RPA gerenciada para ajudá-las em todas as etapas da implementação do projeto.

Os clientes do ZAPTEST Enterprise podem se beneficiar desse tipo de serviço. Além de obter ferramentas de RPA e automação de testes de primeira linha, as seguradoras também podem colher os benefícios de ter um especialista em ZAP para ajudá-las com o planejamento, a implementação e a manutenção.

#5. Centros de excelência (CoE) de RPA

Muitas empresas de seguros entendem que a RPA desempenhará um papel importante no futuro do setor. Como resultado, eles estão preparando seus negócios para o futuro, criando centros de excelência (CoE) de RPA para garantir que estejam bem posicionados para aproveitar os inúmeros benefícios da tecnologia de automação.

Investir em um CoE de RPA ajuda a preencher a lacuna de habilidades, incentiva a inovação e ajuda as equipes a identificar os processos que estão prontos para a automação.

O futuro do processo robótico

Automação em seguros

O setor de seguros é rico em dados e depende muito de decisões baseadas em regras e análises preditivas. Em outras palavras, é um setor que continuará a ser revolucionado pela RPA e pela IA. Vamos dar uma olhada em como as ferramentas de RPA afetarão as seguradoras do futuro.

1. RPA de seguro assistido

Os aplicativos de RPA no setor de seguros geralmente se concentram em processos de back-end. No entanto, a RPA assistida fornecerá uma interação perfeita com a equipe de atendimento ao cliente de front-end, ajudando-a a lidar com as solicitações dos consumidores de forma rápida e fácil, automatizando a entrada e a recuperação de dados, analisando informações para auxiliar na tomada de decisões e enviando comunicações relevantes aos segurados.

2. Hiperautomatização

O setor de seguros é extremamente orientado por dados. A hiperautomação, que envolverá uma combinação de RPA, IA, ML e outras tecnologias, poderá automatizar a subscrição, o processamento de sinistros, a detecção de fraudes, o atendimento ao cliente e muito mais. O resultado líquido poderia ser uma corretora de seguros totalmente automatizada com alta qualidade e serviço rápido a baixos custos.

3. Telemática e IoT

Embora a IoT possa não ter cumprido sua promessa, ainda há muito espaço para sensores inteligentes e tecnologias semelhantes no setor de seguros. As ferramentas de RPA de seguros de P/C poderiam se conectar a casas e carros inteligentes para validar os sinistros de seguros, enquanto os dados telemáticos poderiam rastrear coisas como carros ou exercícios e atividades por meio de smartphones ou dispositivos vestíveis.

4. Modelos de risco complexos

Embora os modelos de risco já tenham um nível sólido de precisão, as ferramentas de IA/ML poderiam tornar essas previsões quase proativas. Com dados suficientes e as ferramentas de análise corretas, essa tecnologia poderia fazer previsões altamente personalizadas com precisão infalível, economizando bilhões por ano para o setor.

No entanto, a RPA assistida por IA na subscrição de seguros pode esbarrar em questões éticas relacionadas aos dados do usuário. Já em 2016, algumas seguradoras admitiram ter analisado as contas de mídia social dos segurados para avaliar o risco. De fato, a rede de supermercados Tesco usa os dados do Clubcard para determinar as pontuações de risco das famílias para seus serviços financeiros.

É possível especular se essas informações não declaradas serão usadas na automação do processamento de sinistros. As seguradoras precisarão pesar a lucratividade dessa abordagem em relação às questões éticas e aos possíveis danos à reputação.

Considerações finais

Há muitos benefícios da automação de processos robóticos em seguros. Ao ajudar a reduzir custos, aumentar a produtividade e melhorar a experiência do cliente, a RPA em seguros pode proporcionar um retorno impressionante sobre o investimento.

A automação de sinistros e a subscrição são talvez os dois casos de uso mais convincentes da RPA no setor. Atualmente, essas tarefas que demandam muito tempo e informações exigem um grau razoável de intervenção humana em todo o setor de seguros. No entanto, a transformação já está em andamento. As empresas de seguros ajudam as pessoas a parar de se preocupar com o futuro; a tecnologia RPA faz o mesmo para as empresas de seguros.