A automatização de processos robóticos no sector dos seguros está a aumentar. À semelhança de outras indústrias que têm muitas tarefas repetitivas e baseadas em regras, a RPA pode ajudar as organizações a obter processos mais rápidos, mais económicos e sem erros, que libertam o pessoal existente para fazer um trabalho mais orientado para o valor.

A subscrição de apólices e a automatização de sinistros são duas das principais utilizações da RPA no sector dos seguros. No entanto, a tecnologia também pode ajudar numa série de tarefas, como a melhoria da experiência do cliente e a gestão de alterações no panorama regulamentar.

Este artigo analisa a RPA no sector dos seguros e examina a dimensão do mercado, as vantagens, as tendências, os desafios, os casos de utilização e os estudos de casos.

Dimensão do mercado da RPA nos seguros

A Robotic Process Automation global no sector dos seguros vale mais de 100 milhões de dólares em 2023. No entanto, com um forte crescimento anual composto de cerca de 28%, os analistas esperam que a dimensão do mercado de seguros ultrapasse os 1,2 mil milhões de dólares até 2032.

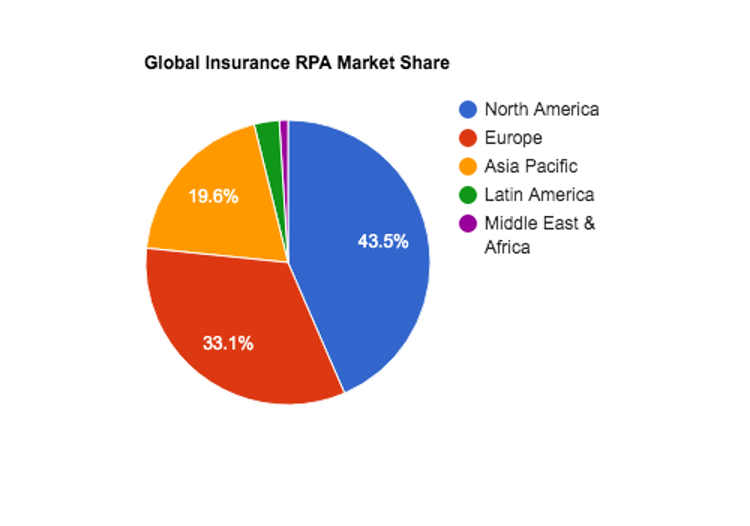

A América do Norte (427 milhões de dólares) e a Europa (325 milhões de dólares) representam a maior quota do mercado global. No entanto, cerca de um quinto das despesas provém da Ásia-Pacífico, prevendo-se que essa percentagem cresça consideravelmente à medida que a região prossegue a sua trajetória de transformação digital.

Factores que influenciam o crescimento da

RPA nos seguros

A rápida adoção da RPA no sector dos seguros é impulsionada por um conjunto complexo de factores. Vamos explorar alguns dos problemas específicos do sector que a RPA resolve.

#1. Mudança do panorama regulamentar

A regulamentação do sector dos seguros está sempre a evoluir. A tecnologia, as condições económicas e as intervenções de grupos políticos ou de consumidores resultaram em mudanças no sector nos últimos tempos, deixando algumas seguradoras com dificuldades em acompanhar o ritmo. No entanto, o não cumprimento dos regulamentos pode resultar em multas pesadas.

As ferramentas de RPA permitem que as seguradoras recolham dados, criem relatórios e automatizem outras tarefas de conformidade.

#2. Escassez de competências

O sector dos seguros está a sofrer de uma escassez de competências. De facto, no Reino Unido, no ano passado, as empresas tinham cinco vagas por cada 100 postos de trabalho. Algumas das funções incluem actuários, subscritores e estrategas.

A automatização dos processos de seguros pode ajudar a resolver estes problemas, fornecendo uma força de trabalho digital que pode executar tarefas repetitivas e de grande volume. Esta assistência liberta os trabalhadores existentes para se ocuparem de trabalhos mais valiosos, o que significa que os empregadores podem fazer mais com menos.

#3. Transformação digital

O sector dos seguros é um sector de dados intensivos. Nos últimos anos, o sector passou por uma transformação digital para responder à evolução das necessidades dos clientes. A procura dos consumidores, associada a uma maior concorrência e a uma clara necessidade de eficiência, significa que as empresas de seguros devem adotar as tecnologias digitais para se manterem na vanguarda.

Outros avanços tecnológicos, como a IA, o ML e a computação em nuvem, criaram oportunidades para as companhias de seguros. A RPA pode ajudar a integrar estas ferramentas nos ecossistemas regulamentares de tecnologia de seguros e permitir uma transformação digital mais avançada.

#4. Pressão para a redução dos custos

Os preços dos seguros têm vindo a aumentar desde há anos. Existem inúmeros factores que influenciam os elevados custos dos prémios, incluindo os custos de pagamento dos sinistros, a fraude e o aumento da conformidade regulamentar.

Ao contrário do que se pensa, as companhias de seguros não têm grandes margens de lucro. De facto, operam normalmente com uma margem de cerca de 2% a 3%. No entanto, a perceção do público é que estas empresas estão a obter lucros excessivos.

As ferramentas de RPA permitem às companhias de seguros operar de forma mais rentável, o que pode reduzir o custo dos prémios para os seus utilizadores. Ao reduzir a sua dependência do trabalho humano, as empresas podem prestar serviços simplificados sem comprometer a qualidade.

#5. Mudança nas exigências dos consumidores

A concorrência no sector dos seguros é imensa, sendo a batalha pelos clientes cada vez mais decidida pela prestação de um melhor serviço. O sector dos seguros tem de responder à procura dos consumidores de apólices mais económicas e simples de compreender. As opções de autosserviço ao cliente, como a automatização do processamento de pedidos de indemnização, podem ajudar as companhias de seguros a satisfazer as expectativas modernas.

A RPA ajuda a simplificar estes processos e, quando aumentada com outras ferramentas de IA, como a IA generativa, a tecnologia pode lidar com as perguntas dos clientes e ajudar com os pedidos.

Benefícios da RPA nos seguros

A RPA tornou-se popular no sector dos seguros por várias razões convincentes. Vejamos por que razão as empresas do sector dos seguros estão a adotar as soluções RPA.

#1. Aumento da eficiência operacional

Todas as empresas anseiam por aumentar a eficiência operacional, mas com a concorrência tão forte no sector dos seguros, as empresas enfrentam uma camada adicional de pressão. Felizmente, os seguros estão repletos de tarefas que podem ser optimizadas graças à RPA para o processamento de sinistros, serviço ao cliente, subscrição e muito mais.

#2. Redução de custos

Os bots RPA permitem que as equipas de seguros tenham acesso a uma força de trabalho digital que trabalha 24 horas por dia, 7 dias por semana, 365 dias por ano. Estas ferramentas nunca se cansam, não precisam de uma pausa e não pedem um aumento de salário. A automatização ajuda as equipas de seguros a reduzir o número de efectivos ou a transferir os trabalhadores para funções mais orientadas para o cliente e para o valor.

#3. Aumento da satisfação profissional

A satisfação profissional no sector dos seguros é de 64%, o que é superior à média nacional de 57% para todas as profissões. No entanto, as longas horas de trabalho e o stress frequente são frequentemente citados pelos profissionais de seguros como desvantagens do seu trabalho. A RPA ajuda a aliviar as tarefas mundanas e repetitivas e permite que os trabalhadores se dediquem ao tipo de tarefas significativas que melhoram a satisfação no trabalho.

#4. Melhores experiências para os clientes

As ferramentas RPA podem automatizar a integração e os serviços ao cliente, conduzindo a experiências mais rápidas e mais satisfatórias. Além disso, as companhias de seguros podem automatizar a comunicação e fornecer apoio omnicanal para que os seus clientes possam usufruir de interacções mais personalizadas.

As ferramentas de autosserviço ao cliente também significam que o apoio está disponível 24 horas por dia. Todos estes pormenores melhoram a experiência do cliente, dando-lhe o que ele deseja.

#5. Maior precisão

Graças à capacidade da ferramenta RPA para automatizar tarefas baseadas em regras, o erro humano e as imprecisões são efetivamente eliminados. Estas vantagens traduzem-se numa melhor reputação, em custos mais baixos, em melhores experiências para os clientes e numa maior conformidade regulamentar.

Casos de utilização do processo robótico

Automatização nos seguros

A RPA transformou o sector dos seguros através da automatização de tarefas manuais. Vamos explorar alguns dos casos de utilização de RPA mais convincentes no sector dos seguros.

#1. Processamento de pedidos de indemnização

A RPA no processamento de pedidos de indemnização ajuda as equipas na introdução de dados, na recuperação e verificação de documentos e na distribuição de informações. Quando executadas manualmente, estas tarefas são repetitivas e demoradas, o que afasta os trabalhadores de tarefas mais complexas. A RPA resolve este problema e torna as empresas de seguros mais rápidas e mais produtivas, reduzindo simultaneamente os custos operacionais.

A automatização do processo de sinistros de seguros facilita uma maior transparência e actualizações do estado em tempo real numa variedade de dispositivos, satisfazendo as exigências dos consumidores modernos.

#2. Subscrição

A RPA na subscrição de seguros ajuda os funcionários a trabalhar muito mais rapidamente, automatizando a recolha de informações, a introdução de dados e a análise dos clientes. A subscrição é a pedra angular dos seguros, uma vez que a avaliação do risco e a fixação do preço das apólices com exatidão são muitas vezes a diferença entre o sucesso e o fracasso.

A RPA na subscrição de seguros ajuda a garantir tempos de processamento mais rápidos sem comprometer a exatidão ou a conformidade. De um modo geral, conduz também a uma excelente satisfação do cliente.

#3. Administração de políticas

Uma vez vendidas as apólices de seguro, há uma boa dose de administração envolvida em mantê-las em bom estado. A RPA ajuda nas renovações de apólices, automatizando a comunicação, emitindo actualizações de apólices e cobrando prémios.

A tecnologia é também utilizada para atualizar automaticamente as políticas e os dados dos clientes, garantindo uma boa qualidade dos dados. Por último, a RPA é a escolha perfeita para os cancelamentos de apólices porque automatiza os registos, envia comunicações relevantes e pode até processar reembolsos.

#4. Conformidade regulamentar

A conformidade regulamentar é uma questão importante no sector dos seguros. No entanto, as empresas podem aliviar a carga dos seus funcionários utilizando a RPA para garantir uma recolha de dados e relatórios consistentes e de elevada qualidade.

A RPA também pode monitorizar questões de conformidade e chamá-las à atenção das partes internas relevantes. Por último, as equipas podem criar bots para procurar actualizações ou alterações nas regras nos sítios Web relevantes e nos organismos reguladores de comunicação e garantir que são reflectidas nas directrizes da empresa.

#4. Aumentar o software antigo

Tal como os sectores da banca e dos serviços financeiros, o sector dos seguros continua a depender de software antigo. De facto, um inquérito da Capgemini realizado há alguns anos sugeria que cerca de 80% das empresas de seguros estavam a funcionar com software com, pelo menos, dez anos.

Os custos de atualização destes sistemas e as preocupações com a interrupção da atividade são uma grande parte da razão pela qual as equipas de seguros se mantêm com sistemas desactualizados. No entanto, a RPA é capaz de atuar como uma ponte entre estes sistemas arcaicos e as ferramentas mais modernas. Por uma fração do custo de remodelação da infraestrutura de TI, as equipas podem utilizar a RPA para interagir com o software atual e abrir o mundo das ferramentas modernas baseadas na nuvem.

#5. Serviço ao cliente

Como já referimos, as expectativas dos clientes no sector dos seguros mudaram consideravelmente nos últimos anos. Surgiram empresas novas e disruptivas que oferecem um tipo de serviço mais personalizado, com maior transparência, rapidez e simplicidade. Com efeito, no passado, os seguros tinham a reputação de serem abafados e demasiado secos, e conquistar a clientela dos utilizadores mais jovens exige uma abordagem diferente.

As ferramentas RPA podem ajudar as equipas de seguros a automatizar o seu serviço ao cliente, tornando-o mais reativo, rápido e personalizado. Melhorar as experiências dos consumidores é um enorme fator de previsão da confiança e da fidelidade dos clientes, e a RPA pode ajudar as empresas a ultrapassar esta barreira.

#6. Aprendizagem automática e análise de dados

A subscrição moderna utiliza uma mistura de aprendizagem automática para análise preditiva, deteção de fraude e até mesmo preços personalizados. As ferramentas RPA podem ajudar neste processo, recolhendo dados de várias fontes e limpando a informação. Este processo garante que os dados são fiáveis, o que leva a uma maior precisão.

As ferramentas de RPA também podem analisar dados para empresas de seguros e detetar anomalias e tendências. Além disso, a RPA pode ajudar a distribuir os dados pelas partes relevantes, painéis de controlo e bases de dados.

#7. Marketing

Os seguros são um nicho tão competitivo que as equipas de marketing gastam uma quantidade incrível de dinheiro em promoção. Por exemplo, nos EUA, a Geico tinha um orçamento de marketing de 1,5 mil milhões de dólares em 2022. De acordo com o Relatório do Estado do Marketing 2023 da HubSpot, o orçamento médio de marketing para seguradoras foi de 11,2% da receita total.

Conseguir poupanças de custos sem deixar de conquistar clientes é vital para as empresas que lutam por um lugar num mercado concorrido. As ferramentas de automatização de marketing RPA podem ajudar a trazer valor de várias formas diferentes.

A automatização do marketing da RPA no sector dos seguros inclui a mecanização do marketing por correio eletrónico e das campanhas nas redes sociais. No entanto, quando combinada com ferramentas de ML ou de análise de dados, a RPA pode ajudar as equipas a extrair dados de campanhas e auxiliar na medição e atribuição.

#8. Processamento Inteligente de Documentos (IDP)

As empresas de seguros precisam de processar muitos documentos, desde registos internos a dados financeiros e de saúde. A RPA complementada com o Processamento Inteligente de Documentos pode ajudar as equipas a ler e a compreender documentos em papel ou PDF e a extrair dados para enviar para os sistemas internos. Estas ferramentas também podem ajudar as equipas nos esforços de digitalização, analisando documentos não estruturados e migrando as informações para bases de dados e folhas de cálculo.

RPA em estudos de casos de seguros

Com tantos casos de utilização fantásticos de automatização de processos de seguros, é evidente a razão pela qual a adoção no sector está a crescer de dia para dia. No entanto, é nos estudos de caso que tudo ganha vida e que o potencial da tecnologia se torna real.

Estudo de caso #1 da RPA para o sector dos seguros

O nosso primeiro estudo de caso de RPA em seguros vem do documento de investigação, Ditching labor-intensive paper-based processes: Process automation in a Czech insurance company (Marek, 2019). Os autores escrevem que uma companhia de seguros internacional sediada na República Checa se viu confrontada com várias questões. A nova legislação e os novos regulamentos forçaram-nos a modernizar as suas operações, que eram predominantemente baseadas em papel e estavam repletas de inconsistências no fluxo de trabalho.

A equipa adoptou uma abordagem Agile e digitalizou o seu processo de subscrição, centralizou os fluxos de trabalho e os dados da empresa numa única plataforma e utilizou ferramentas RPA para aumentar a produtividade.

O projeto foi um grande sucesso. Reduziram o tempo de preparação das cotações em 40%, reduziram os custos em 50% e reduziram os erros para menos de 1%.

Estudo de caso #2 da RPA para o sector dos seguros

O seguinte estudo de caso é um exemplo de RPA em serviços de gestão de processos empresariais de seguros de vida e anuidades. A empresa em questão era um fornecedor de software com uma carteira global de clientes no sector dos seguros e dos fundos de pensões. O problema era óbvio: a empresa recebia mais de 800.000 pedidos de apólices por ano, todos processados manualmente. Estes pedidos vinham sob a forma de PDFs, o que exigia a introdução manual em vários sistemas. O processo era moroso e sujeito a erros humanos.

No entanto, a adoção de uma solução RPA não foi simples. Um grande problema era o facto de cada cliente que serviam ter os seus próprios requisitos, pelo que havia uma grande variação nos requisitos. De facto, havia uma falta de normalização dos processos que não podia ser resolvida pelos meios tradicionais porque cada cliente tinha um fluxo de trabalho único.

A empresa analisou os seus processos e identificou tarefas repetitivas e baseadas em regras que poderiam ser executadas pela RPA. Procuraram tarefas determinísticas de grande volume e com grande intensidade de tempo. Alguns dos processos identificados incluíam a atualização dos dados relativos às apólices, o seguimento dos pedidos dos clientes e o envio de cartas e notificações aos clientes. A equipa implementou soluções RPA para estes fluxos de trabalho.

A implementação foi um sucesso estrondoso. Alguns dos resultados líquidos incluíram uma redução de quase 60% no esforço manual e uma redução de 70% no tempo de processamento. Além disso, a empresa conseguiu reduzir o seu número de efectivos em 50%, poupando uma enorme quantidade de despesas por mês.

Estudo de caso #3 da RPA para o sector dos seguros

Um dos principais corretores de seguros e consultores de risco europeus, com mais de 500 serviços administrativos e de apoio ao cliente, pretendia implementar uma automatização robusta do processamento de sinistros. Quando os clientes da seguradora eram hospitalizados, a empresa pagava a estadia e recuperava o dinheiro do doente depois de este ter assinado um formulário para identificar as isenções. Quando realizada manualmente, exigia longas chamadas telefónicas e muitas tarefas manuais repetitivas.

O cliente implementou uma solução RPA para automatizar as reclamações de hospitais, clínicas de dia e farmácias. O impacto foi significativo, o que levou a seguradora a melhorar e centralizar as operações, obtendo poupanças em estado estacionário de quase 50% e um benefício de custo total de 46%.

Este estudo de caso mostra como os pedidos de indemnização de seguros com automatização de processos robóticos são mais rápidos, mais baratos e mais precisos, o que resulta em clientes mais satisfeitos e numa maior produtividade.

Desafios da implementação da RPA

no sector dos seguros

Embora as vantagens da RPA no processamento e subscrição de pedidos de indemnização de seguros sejam evidentes, existem alguns desafios que as empresas têm de ultrapassar para tirar o máximo partido das suas implementações de RPA.

#1. Infra-estruturas herdadas

Como já foi referido, muitas companhias de seguros estão a funcionar com sistemas antigos. Grande parte desta infraestrutura foi concebida muito antes de a computação em nuvem ou o acesso remoto serem uma preocupação, o que significa que o software não é fácil de integrar com as soluções RPA.

Apesar destes desafios, existem várias formas de as organizações colmatarem o fosso entre o seu atual software desatualizado e complexo e as modernas ferramentas de RPA. Para começar, a tecnologia de captura de ecrã é capaz de extrair dados de interfaces e transferi-los para sistemas baseados na nuvem. Do mesmo modo, as companhias de seguros podem explorar as API ou mesmo criar middleware para ligar sistemas antigos.

Em geral, embora existam muitas opções disponíveis, muito depende das particularidades do software de seguros. As ferramentas RPA como o ZAPTEST podem fornecer a flexibilidade de que necessita para garantir níveis elevados de qualidade dos dados, segurança e compatibilidade do sistema. Talvez mais importante, o ZAPTEST Enterprise também inclui poderosas ferramentas de automatização de testes de software e a assistência de um especialista ZAP para ajudar no planeamento, implementação, implementação, teste e manutenção de um projeto RPA.

#2. Qualidade dos dados

Qualquer implementação de RPA necessita de informações claras e exactas. No entanto, muitas empresas de seguros mantêm os dados em silos, o que pode causar alguns problemas quando se trata de centralizar a informação para soluções de automatização. A RPA pode ajudar a migrar estes dados para sistemas em nuvem ou bases de dados no local. Além disso, pode ajudar a garantir a recolha e o apuramento exaustivos dos dados.

#3. Tomada de decisões complexas

A RPA foi concebida para processar tarefas previsíveis e de grande volume. No entanto, se as companhias de seguros quiserem tirar o máximo partido destas ferramentas, terão de lidar com dados não estruturados, excepções e tomar decisões.

Felizmente, as ferramentas de RPA integradas com IA podem oferecer o melhor dos dois mundos. A RPA pode lidar com trabalhos pesados, com ferramentas de IA cognitiva capazes de ler dados não estruturados, tomar decisões e lidar com excepções.

#4. Conformidade

Os requisitos regulamentares inflexíveis e as leis de privacidade de dados em constante evolução são um fardo que as empresas de seguros conhecem bem. A implementação de soluções RPA requer planeamento para garantir que os dados são tratados de forma segura e responsável.

Tendências da RPA nos seguros

A RPA está a fazer grandes progressos no sector dos seguros graças à sua flexibilidade e integração com ferramentas de IA/ML e outras tecnologias. Vamos explorar algumas das grandes tendências no espaço da RPA para seguros.

#1. Comunicação omnicanal

Os seguros estão a tornar-se muito mais orientados para o cliente. Em parte, isso tem a ver com a concorrência e a evolução das exigências dos consumidores. Os chatbots LLM e os assistentes virtuais inteligentes podem trabalhar em todo o percurso do cliente e prestar um serviço personalizado através de correio eletrónico, texto, redes sociais ou plataformas de mensagens. As opções de autosserviço ao cliente disponibilizadas 24 horas por dia, 7 dias por semana, serão ligadas a ferramentas RPA, que podem enviar e receber dados e garantir que os registos são actualizados em tempo real.

#2. Avaliação de riscos assistida por IA

Os modelos baseados em IA já estão a ser utilizados no sector dos seguros. No entanto, as previsões e os conhecimentos que estes geram são apenas tão bons como os dados introduzidos. As ferramentas de RPA ajudam as equipas a recolher, limpar e enviar dados para modelos preditivos para ajudar as empresas de seguros a obter um maior nível de precisão e conhecimentos que reduzem o risco e o erro e melhoram a rentabilidade.

Além disso, as ferramentas de IA cognitiva estão também a ser utilizadas para a deteção de fraudes, o que, no futuro, atenuará o risco e ajudará as companhias de seguros a manterem-se mais competitivas.

#3. Ferramentas com pouco ou nenhum código e automatização de testes

As ferramentas com pouco ou nenhum código são cada vez mais utilizadas no sector dos seguros para ajudar a criar aplicações personalizadas. No passado, as equipas precisavam de conhecimentos profundos de codificação para criar e testar aplicações. Atualmente, as equipas não técnicas e os programadores estão a utilizar ferramentas de automatização de testes de software e sem código para criar rapidamente ferramentas de automatização.

Graças a estas ferramentas de fácil utilização, com interfaces de arrastar e largar, as companhias de seguros podem responder melhor às necessidades dos consumidores graças a ciclos de vida de desenvolvimento de software mais curtos. Talvez mais significativo seja o facto de reduzir os custos de introdução de ferramentas no mercado, o que pode melhorar o serviço ao cliente e a integração, bem como as ferramentas de automatização interna que ajudam a libertar o pessoal de tarefas repetitivas.

#4. RPA gerida

A escassez de competências informáticas significa que algumas companhias de seguros que pretendem implementar soluções de automatização viram os seus projectos adiados ou arquivados. Além disso, a contratação de pessoal de TI com as competências necessárias é muitas vezes bastante dispendiosa. Como resultado, mais organizações de seguros estão a recorrer a serviços de gestão de RPA para as ajudar em todas as fases da implementação do projeto.

Os clientes ZAPTEST Enterprise podem tirar partido deste tipo de serviço. Para além de obterem ferramentas de RPA e de automatização de testes de primeira classe, as empresas de seguros também podem colher os benefícios de ter um especialista ZAP para as ajudar no planeamento, implementação e manutenção.

#5. Centros de excelência (CoE) de RPA

Muitas empresas de seguros compreendem que a RPA desempenhará um papel importante no futuro do sector. Como resultado, estão a preparar o seu negócio para o futuro, criando centros de excelência (CoE) de RPA para garantir que estão bem posicionados para tirar partido das inúmeras vantagens da tecnologia de automatização.

Investir num CoE de RPA ajuda a preencher a lacuna de competências, incentiva a inovação e ajuda as equipas a identificar processos que estão prontos para a automatização.

O futuro do processo robótico

Automatização nos seguros

O sector dos seguros é um sector rico em dados, com uma forte dependência de decisões baseadas em regras e de análises preditivas. Por outras palavras, é um sector que continuará a ser revolucionado pela RPA e pela IA. Vejamos de que forma as ferramentas de RPA terão impacto nas empresas de seguros do futuro.

1. RPA de seguros assistidos

As aplicações RPA no sector dos seguros têm-se centrado normalmente nos processos back-end. No entanto, a RPA assistida proporcionará uma interação perfeita com o pessoal de atendimento ao cliente de primeira linha, ajudando-o a lidar com os pedidos dos consumidores de forma rápida e fácil, automatizando a introdução e a recuperação de dados, analisando informações para ajudar na tomada de decisões e enviando comunicações relevantes aos segurados.

2. Hiperautomatização

O sector dos seguros é extremamente orientado para os dados. A hiperautomação, que envolverá uma mistura de RPA, IA, ML e outras tecnologias, poderá automatizar a subscrição, o processamento de sinistros, a deteção de fraudes, o serviço ao cliente e muito mais. O resultado líquido poderia ser um corretor de seguros totalmente automatizado, com uma elevada qualidade e um serviço rápido a baixos custos.

3. Telemática e IoT

Embora a IoT possa não ter cumprido a sua promessa, ainda há muito espaço para sensores inteligentes e tecnologias semelhantes no sector dos seguros. As ferramentas de RPA para seguros de P&C poderão ligar-se a casas e automóveis inteligentes para validar os pedidos de indemnização de seguros, enquanto os dados telemáticos poderão acompanhar coisas como automóveis ou exercício e atividade através de smartphones ou dispositivos portáteis.

4. Modelos de risco complexos

Embora os modelos de risco já tenham um nível sólido de precisão, as ferramentas de IA/ML poderiam tornar estas previsões quase proactivas. Com dados suficientes e as ferramentas de análise correctas, esta tecnologia poderia fazer previsões altamente personalizadas com uma precisão infalível, poupando milhares de milhões de euros por ano à indústria.

No entanto, a RPA assistida por IA na subscrição de seguros pode deparar-se com questões éticas relacionadas com os dados dos utilizadores. Já em 2016, algumas seguradoras admitiram ter consultado as contas dos segurados nas redes sociais para avaliar o risco. De facto, a cadeia de supermercados Tesco utiliza os dados do Clubcard para determinar as classificações de risco dos agregados familiares para os seus serviços financeiros.

É possível especular se estas informações não declaradas serão utilizadas no âmbito da automatização do tratamento dos pedidos de indemnização. As companhias de seguros terão de ponderar a rentabilidade desta abordagem em relação às questões éticas e aos potenciais danos para a sua reputação.

Considerações finais

São muitos os benefícios da automatização de processos robóticos no sector dos seguros. Ao ajudar a reduzir custos, aumentar a produtividade e melhorar a experiência do cliente, a RPA no sector dos seguros pode proporcionar um retorno do investimento impressionante.

A automatização de sinistros e a subscrição são talvez os dois casos de utilização mais convincentes da RPA no sector. Estas tarefas, que exigem muito tempo e informação, requerem atualmente um grau razoável de intervenção humana em todo o sector dos seguros. No entanto, a transformação já está em curso. As empresas de seguros ajudam as pessoas a deixarem de se preocupar com o seu futuro; a tecnologia RPA faz o mesmo para as empresas de seguros.