Роботизированная автоматизация процессов в страховании набирает обороты. Как и в других отраслях, где много повторяющихся задач, основанных на правилах, RPA может помочь организациям добиться более быстрых, экономически эффективных и безошибочных процессов, которые позволят высвободить имеющийся персонал для выполнения более важной работы.

Андеррайтинг и автоматизация претензий — два основных направления использования RPA в страховом секторе. Однако технология также может помочь в решении целого ряда задач, таких как повышение качества обслуживания клиентов и управление изменениями в нормативно-правовой базе.

В этой статье мы рассмотрим RPA в страховой отрасли, изучим объем рынка, преимущества, тенденции, проблемы, примеры использования и конкретные примеры.

Размер рынка RPA в страховании

В 2023 году глобальный объем роботизированной автоматизации процессов в страховом секторе составит более 100 миллионов долларов. Тем не менее, аналитики ожидают, что к 2032 году объем страхового рынка превысит 1,2 миллиарда долларов, а его ежегодный рост составит около 28%.

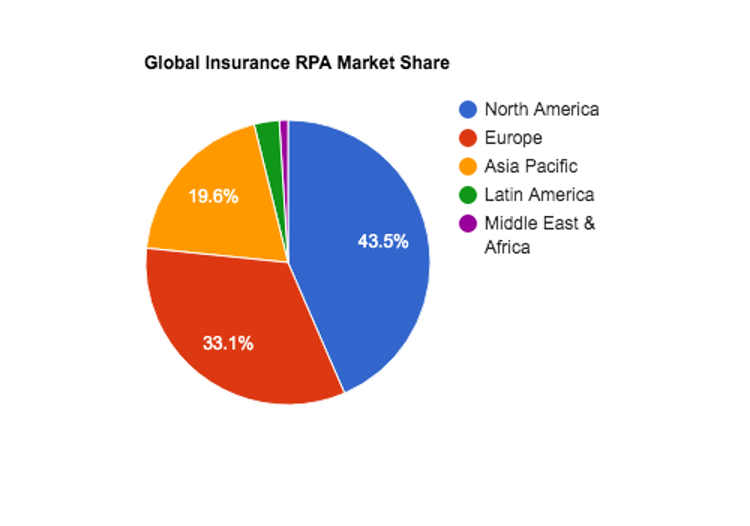

Наибольшая доля мирового рынка приходится на Северную Америку (427 млн долларов) и Европу (325 млн долларов). Однако около пятой части расходов приходится на Азиатско-Тихоокеанский регион, и ожидается, что эта доля будет значительно расти по мере того, как регион продолжит траекторию цифровой трансформации.

Факторы, влияющие на рост

RPA в страховании

Быстрое внедрение RPA в страховой отрасли обусловлено целым комплексом факторов. Давайте рассмотрим некоторые отраслевые проблемы, которые решает RPA.

#1. Изменение нормативно-правовой базы

Правила в страховой отрасли постоянно меняются. Технологии, экономические условия и вмешательство политических деятелей и групп потребителей привели к изменениям в секторе в последнее время, в результате чего некоторые страховщики не могут идти в ногу со временем. Однако несоблюдение правил может привести к крупным штрафам.

Инструменты RPA позволяют страховщикам собирать данные, создавать отчеты и автоматизировать другие задачи по соблюдению требований.

#2. Нехватка квалифицированных кадров

Страховая отрасль страдает от нехватки квалифицированных кадров. Так, в Великобритании в прошлом году на каждые 100 вакансий приходилось пять. Среди них — актуарии, андеррайтеры и стратеги.

Автоматизация страховых процессов может помочь решить эти проблемы, предоставив цифровой персонал, способный выполнять повторяющиеся задачи с большим объемом. Такая помощь позволяет высвободить имеющихся сотрудников для выполнения более ответственной работы, а значит, работодатели могут делать больше, используя меньшие ресурсы.

#3. Цифровая трансформация

Страховая отрасль требует большого объема данных. В последние годы сектор переживает цифровую трансформацию, чтобы соответствовать меняющимся потребностям клиентов. Потребительский спрос в сочетании с растущей конкуренцией и очевидной необходимостью повышения эффективности означает, что страховые компании должны внедрять цифровые технологии, чтобы оставаться впереди.

Дальнейшее развитие технологий, таких как ИИ, ОД и облачные вычисления, открывает новые возможности для страховых компаний. RPA может помочь интегрировать эти инструменты в экосистемы регулирования страховых технологий и обеспечить более глубокую цифровую трансформацию.

#4. Снижение затрат

Цены на страхование растут уже несколько лет. На высокую стоимость страховых взносов влияет множество факторов, включая расходы на выплату страховых возмещений, мошенничество и повышение уровня соответствия нормативным требованиям.

Вопреки распространенному мнению, страховые компании не имеют огромных прибылей. На самом деле, их маржа обычно составляет 2-3 %. Однако в обществе бытует мнение, что эти предприятия получают чрезмерную прибыль.

Инструменты RPA позволяют страховым компаниям работать более экономично, что может снизить стоимость страховых взносов для их пользователей. Сократив зависимость от человеческого труда, компании могут предоставлять услуги в упрощенном режиме без ущерба для качества.

#5. Меняющиеся требования потребителей

Конкуренция в страховой отрасли огромна, и борьба за клиентов все чаще решается за счет предоставления лучшего сервиса. Страховая индустрия должна удовлетворить спрос потребителей на более экономичные и понятные полисы. Такие возможности самообслуживания клиентов, как автоматизация обработки претензий, могут помочь страховым компаниям соответствовать современным ожиданиям.

RPA помогает оптимизировать эти процессы, а в сочетании с другими инструментами ИИ, например генеративным ИИ, технология может обрабатывать запросы клиентов и помогать им.

Преимущества RPA в страховании

RPA стала популярной в нише страхования по нескольким веским причинам. Давайте рассмотрим, почему компании в страховом секторе используют решения RPA.

#1. Повышение операционной эффективности

Все компании стремятся повысить эффективность работы, но в условиях жесткой конкуренции в страховом секторе на компании ложится дополнительная нагрузка. К счастью, в страховании полно задач, которые можно оптимизировать с помощью RPA: обработка претензий, обслуживание клиентов, андеррайтинг и многое другое.

#2. Снижение затрат

Боты RPA позволяют страховым компаниям получить доступ к цифровой рабочей силе, которая работает 24 часа в сутки, 365 дней в году. Эти инструменты никогда не устают, не нуждаются в перерывах и не просят повышения зарплаты. Автоматизация помогает страховым командам сократить численность персонала или перевести сотрудников на более ответственные, ориентированные на клиента роли.

#3. Повышение удовлетворенности работой

Удовлетворенность работой в страховой отрасли составляет 64%, что выше среднего показателя по стране, равного 57% для всех профессий. Однако в качестве недостатков своей работы специалисты по страхованию часто называют долгий рабочий день и частые стрессы. RPA помогает облегчить рутинные и повторяющиеся задачи и позволяет работникам заниматься теми значимыми обязанностями, которые повышают удовлетворенность работой.

#4. Лучший опыт работы с клиентами

Инструменты RPA позволяют автоматизировать процесс привлечения клиентов и их обслуживания, что позволяет ускорить процесс и сделать его более приятным. Кроме того, страховые компании могут автоматизировать коммуникацию и обеспечить многоканальную поддержку, чтобы их клиенты могли получить более персонализированное взаимодействие.

Инструменты самообслуживания клиентов также означают, что поддержка доступна круглосуточно. Все эти детали улучшают качество обслуживания клиентов, предоставляя им то, что они хотят.

#5. Повышенная точность

Благодаря способности RPA автоматизировать задачи, основанные на правилах, человеческие ошибки и неточности эффективно устраняются. Эти преимущества означают улучшение репутации, снижение затрат, повышение качества обслуживания клиентов и повышение соответствия нормативным требованиям.

Примеры использования роботизированных процессов

Автоматизация в страховании

RPA изменила страховую отрасль, автоматизировав ручные задачи. Давайте рассмотрим некоторые из наиболее интересных примеров использования RPA в страховом секторе.

#1. Обработка претензий

RPA в обработке претензий помогает командам вводить данные, находить и проверять документы, а также распределять информацию. Выполняясь вручную, эти обязанности повторяются и отнимают много времени, что отвлекает работников от более сложных задач. RPA решает эту проблему и делает работу страховых компаний более быстрой и продуктивной, сокращая при этом операционные расходы.

Автоматизация процесса урегулирования страховых претензий способствует повышению прозрачности и обновлению статуса в режиме реального времени на различных устройствах, что отвечает требованиям современных потребителей.

#2. Андеррайтинг

RPA в страховом андеррайтинге помогает сотрудникам работать гораздо быстрее, автоматизируя сбор информации, ввод данных и анализ клиентов. Андеррайтинг является краеугольным камнем страхования, потому что точная оценка риска и ценообразование полисов — это зачастую разница между успехом и неудачей.

RPA в страховом андеррайтинге помогает ускорить процесс обработки данных без ущерба для точности и соответствия требованиям. В целом, это приводит к превосходной удовлетворенности клиентов.

#3. Управление политикой

После того как страховые полисы проданы, необходимо выполнить ряд административных действий, чтобы поддерживать их в хорошем состоянии. RPA помогает продлевать полисы, автоматизируя общение, выпуск обновлений полисов и сбор премий.

Технология также используется для автоматического обновления политик и данных о клиентах, обеспечивая высокое качество данных. Наконец, RPA — идеальный выбор для отмены полиса, поскольку он автоматизирует учет, отправку соответствующих сообщений и даже может обрабатывать возврат средств.

#4. Соответствие нормативным требованиям

В страховом секторе соблюдение нормативных требований имеет большое значение. Однако компании могут облегчить нагрузку на своих сотрудников, используя RPA для обеспечения качественного и последовательного сбора данных и отчетности.

RPA также может отслеживать проблемы, связанные с соблюдением нормативных требований, и доводить их до сведения соответствующих внутренних сторон. Наконец, команды могут настроить ботов для поиска обновлений или изменений в правилах на соответствующих веб-сайтах и в регулирующих органах и обеспечить их отражение в руководствах компании.

#4. Дополнение к устаревшему программному обеспечению

Как и в банковской сфере и сфере финансовых услуг, в страховом секторе все еще используется устаревшее программное обеспечение. По данным исследования Capgemini, проведенного несколько лет назад, около 80 % страховых компаний работали с программным обеспечением, которому было не менее десяти лет.

Затраты на модернизацию этих систем и опасения по поводу сбоев в работе бизнеса — это большая часть причин, по которым страховые компании придерживаются устаревших систем. Однако RPA отлично справляется с ролью связующего звена между этими заумными системами и более современными инструментами. За небольшую часть стоимости перестройки ИТ-инфраструктуры команды могут использовать RPA для взаимодействия с текущим программным обеспечением и открыть для себя мир современных облачных инструментов.

#5. Обслуживание клиентов

Как мы уже говорили выше, ожидания клиентов в страховом секторе за последние годы сильно изменились. На рынке появились новые компании, предлагающие более персонализированные услуги, отличающиеся большей прозрачностью, скоростью и простотой. Действительно, в прошлом страхование имело репутацию душной и чрезмерно сухой организации, и для завоевания симпатий молодых пользователей требуется иной подход.

Инструменты RPA могут помочь страховым компаниям автоматизировать обслуживание клиентов, сделав его более оперативным, быстрым и персонализированным. Улучшение потребительского опыта — важный фактор доверия и лояльности клиентов, и RPA может помочь компаниям преодолеть эту пропасть.

#6. Машинное обучение и аналитика данных

В современном андеррайтинге используется сочетание машинного обучения для предиктивного анализа, выявления мошенничества и даже персонализированного ценообразования. Инструменты RPA могут помочь в этом процессе, собирая данные из различных источников и очищая информацию. Этот процесс обеспечивает надежность данных, что приводит к повышению точности.

Инструменты RPA также могут анализировать данные для страховых компаний и выявлять аномалии и тенденции. Более того, RPA может помочь распределить данные по соответствующим сторонам, приборным панелям и базам данных.

#7. Маркетинг

Страхование — настолько конкурентная ниша, что маркетинговые команды тратят невероятное количество денег на продвижение. Например, в США маркетинговый бюджет компании Geico в 2022 году составлял 1,5 млрд долларов. Согласно отчету HubSpot «Состояние маркетинга в 2023 году», средний маркетинговый бюджет страховщиков составляет 11,2 % от общей выручки.

Обеспечение экономии средств при одновременном привлечении клиентов является жизненно важным для компаний, борющихся за место на переполненном рынке. Инструменты автоматизации маркетинга RPA могут принести пользу несколькими различными способами.

Автоматизация маркетинга RPA в страховом секторе включает в себя механизацию маркетинга по электронной почте и кампаний в социальных сетях. Однако в паре с инструментами ML или аналитики данных RPA может помочь командам извлекать данные о кампаниях и помогать в измерении и атрибуции.

#8. Интеллектуальная обработка документов (IDP)

Страховым компаниям приходится обрабатывать множество документов — от внутренней документации до медицинских и финансовых данных. RPA, дополненная интеллектуальной обработкой документов, может помочь командам читать и понимать бумажные документы или PDF-файлы и извлекать данные для отправки во внутренние системы. Эти инструменты также могут помочь командам в работе по оцифровке, разбирая неструктурированные документы и перенося информацию в базы данных и электронные таблицы.

Примеры применения RPA в страховании

Благодаря большому количеству отличных примеров использования автоматизации страховых процессов становится понятно, почему ее внедрение в этом секторе растет с каждым днем. Однако на конкретных примерах все это воплощается в жизнь, а потенциал технологии реализуется.

Пример из практики RPA в страховании #1

Наш первый пример применения RPA в страховании взят из исследовательской работы « Отказ от трудоемких бумажных процессов: Автоматизация процессов в чешской страховой компании (Marek, 2019). Авторы пишут, что одна чешская международная страховая компания столкнулась с несколькими проблемами. Новые законодательные и нормативные акты заставили их модернизировать свою деятельность, которая в основном была основана на бумажных документах и отличалась несогласованностью рабочих процессов.

Команда использовала Agile-подход и оцифровала процесс андеррайтинга, централизовала рабочие процессы и данные компании на одной платформе, а также использовала инструменты RPA для повышения производительности.

Проект имел большой успех. Они сократили время подготовки предложений на 40 %, снизили затраты на 50 % и снизили количество ошибок до менее чем 1 %.

Пример из практики страховой RPA #2

Ниже приводится пример использования RPA в сфере услуг по управлению бизнес-процессами страхования жизни и аннуитетов. Компания, о которой идет речь, была поставщиком программного обеспечения с глобальным портфелем клиентов в секторе страхования и пенсионных фондов. Проблема была очевидна: компания ежегодно получала более 800 000 запросов на политику, и все они обрабатывались вручную. Эти запросы поступали в виде PDF-файлов, что требовало ручного ввода данных в различные системы. Этот процесс занимал много времени и был подвержен человеческим ошибкам.

Однако внедрение решения RPA оказалось непростым делом. Одна из главных проблем заключалась в том, что у каждого клиента, которого они обслуживали, были свои требования, поэтому они сильно различались. По сути, отсутствовала стандартизация процессов, которая не решалась традиционными средствами, поскольку у каждого клиента был свой уникальный рабочий процесс.

Компания проанализировала свои процессы и выявила повторяющиеся задачи, основанные на правилах, которые могли бы выполняться с помощью RPA. Они искали детерминированные задачи, требующие больших объемов и времени. Некоторые из выявленных процессов включали обновление данных о политике, выполнение запросов клиентов и отправку клиентам писем и уведомлений. Команда внедрила RPA-решения для этих рабочих процессов.

Реализация прошла с большим успехом. Некоторые из чистых результатов включают сокращение ручного труда почти на 60 % и времени обработки на 70 %. Более того, компания смогла сократить численность персонала на 50 %, экономя огромные средства каждый месяц.

Пример страховой RPA #3

Ведущий европейский страховой брокер и консультант по рискам, имеющий более 500 бэк-офисов и клиентских служб, хотел внедрить надежную автоматизацию обработки претензий. Когда клиенты страховщика попадали в больницу, фирма оплачивала пребывание в ней и взыскивала деньги с пациента после того, как он подписывал форму, позволяющую выявить исключения из правил. При выполнении вручную это требовало долгих телефонных звонков и множества повторяющихся ручных операций.

Клиент внедрил RPA-решение для автоматизации обработки заявлений от больниц, дневных клиник и аптек. Эффект был значительным, что позволило страховщику улучшить и централизовать операции, добиться стабильной экономии почти 50 % и общей выгоды в 46 %.

В этом примере показано, как с помощью роботизированной автоматизации процессов страховые претензии становятся быстрее, дешевле и точнее, что приводит к увеличению числа довольных клиентов и повышению производительности.

Проблемы внедрения RPA

в секторе страхования

Несмотря на очевидные преимущества RPA в обработке страховых претензий и андеррайтинге, существуют некоторые проблемы, которые необходимо преодолеть, чтобы получить максимальную отдачу от внедрения RPA.

#1. Унаследованная инфраструктура

Как уже говорилось, многие страховые компании работают с унаследованными системами. Большая часть этой инфраструктуры была создана задолго до появления облачных вычислений или удаленного доступа, а это значит, что программное обеспечение не так просто интегрировать с решениями RPA.

Несмотря на эти проблемы, существует ряд способов, с помощью которых организации могут преодолеть разрыв между существующим устаревшим и сложным программным обеспечением и современными инструментами RPA. Для начала, технология screen-scraping позволяет извлекать данные из интерфейсов и передавать их в облачные системы. Аналогичным образом страховые компании могут изучить API или даже создать промежуточное программное обеспечение для подключения унаследованных систем.

В целом, несмотря на наличие множества вариантов, многое зависит от особенностей страхового программного обеспечения. Такие инструменты RPA, как ZAPTEST, обеспечивают гибкость, необходимую для обеспечения высокого уровня качества данных, безопасности и совместимости систем. Пожалуй, самое главное, что ZAPTEST Enterprise также поставляется с мощными инструментами автоматизации тестирования программного обеспечения и помощью эксперта ZAP, который поможет в планировании, внедрении, развертывании, тестировании и сопровождении RPA-проекта.

#2. Качество данных

Любое внедрение RPA требует четкой и точной информации. Однако многие страховые компании хранят данные в едином хранилище, что может вызвать определенные проблемы, когда речь идет о централизации информации для автоматизации. RPA может помочь перенести эти данные в облачные системы или локальные базы данных. Более того, он поможет обеспечить всесторонний сбор и очистку данных.

#3. Комплексное принятие решений

RPA создан для обработки больших объемов предсказуемых задач. Однако если страховые компании хотят получить максимальную отдачу от этих инструментов, им придется обрабатывать неструктурированные данные и исключения и принимать решения.

К счастью, инструменты RPA, интегрированные с искусственным интеллектом, могут предложить лучшее из двух миров. RPA может выполнять тяжелую работу, а инструменты когнитивного искусственного интеллекта способны читать неструктурированные данные, принимать решения и работать с исключениями.

#4. Соответствие требованиям

Бескомпромиссные нормативные требования и постоянно меняющиеся законы о конфиденциальности данных — это бремя, о котором страховые компании знают не понаслышке. Внедрение решений RPA требует планирования, чтобы обеспечить безопасное и ответственное обращение с данными.

Тенденции развития RPA в страховании

RPA добивается огромных успехов в страховом секторе благодаря своей гибкости и интеграции с инструментами AI/ML и другими технологиями. Давайте рассмотрим некоторые из основных тенденций в области RPA в страховании.

#1. Всеканальная связь

Страхование становится все более ориентированным на клиента. Отчасти это связано с конкуренцией и меняющимися запросами потребителей. Чат-боты LLM и интеллектуальные виртуальные помощники могут работать на протяжении всего пути клиента и предоставлять персонализированные услуги по электронной почте, в текстовых сообщениях, социальных сетях и мессенджерах. Возможности самообслуживания клиентов, предоставляемые 24-7, будут связаны с инструментами RPA, которые могут отправлять и получать данные и обеспечивать обновление записей в режиме реального времени.

#2. Оценка рисков с помощью искусственного интеллекта

Модели на основе ИИ уже используются в страховой отрасли. Однако прогнозы и выводы, которые они генерируют, хороши лишь настолько, насколько хороши их исходные данные. Инструменты RPA помогают командам собирать, очищать и отправлять данные в прогностические модели, чтобы помочь страховым компаниям достичь более высокого уровня точности и проницательности, что снижает риски и ошибки и повышает прибыльность.

Кроме того, инструменты когнитивного искусственного интеллекта используются для выявления мошенничества, что в будущем снизит риски и поможет страховым компаниям оставаться более конкурентоспособными.

#3. Инструменты с низким и нулевым кодом и автоматизация тестирования

В страховом секторе все чаще используются инструменты с низким и нулевым кодом для создания специализированных приложений. Раньше для создания и тестирования приложений командам требовались глубокие знания кодирования. В наши дни нетехнические команды и разработчики используют инструменты автоматизации тестирования без кода и программного обеспечения для быстрого создания средств автоматизации.

Благодаря этим удобным инструментам, оснащенным интерфейсами drag-and-drop, страховые компании могут более оперативно реагировать на нужды потребителей благодаря сокращению жизненного цикла разработки программного обеспечения. Возможно, более существенным является снижение затрат на вывод инструментов на рынок, что может способствовать повышению качества обслуживания клиентов и их адаптации, а также инструменты внутренней автоматизации, которые помогают освободить персонал от повторяющихся задач.

#4. Управляемый RPA

Нехватка ИТ-специалистов приводит к тому, что некоторые страховые компании, желающие внедрить решения по автоматизации, задерживают или откладывают проекты. Более того, привлечение ИТ-персонала с необходимыми знаниями и опытом зачастую обходится довольно дорого. В результате все больше страховых организаций обращаются к услугам Managed RPA, которые помогают им на всех этапах реализации проекта.

Клиенты ZAPTEST Enterprise могут воспользоваться этим видом услуг. Помимо получения первоклассных инструментов RPA и автоматизации тестирования, страховые компании могут воспользоваться преимуществами эксперта ZAP, который поможет им в планировании, развертывании и обслуживании.

#5. Центры передового опыта RPA (CoE)

Многие страховые компании понимают, что RPA сыграет большую роль в будущем отрасли. В результате они защищают свой бизнес, создавая центры передового опыта (CoE) RPA, чтобы иметь все возможности для использования многочисленных преимуществ технологии автоматизации.

Инвестиции в RPA CoE помогают восполнить пробел в навыках, поощряют инновации и помогают командам выявлять процессы, которые уже созрели для автоматизации.

Будущее роботизированных процессов

Автоматизация в страховании

Страхование — это отрасль, богатая данными, в которой большое значение имеют решения, основанные на правилах, и предиктивная аналитика. Другими словами, это сектор, который будет продолжать революционизироваться благодаря RPA и искусственному интеллекту. Давайте посмотрим, как инструменты RPA повлияют на страховые компании завтрашнего дня.

1. Ассистированное страхование RPA

Приложения RPA в страховом секторе обычно сосредоточены на внутренних процессах. Однако ассистированные RPA обеспечат бесперебойное взаимодействие с сотрудниками службы поддержки клиентов, помогая им быстро и легко справляться с запросами потребителей за счет автоматизации ввода и отзыва данных, анализа информации для принятия решений и отправки соответствующих сообщений страхователям.

2. Гиперавтоматизация

Страховая отрасль в значительной степени зависит от данных. Гиперавтоматизация, которая будет включать в себя сочетание RPA, AI, ML и других технологий, может автоматизировать андеррайтинг, обработку претензий, выявление мошенничества, обслуживание клиентов и многое другое. В итоге может получиться полностью автоматизированный страховой брокер с высоким качеством и быстрым обслуживанием при низких затратах.

3. Телематика и IoT

Хотя IoT, возможно, не совсем оправдала возложенные на нее надежды, в страховой отрасли еще много места для умных датчиков и подобных технологий. Инструменты RPA для страхования P&C могут подключаться к «умным» домам и автомобилям для подтверждения страховых случаев, а данные телематики могут отслеживать такие вещи, как автомобили, физические нагрузки и активность с помощью смартфонов или носимых устройств.

4. Сложные модели риска

Модели рисков уже обладают высокой степенью точности, но инструменты AI/ML могут сделать эти прогнозы практически проактивными. При наличии достаточного количества данных и правильных аналитических инструментов эта технология могла бы делать высокоперсонализированные прогнозы с безошибочной точностью, экономя миллиарды в год.

Однако при использовании RPA с помощью ИИ в страховом андеррайтинге могут возникнуть этические проблемы, связанные с пользовательскими данными. Еще в 2016 году некоторые страховщики признались, что просматривают аккаунты страхователей в социальных сетях, чтобы оценить риск. Так, сеть супермаркетов Tesco использует данные Clubcard для определения баллов риска домохозяйств для своих финансовых услуг.

Будет ли эта незадекларированная информация использоваться в рамках автоматизации обработки заявлений, можно только предполагать. Страховым компаниям придется сопоставить рентабельность такого подхода с этическими проблемами и потенциальным репутационным ущербом.

Заключительные мысли

Роботизированная автоматизация процессов в страховании имеет множество преимуществ. RPA в страховании может обеспечить впечатляющую отдачу от инвестиций, помогая сократить расходы, повысить производительность и улучшить качество обслуживания клиентов.

Автоматизация претензий и андеррайтинг — это, пожалуй, два наиболее убедительных варианта использования RPA в данном секторе. В настоящее время в страховом секторе эти трудоемкие и информационноемкие задачи требуют значительного вмешательства человека. Однако трансформация уже идет полным ходом. Страховые компании помогают людям перестать беспокоиться о своем будущем; технология RPA делает то же самое для страховых компаний.