Роботизація процесів у страхуванні знаходиться на підйомі. Як і в інших галузях, де є багато завдань, що базуються на правилах і повторюються, RPA може допомогти організаціям досягти швидких, економічно ефективних і безпомилкових процесів, які звільняють наявний персонал для виконання більш ціннісної роботи.

Страховий андеррайтинг і автоматизація страхових виплат – два основні напрямки використання RPA в страховому секторі. Однак технологія також може допомогти у вирішенні низки завдань, таких як покращення клієнтського досвіду та управління змінами в регуляторному ландшафті.

У цій статті ми розглянемо RPA у страховій галузі, а також розмір ринку, переваги, тенденції, виклики, приклади використання та тематичні дослідження.

RPA в розмірі страхового ринку

Глобальна робототехнічна автоматизація процесів у страховому секторі оцінюється у понад $100 млн у 2023 році. Однак, зважаючи на значне щорічне зростання на рівні близько 28%, аналітики очікують, що до 2032 року розмір страхового ринку перевищить $1,2 млрд.

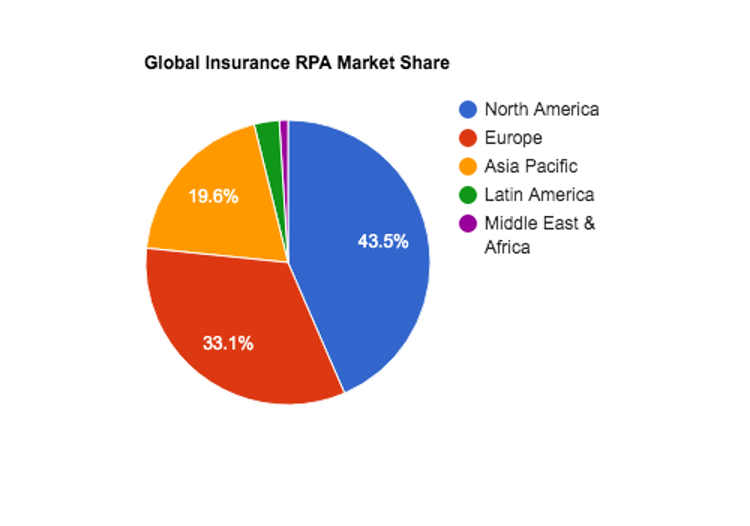

Найбільша частка світового ринку припадає на Північну Америку ($427 млн) та Європу ($325 млн). Однак близько п’ятої частини витрат припадає на Азійсько-Тихоокеанський регіон, і очікується, що ця частка значно зросте, оскільки регіон продовжує рухатися шляхом цифрової трансформації.

Фактори, що впливають на зростання

RPA у страхуванні

Швидке впровадження RPA в страховій галузі зумовлене складним набором факторів. Давайте розглянемо деякі з галузевих проблем, які вирішує RPA.

#1. Зміна регуляторного ландшафту

Регулювання в страховій галузі постійно розвивається. Технології, економічні умови та втручання політичних або споживчих груп призвели до змін у секторі останнім часом, і деякі страховики намагаються не відставати від них. Однак недотримання правил може призвести до великих штрафів.

Інструменти RPA дозволяють страховикам збирати дані, створювати звіти та автоматизувати інші завдання з комплаєнсу.

#2. Дефіцит навичок

Страхова галузь потерпає від дефіциту кваліфікованих кадрів. Так, минулого року у Великій Британії на кожні 100 робочих місць у компаніях було п’ять вакансій. Деякі з цих ролей включають актуаріїв, андеррайтерів та стратегів.

Автоматизація страхових процесів може допомогти з цими проблемами, надаючи цифрову робочу силу, яка може виконувати повторювані великі обсяги завдань. Ця допомога звільняє наявних працівників для виконання більш ціннісних завдань, а це означає, що роботодавці можуть робити більше з меншими витратами.

#3. Цифрова трансформація

Страхова індустрія – це галузь, що вимагає великих обсягів даних. За останні роки сектор пройшов через цифрову трансформацію, щоб задовольнити потреби клієнтів, які постійно змінюються. Споживчий попит у поєднанні зі зростаючою конкуренцією та чіткою потребою в ефективності означає, що страхові компанії повинні впроваджувати цифрові технології, щоб залишатися на крок попереду.

Подальший розвиток технологій, таких як штучний інтелект, машинне навчання та хмарні обчислення, створив нові можливості для страхових компаній. RPA може допомогти інтегрувати ці інструменти в регуляторні екосистеми страхових технологій і забезпечити більш просунуту цифрову трансформацію.

#4. Тиск на скорочення витрат

Ціни на страхування стрімко зростали протягом багатьох років. Існує безліч факторів, які впливають на високу вартість страхових внесків, включаючи витрати на виплату страхових відшкодувань, шахрайство та посилення регуляторних вимог.

Всупереч поширеній думці, страхові компанії не мають величезних прибутків. Насправді вони, як правило, працюють з маржею близько 2-3%. Однак серед громадськості існує думка, що ці підприємства отримують надприбутки.

Інструменти RPA дозволяють страховим компаніям працювати більш економічно ефективно, що може знизити вартість страхових премій для їхніх користувачів. Зменшуючи свою залежність від людської праці, фірми можуть надавати спрощені послуги без шкоди для якості.

#5. Зміна споживчих запитів

Конкуренція в страховій індустрії величезна, і боротьба за клієнтів все частіше ведеться за рахунок надання кращого сервісу. Страхова індустрія повинна задовольнити попит споживачів на більш економічно ефективні та прості для розуміння поліси. Опції самообслуговування клієнтів, такі як автоматизація обробки страхових випадків, можуть допомогти страховим компаніям відповідати сучасним очікуванням.

RPA допомагає оптимізувати ці процеси, а в поєднанні з іншими інструментами штучного інтелекту, такими як генеративний ШІ, ця технологія може обробляти запити клієнтів і допомагати їм із запитами.

Переваги RPA у страхуванні

RPA став популярним у страховій ніші з кількох вагомих причин. Давайте подивимося, чому компанії в страховому секторі впроваджують рішення RPA.

#1. Підвищення операційної ефективності

Всі компанії прагнуть підвищити операційну ефективність, але в умовах жорсткої конкуренції в страховому секторі фірми стикаються з додатковим рівнем тиску. На щастя, у страхуванні є багато завдань, які можна оптимізувати завдяки RPA для обробки претензій, обслуговування клієнтів, андеррайтингу тощо.

#2. Зменшення витрат

RPA-боти надають страховим командам доступ до цифрової робочої сили, яка працює 24-7, 365 днів на рік. Ці інструменти ніколи не втомлюються, не потребують перерви і не просять підвищення зарплати. Автоматизація допомагає страховим командам скоротити кількість персоналу або перевести працівників на більш клієнтоорієнтовані та ціннісні посади.

#3. Підвищення задоволеності роботою

Задоволеність роботою в страховій галузі становить 64%, що вище середнього показника по країні (57% для всіх професій). Однак професіонали в галузі страхування часто називають довгий робочий день і частий стрес недоліками своєї роботи. RPA допомагає полегшити виконання рутинних і повторюваних завдань і дозволяє працівникам займатися змістовними обов’язками, які підвищують задоволеність роботою.

#4. Кращий досвід клієнтів

Інструменти RPA можуть автоматизувати процес залучення клієнтів та надання послуг, що призводить до швидшого та більш якісного обслуговування. Більше того, страхові компанії можуть автоматизувати комунікацію та надавати багатоканальну підтримку, щоб їхні клієнти могли насолоджуватися більш персоналізованою взаємодією.

Інструменти самообслуговування клієнтів також означають, що підтримка доступна цілодобово. Всі ці деталі покращують клієнтський досвід, надаючи споживачам те, що вони хочуть.

#5. Підвищена точність

Завдяки здатності інструменту RPA автоматизувати завдання на основі правил, людські помилки та неточності ефективно усуваються. Ці переваги означають покращення репутації, зниження витрат, покращення якості обслуговування клієнтів та дотримання нормативних вимог.

Варіанти використання роботизованого процесу

Автоматизація в страхуванні

RPA трансформував страхову галузь, автоматизувавши ручні завдання. Давайте розглянемо деякі з найбільш переконливих кейсів використання RPA у страховому секторі.

#1. Розгляд претензій

RPA в обробці претензій допомагає командам з введенням даних, пошуком і перевіркою документів, а також розподілом інформації. При ручному виконанні ці обов’язки повторюються і займають багато часу, що відволікає працівників від більш складних завдань. RPA вирішує цю проблему і робить страхові компанії швидшими та продуктивнішими, одночасно знижуючи операційні витрати.

Автоматизація процесу страхових виплат сприяє більшій прозорості та оновленню статусу в режимі реального часу на різних пристроях, що відповідає вимогам сучасних споживачів.

#2. Андеррайтинг

RPA в страховому андеррайтингу допомагає співробітникам працювати набагато швидше, автоматизуючи збір інформації, введення даних та аналіз клієнтів. Андеррайтинг є наріжним каменем страхування, оскільки точна оцінка ризиків і цінової політики часто є різницею між успіхом і невдачею.

RPA в страховому андеррайтингу допомагає скоротити час обробки без шкоди для точності та відповідності. В цілому, це також призводить до чудового рівня задоволеності клієнтів.

#3. Адміністрування політики

Після того, як страхові поліси були продані, існує значна кількість адміністративних процедур, пов’язаних з підтриманням їх належного стану. RPA допомагає поновлювати поліси, автоматизуючи комунікацію, випускаючи оновлення полісів та збираючи премії.

Технологія також використовується для автоматичного оновлення політик і даних про клієнтів, забезпечуючи високу якість даних. Нарешті, RPA є ідеальним вибором для скасування полісів, оскільки він автоматизує записи, надсилає відповідні повідомлення і навіть може обробляти відшкодування.

#4. Відповідність нормативним вимогам

Дотримання регуляторних норм є важливою справою в страховому секторі. Однак компанії можуть полегшити навантаження на своїх співробітників, використовуючи RPA для забезпечення якісного та послідовного збору даних та звітності.

RPA також може відстежувати питання комплаєнсу та доводити їх до відома відповідних внутрішніх сторін. Нарешті, команди можуть створити ботів, які будуть шукати на відповідних веб-сайтах і в регуляторних органах інформацію про оновлення або зміни в правилах і забезпечувати їх відображення в інструкціях компанії.

#4. Доповнення застарілого програмного забезпечення

Так само, як і банківський сектор та сфера фінансових послуг, страховий сектор все ще покладається на застаріле програмне забезпечення. Насправді, опитування Capgemini, проведене кілька років тому, показало, що близько 80% страхових компаній працюють з програмним забезпеченням, якому щонайменше десять років.

Витрати на модернізацію цих систем і побоювання щодо перебоїв у веденні бізнесу є основною причиною, чому страхові компанії використовують застарілі системи. Однак RPA вправно виконує роль моста між цими таємничими системами та більш сучасними інструментами. За частину вартості капітального ремонту ІТ-інфраструктури команди можуть використовувати RPA для взаємодії з поточним програмним забезпеченням і відкрити для себе світ сучасних хмарних інструментів.

#5. Обслуговування клієнтів

Як ми вже згадували вище, очікування клієнтів у страховому секторі значно змінилися за останні роки. На ринку з’явилися нові революційні компанії, які пропонують більш персоналізований тип послуг з більшою прозорістю, швидкістю та простотою. Дійсно, в минулому страхування мало репутацію задушливого і надмірно сухого, і щоб завоювати довіру молодих користувачів, потрібен інший підхід.

Інструменти RPA можуть допомогти страховим командам автоматизувати обслуговування клієнтів, зробивши його більш оперативним, швидким і персоналізованим. Покращення споживчого досвіду є величезним предиктором довіри та лояльності клієнтів, і RPA може допомогти компаніям подолати цей розрив.

#6. Машинне навчання та аналітика даних

Сучасний андеррайтинг використовує поєднання машинного навчання для прогнозного аналізу, виявлення шахрайства і навіть персоналізованого ціноутворення. Інструменти RPA можуть допомогти в цьому процесі, збираючи дані з різних джерел і очищаючи інформацію. Цей процес забезпечує надійність даних, що призводить до підвищення точності.

Інструменти RPA також можуть аналізувати дані для страхових компаній і виявляти аномалії та тенденції. Більше того, RPA може допомогти розподілити дані між відповідними сторонами, інформаційними панелями та базами даних.

#7. Маркетинг

Страхування – настільки конкурентна ніша, що маркетингові команди витрачають неймовірну кількість грошей на просування. Наприклад, у США маркетинговий бюджет компанії Geico у 2022 році становив $1,5 млрд. Згідно зі звітом HubSpot’s State of Marketing Report 2023, середній маркетинговий бюджет страховиків становив 11,2% від загального доходу.

Забезпечення економії витрат при одночасному залученні клієнтів є життєво важливим для компаній, які борються за місце на переповненому ринку. Інструменти автоматизації маркетингу RPA можуть допомогти створити цінність кількома різними способами.

Автоматизація RPA-маркетингу в страховому секторі включає в себе механізацію email-маркетингу та кампаній у соціальних мережах. Однак у поєднанні з інструментами ML або аналітики даних RPA може допомогти командам витягувати дані кампанії та допомагати з вимірюванням і атрибуцією.

#8. Інтелектуальна обробка документів (IDP)

Страхові компанії повинні обробляти багато документів, від внутрішніх записів до медичних і фінансових даних. RPA, доповнений інтелектуальною обробкою документів, може допомогти командам читати і розуміти паперові документи або PDF-файли, а також витягувати дані для надсилання у внутрішні системи. Ці інструменти також можуть допомогти командам в оцифровуванні, аналізуючи неструктуровані документи та переносячи інформацію до баз даних і електронних таблиць.

RPA у страхових кейсах

Маючи стільки чудових прикладів використання автоматизації страхових процесів, зрозуміло, чому впровадження зростає в секторі з кожним днем. Однак, саме під час тематичних досліджень все це оживає, і потенціал технології реалізується.

Страховий кейс RPA #1

Наше перше дослідження RPA у сфері страхування походить з наукової статті “Відмова від трудомістких паперових процесів “: Автоматизація процесів у чеській страховій компанії (Марек, 2019). Автори пишуть, що міжнародна страхова компанія, яка базується в Чехії, зіткнулася з кількома проблемами. Нове законодавство та нормативні акти змусили їх модернізувати свою діяльність, яка була переважно паперовою та пронизана неузгодженістю робочих процесів.

Команда застосувала гнучкий підхід і оцифрувала процес андеррайтингу, централізувала робочі процеси та дані компанії на одній платформі, а також використала інструменти RPA для підвищення продуктивності.

Проект мав великий успіх. Вони скоротили час підготовки цінових пропозицій на 40%, зменшили витрати на 50% і знизили кількість помилок до рівня менше 1%.

Страховий кейс RPA #2

Наступний кейс є прикладом RPA у сфері послуг з управління бізнес-процесами страхування життя та ануїтетів. Фірма, про яку йде мова, була постачальником програмного забезпечення з глобальним портфелем клієнтів у секторі страхування та пенсійних фондів. Проблема була очевидною: фірма отримувала понад 800 000 запитів на поліси щороку, і всі вони оброблялися вручну. Ці запити надходили у вигляді PDF-файлів, які вимагали ручного введення в різні системи. Процес займав багато часу і був схильний до людських помилок.

Однак прийняття рішення щодо RPA не було простим. Однією з головних проблем було те, що кожен клієнт, якого вони обслуговували, мав свої власні вимоги, тому існувала велика варіативність вимог. По суті, бракувало стандартизації процесів, яку неможливо було вирішити традиційними засобами, оскільки кожен клієнт мав унікальний робочий процес.

Фірма проаналізувала свої процеси та визначила повторювані завдання, що базуються на правилах, які може виконувати RPA. Вони шукали детерміновані завдання, які були великими за обсягом та трудомісткими. Деякі з виявлених процесів включали оновлення даних про поліси, виконання запитів від клієнтів, а також надсилання клієнтам листів та повідомлень. Команда впровадила RPA-рішення для цих робочих процесів.

Реалізація мала шалений успіх. Деякі з отриманих результатів включають скорочення ручних зусиль майже на 60% і скорочення часу обробки на 70%. Більше того, фірма змогла скоротити свій штат на 50%, заощадивши величезну суму витрат щомісяця.

Страховий кейс RPA #3

Провідний європейський страховий брокер і консультант з ризиків з більш ніж 500 співробітниками бек-офісу та служби підтримки клієнтів хотів впровадити надійну автоматизацію обробки заяв на виплату страхових відшкодувань. Коли клієнти страховика потрапляли до лікарні, фірма оплачувала перебування в ній і повертала гроші пацієнту після того, як він підписував форму для визначення винятків. При ручному виконанні це вимагало довгих телефонних дзвінків і безлічі повторюваних ручних завдань.

Клієнт впровадив RPA-рішення для автоматизації обробки заявок від лікарень, денних стаціонарів та аптек. Вплив був значним, що дозволило страховику вдосконалити та централізувати операції, досягти стабільної економії майже на 50% та загальної вигоди від зниження витрат на 46%.

Цей кейс показує, як завдяки роботизованій автоматизації процесів страхові виплати стають швидшими, дешевшими і точнішими, що призводить до збільшення кількості задоволених клієнтів і підвищення продуктивності.

Виклики впровадження АРВ

у страховому секторі

Хоча переваги RPA в обробці страхових виплат та андеррайтингу очевидні, існують певні проблеми, які компанії повинні подолати, щоб отримати максимальну віддачу від впровадження RPA.

#1. Застаріла інфраструктура

Як згадувалося раніше, багато страхових компаній працюють із застарілими системами. Значна частина цієї інфраструктури була розроблена задовго до того, як хмарні обчислення або віддалений доступ стали проблемою, а це означає, що програмне забезпечення не так просто інтегрувати з рішеннями RPA.

Незважаючи на ці виклики, існує ряд способів, за допомогою яких організації можуть подолати розрив між існуючим застарілим і складним програмним забезпеченням та сучасними інструментами RPA. Для початку, технологія screen-scraping здатна витягувати дані з інтерфейсів і передавати їх до хмарних систем. Аналогічно, страхові компанії можуть досліджувати API або навіть створювати проміжне програмне забезпечення для підключення застарілих систем.

Загалом, незважаючи на те, що існує безліч варіантів, багато що залежить від особливостей страхового програмного забезпечення. Інструменти RPA, такі як ZAPTEST, можуть забезпечити гнучкість, необхідну для забезпечення високого рівня якості даних, безпеки та сумісності систем. Мабуть, найважливіше, що ZAPTEST Enterprise також постачається з потужними інструментами автоматизації тестування програмного забезпечення та підтримкою експерта ZAP, який допоможе з плануванням, впровадженням, розгортанням, тестуванням та підтримкою RPA-проекту.

#2. Якість даних

Будь-яке впровадження RPA потребує чіткої, точної інформації. Однак багато страхових компаній зберігають дані в окремих сховищах, що може спричинити певні проблеми, коли йдеться про централізацію інформації для рішень з автоматизації. RPA може допомогти перенести ці дані в хмарні системи або локальні бази даних. Більше того, він може допомогти забезпечити комплексний збір та очищення даних.

#3. Комплексне прийняття рішень

RPA створений для обробки великих обсягів передбачуваних завдань. Однак, якщо страхові компанії хочуть отримати максимальну віддачу від цих інструментів, їм доведеться працювати з неструктурованими даними та винятками і приймати рішення.

На щастя, інструменти RPA, інтегровані зі штучним інтелектом, можуть запропонувати найкраще з обох світів. RPA може впоратися з важкою роботою, а інструменти когнітивного ШІ здатні зчитувати неструктуровані дані, приймати рішення та працювати з винятками.

#4. Відповідність

Безкомпромісні регуляторні вимоги та закони про конфіденційність даних, що постійно змінюються, є тягарем, про який страхові компанії добре знають. Впровадження рішень RPA потребує планування, щоб забезпечити безпечну та відповідальну обробку даних.

Тенденції RPA у страхуванні

RPA досягає величезних успіхів у страховому секторі завдяки своїй гнучкості та інтеграції з інструментами AI/ML та іншими технологіями. Розглянемо деякі з основних тенденцій у сфері страхового RPA.

#1. Багатоканальна комунікація

Страхування стає набагато більш клієнтоорієнтованим. Частково це пов’язано з конкуренцією та зміною запитів споживачів. Чат-боти та інтелектуальні віртуальні асистенти LLM можуть працювати на всіх етапах взаємодії з клієнтом і надавати персоналізовані послуги через електронну пошту, текстові повідомлення, соціальні мережі або месенджери. Опції самообслуговування клієнтів, що надаються 24-7, будуть з’єднані з інструментами RPA, які можуть надсилати та отримувати дані та забезпечувати оновлення записів у режимі реального часу.

#2. Оцінка ризиків за допомогою штучного інтелекту

Моделі на основі штучного інтелекту вже використовуються у страховій галузі. Однак прогнози та ідеї, які вони генерують, є настільки ж якісними, наскільки якісними є вхідні дані. Інструменти RPA допомагають командам збирати, очищати та надсилати дані до прогнозних моделей, щоб допомогти страховим компаніям досягти більшої точності та розуміння, які зменшують ризики та помилки, а також підвищують прибутковість.

Крім того, інструменти когнітивного ШІ також використовуються для виявлення шахрайства, що в майбутньому зменшить ризик і допоможе страховим компаніям залишатися більш конкурентоспроможними.

#3. Інструменти з низьким рівнем коду та автоматизація тестування

Інструменти з низьким рівнем коду та без коду все частіше використовуються в страховому секторі для створення індивідуальних додатків. Раніше командам потрібні були глибокі знання з програмування, щоб створювати та тестувати додатки. Сьогодні нетехнічні команди та розробники використовують інструменти автоматизації тестування без коду та програмного забезпечення для швидкого створення інструментів автоматизації.

Завдяки цим зручним інструментам з інтерфейсом перетягування, страхові компанії можуть краще реагувати на потреби споживачів завдяки скороченню життєвого циклу розробки програмного забезпечення. Можливо, ще важливіше те, що це зменшує витрати на виведення інструментів на ринок, що може підвищити рівень обслуговування клієнтів та адаптації нових співробітників, а також на інструменти внутрішньої автоматизації, які допомагають звільнити персонал від повторюваних завдань.

#4. Керований RPA

Дефіцит ІТ-спеціалістів означає, що деякі страхові компанії, які хочуть впровадити рішення для автоматизації, відкладають проекти або відкладають їх у довгий ящик. Більше того, залучення ІТ-персоналу з необхідним досвідом часто є досить дорогим задоволенням. Як результат, все більше страхових організацій звертаються до послуг Managed RPA, які допомагають їм на кожному етапі реалізації проекту.

Клієнти ZAPTEST Enterprise можуть скористатися цим видом послуг. Окрім отримання першокласних інструментів RPA та автоматизації тестування, страхові компанії також можуть скористатися перевагами залучення експерта ZAP, який допоможе їм з плануванням, розгортанням та обслуговуванням.

#5. Центри досконалості RPA (ЦД)

Багато страхових компаній розуміють, що RPA відіграватиме важливу роль у майбутньому галузі. Як наслідок, вони захищають свій бізнес на майбутнє, створюючи центри передового досвіду RPA (CoE), щоб забезпечити собі можливість скористатися незліченними перевагами технології автоматизації.

Інвестиції в RPA CoE допомагають заповнити прогалину в навичках, заохочують інновації та допомагають командам визначати процеси, які дозріли для автоматизації.

Майбутнє роботизованого процесу

Автоматизація в страхуванні

Страхування – це індустрія, багата на дані, яка значною мірою покладається на рішення, засновані на правилах, та предиктивну аналітику. Іншими словами, це сектор, який продовжуватиме революціонізувати завдяки RPA та ШІ. Давайте подивимося, як інструменти RPA вплинуть на страхові компанії завтрашнього дня.

1. Допоміжне страхування RPA

Застосування RPA у страховому секторі зазвичай зосереджене на внутрішніх процесах. Однак Assisted RPA забезпечить безперебійну взаємодію з персоналом фронт-енд обслуговування клієнтів, допомагаючи їм швидко і легко обробляти запити споживачів, автоматизуючи введення і відкликання даних, аналізуючи інформацію для прийняття рішень і надсилаючи відповідні повідомлення страхувальникам.

2. Гіперавтоматизація

Страхова індустрія значною мірою базується на даних. Гіперавтоматизація, яка включатиме поєднання RPA, штучного інтелекту, машинного навчання та інших технологій, може автоматизувати андеррайтинг, обробку претензій, виявлення шахрайства, обслуговування клієнтів тощо. Кінцевим результатом може стати повністю автоматизований страховий брокер з високою якістю та швидким обслуговуванням за низькими витратами.

3. Телематика та IoT

Хоча технологія Інтернету речей, можливо, ще не повністю виконала свої обіцянки, в страховій галузі все ще є багато можливостей для використання розумних датчиків та подібних технологій. Інструменти RPA у страхуванні можуть підключатися до “розумних” будинків і автомобілів для підтвердження страхових виплат, а телематичні дані можуть відстежувати такі речі, як автомобілі, фізичні вправи та активність за допомогою смартфонів або пристроїв, що носяться з собою.

4. Комплексні моделі ризиків

Хоча моделі ризиків вже мають високий рівень точності, інструменти AI/ML можуть зробити ці прогнози майже проактивними. За наявності достатньої кількості даних і правильних аналітичних інструментів ця технологія може робити високо персоналізовані прогнози з безпомилковою точністю, заощаджуючи галузі мільярди доларів на рік.

Однак RPA зі штучним інтелектом у страховому андеррайтингу може зіткнутися з етичними проблемами, пов’язаними з даними користувачів. Ще у 2016 році деякі страховики зізналися, що переглядають акаунти страхувальників у соціальних мережах для оцінки ризиків. Так, мережа супермаркетів Tesco використовує дані клубних карток для визначення рівня ризику домогосподарств для своїх фінансових послуг.

Чи буде ця незадекларована інформація використовуватися в рамках автоматизації обробки страхових випадків, залишається відкритим питанням. Страхові компанії повинні будуть зважити прибутковість такого підходу з точки зору етики та потенційної шкоди для репутації.

Заключні думки

Роботизація процесів у страхуванні має багато переваг. Допомагаючи знизити витрати, підвищити продуктивність і поліпшити клієнтський досвід, RPA в страхуванні може забезпечити вражаючу рентабельність інвестицій.

Автоматизація врегулювання збитків та андеррайтинг – це, мабуть, два найпривабливіші випадки використання RPA в цьому секторі. Ці трудомісткі та інформаційно насичені завдання наразі вимагають значного втручання людини в страховому секторі. Втім, трансформація вже відбувається. Страхові компанії допомагають людям перестати турбуватися про своє майбутнє; технологія RPA робить те ж саме для страхових компаній.